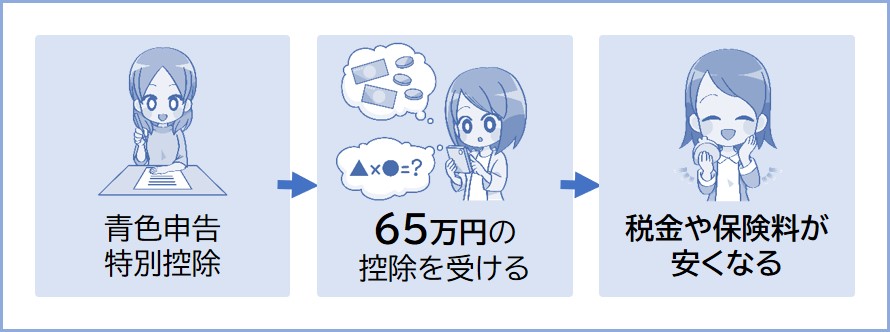

青色申告特別控除とは青色申告を行った方が受けられる控除であり、不動産所得または事業所得について最高65万円を控除することができるものです。

青色申告をしない方は受けられないので気をつけましょう。

※青色申告をするには事前に青色申告承認申請書を提出しなければいけません。

控除を受けるための要件は次のようになっています。

- 不動産所得または事業所得を得ていること。

※事業所得として申告するには”事業”でなければいけません。くわしくは事業所得とはを参照 - 上記の所得に関わる収入や経費等を正規の簿記の原則(一般的には複式簿記)により記帳していること。

- 記帳したものを確定申告書に添付し、法定申告期限内(3月15日まで(土日の場合は翌月曜日))に提出すること。

- 電子申告(e-tax)または電子帳簿保存をすること。

※紙での提出は控除額が55万円になります。

※2020年度から青色申告控除の内容が変わりました。

※参照:国税庁青色申告特別控除

この控除は上記の65万円の控除に該当しない青色申告者が不動産所得・事業所得・山林所得を通じて最高10万円の控除を受けられるものです。

※65万円の青色申告特別控除をうけるには総勘定元帳や仕訳帳・売掛帳や買掛帳などといった帳簿(すべての取引の日付やお金などを記入したもの)を作らなければなりません。これらを自分で一から作成するとなると、何もわからない方にとってはとても大変です。これから青色申告を始める方はマネーフォワードや弥生、freeeなどの青色申告のクラウドサービスを使用することをおすすめします。青色申告のクラウドサービスを使えば売掛帳や買掛帳などに取引額を入力すれば会計ソフトが自動で仕訳帳などを作成してくれます。それだけでなく、青色申告決算書(損益計算書と貸借対照表)も自動で作成してくれます。クラウドの会計ソフトなら値段もリーズナブルで簡単に帳簿を作成できるので、青色申告をする際はクラウドサービスを使用することをおすすめします。

事業所得は(事業による収入 – 経費)と計算されますが、青色申告特別控除を利用した場合は以下の計算のように事業所得に反映されます。

青色申告特別控除込みの金額が事業所得となります。

控除によって事業所得が減るので、税金や保険料が安くなるメリットを受けられます。

※したがって、国民健康保険料の計算では青色申告特別控除65万円が適用されます。適用すれば保険料が安くなるのでお得です。

たとえば、1年間(1月~12月まで)の事業収入が300万円、経費が50万円だった場合、事業所得は

となります。

以上のように、合計所得金額などを計算する場合は、青色申告特別控除が反映された事業所得を合計して計算することになるので間違えないようにしましょう。

※住民税の減額や国民健康保険や国民年金の減額や免除を受ける場合、減額・免除対象となる所得の計算にも青色申告特別控除は反映されます。

しらべたい内容を探す

しらべたい内容を探す