共働きはどっちが子供を扶養するとお得?2人で金額を計算

▶共働きだと子供の扶養はどっちがお得?

共働きの家庭が子どもを扶養に入れるなら年収の多い側が扶養したほうがいい(所得税と住民税が安くなるメリットが大きくなる)。

※こどもが16歳未満であれば下記のように年収の低い側が扶養する方がお得なことがある。くわしくは下記で説明しています。

※年収300万,500万,800万でどれくらい税金が安くなるかまとめています。子供をどっちの扶養に入れるほうがいいのか、年収によってどれくらい違いがあるのかチェックしておきましょう。

▶15歳以下の子供の扶養はどちらが得?

こどもが16歳未満の場合は年収の少ない側が扶養すると住民税が0円になる場合がある。

※扶養を夫から妻へ移す理由のひとつです。ただし、年収の低い方が扶養しても住民税が安くならないときもあります。くわしくは下記で説明しています。

▶2人目の子供の扶養を分けるメリットは?

たとえば16歳以上の子供1人と16歳未満の子供1人がいるとき、夫婦それぞれが子供1人を扶養親族にするとメリットを受けられる場合がある。

※住民税が0円になる場合があります。くわしくは下記で説明しています。

▶社会保険で子供を扶養に入れるのはどっち?

社会保険(健康保険など)の扶養については、年収が多い側が扶養するルールになっているが例外もある。

※夫か妻の扶養に入れるときは勤務先に独自の手当があるほうを選ぶといい。くわしくは下記で説明しています。

こどもの年齢が16歳以上なら年収の多い側が扶養したほうがメリットがあり、16歳未満であれば年収の少ない側が扶養したほうがメリットがある場合があります。

共働きの場合は夫と妻のどっちが親族(子供など)を扶養したらいいのか悩む方もいると思います。

共働きの家庭は子供をどっちの扶養に入れるほうがお得になるのか知っておくことをオススメします。

では最初に、共働きの家庭が扶養控除を利用したときについて下記で説明していきます。

共働きの家庭が16歳以上の子供を扶養するなら年収の多い側が扶養したほうがメリットが大きくなります。

なぜ年収が多いひとが扶養控除を利用したほうがいいのかというと、年収が多いひとのほうが税率が高いので、扶養控除を利用したときに減額される税金が多くなるためです。

※扶養控除は、16歳以上の親族を扶養していれば税金を安くしてくれるという制度です。

「何を言っているのかよくわからない…」という人のために下記で分かりやすく説明していきます。

※40歳以下・社会保険加入という条件で扶養控除を利用した場合のシミュレーション。

※妻のほうが年収が多い場合は下記のシミュレーションを逆にしてみてください。

年収300万円の妻が扶養控除を利用したら?

減額される税金は52,000円になります。

※所得税19,000円、住民税33,000円安くなります。

※扶養対象1人の場合。

扶養控除については扶養控除とは?を参照。

年収500万円の夫が扶養控除を利用したら?

※所得税38,000円、住民税33,000円安くなります。

※扶養対象1人の場合。

年収800万円の妻が扶養控除を利用したら?

※所得税76,000円、住民税33,000円安くなります。

※扶養対象1人の場合。

※金額は税金・保険料シミュレーションで計算。

このように、年収の多いひとが扶養控除を利用したほうが税金が安くなる効果が高くなるので、控除を利用するときは年収が多いひとに適用するようにしましょう。

※ただし、下記で説明するように扶養を分けるデメリットもあるので注意。

※子供が扶養親族の対象から外れたときは、税金が安くなる効果(扶養控除)は適用されないので注意しましょう。

では次に、16歳未満の子供を扶養するメリットについて下記で説明していきます。税金が安くなる場合があります。

子供が16歳未満だと「扶養控除」を利用できないので、妻と夫のどちら側が扶養したとしても税金には関係ないように見えます。

※扶養控除とは、16歳以上の扶養親族がいると税金が安くなる制度。

しかし、年収の少ない側が16歳未満の子供を扶養したとき、以下のように住民税が安くなる(0円になる)ことがあります。

※子供を 年収の少ない夫または妻の扶養に入れるメリットです。たとえば子供の扶養を夫から妻へ変更すると、下記のように住民税が安くなる場合があります。1年間に数万円かかる住民税が0円になります。

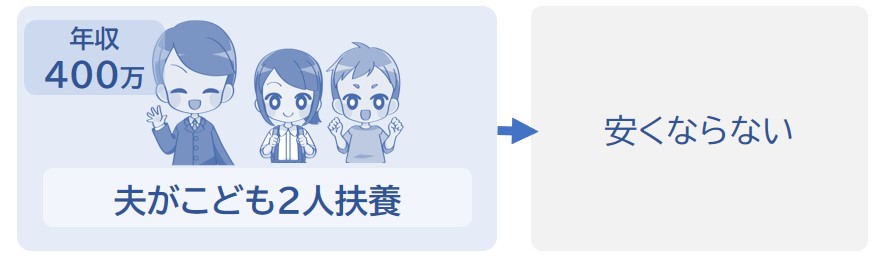

夫が16歳未満の子供2人を扶養した場合でシミュレーション

年収400万の夫 → 住民税は1年間で約18万円

年収200万の妻 → 住民税は1年間で約6.1万円

※上記の場合、年収の多い側が扶養した場合は住民税は安くならない。

※所得税も安くなりません。

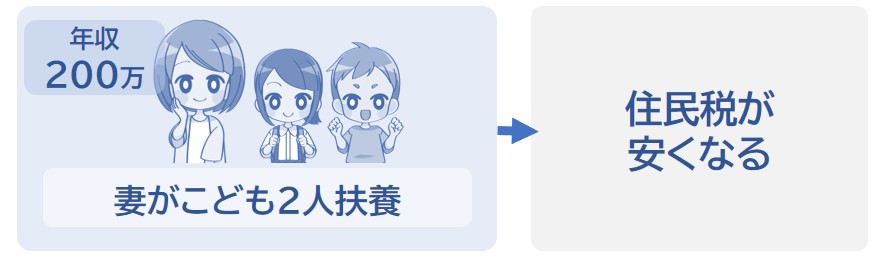

妻が16歳未満の子供2人を扶養した場合でシミュレーション

年収400万の夫 → 住民税は1年間で約18万円

年収200万の妻 → 住民税は0円

※上記の場合、年収の少ない側が扶養すると住民税が安くなる。妻の年収も多いと安くなりません。くわしくは下記で解説。

なぜ年収の少ない側が16歳未満のこどもを扶養すると住民税が安くなるのかというと、住民税が非課税(0円)になるルールを満たすためです。

※したがって16歳以上と16歳未満の子供が2人いる場合は、夫と妻で扶養を分けたほうがメリットがある場合があります。

※ただし、扶養を分けてしまうと、勤務先独自の扶養手当や家族手当がもらえなくなる等の場合があるときは注意しましょう。

16歳未満の子供がいる家庭にとってはお得な制度なので知っておくことをオススメします。くわしくは下記の記事で説明しています。

※子供を扶養親族にするには年末調整または確定申告で申請手続きをすることになります。申請は難しくないので安心してください。

16歳未満の子供を扶養すると住民税が0円になる?共働きの場合

では次に、子供が2人いるときに扶養を分けるほうがいいのかについて下記で説明していきます。デメリットが上回ることもあります。

子供が二人以上いるとき、扶養を分けたほうがメリットを受けられる場合があります。

ただし、デメリットを受ける場合もあるので、しっかり確認しておきましょう。

メリット

住民税が0円になることがある。

※たとえば16歳以上の子供と15歳以下の子供がいる場合、15歳以下の子供は年収が低い側が扶養すると住民税が0円になることがあります。くわしくは上記で説明しています。

デメリット

勤務先によっては、会社独自の扶養手当や家族手当がもらえなくなる。

※会社によっては「扶養親族にしていない家族」は手当の対象外になったりすることがあります。このような場合は扶養を分けないほうが得策でしょう。扶養を分ける際は申請手続きをしましょう(↓の記事で解説)。自分が勤めている会社のルールをしっかり確認したうえで、扶養を分けるかどうか選択しましょう。

では次に、社会保険の扶養は夫婦どっちが利用したほうがいいのかについて下記で説明していきます。

結婚後、夫婦共働きで二人とも勤務先の社会保険(健康保険)に加入している場合、原則年収の多い側※が扶養することになります。

※今後1年間の収入を見込んだ額。

※年収の多い側が主な生計維持者として判定されるため。

ただし、夫婦それぞれの年収の差が1割以内の場合、どちらが扶養するか選択することが出来ます(要届出)。

※参照:厚生労働省夫婦共同扶養の場合における被扶養者の認定について

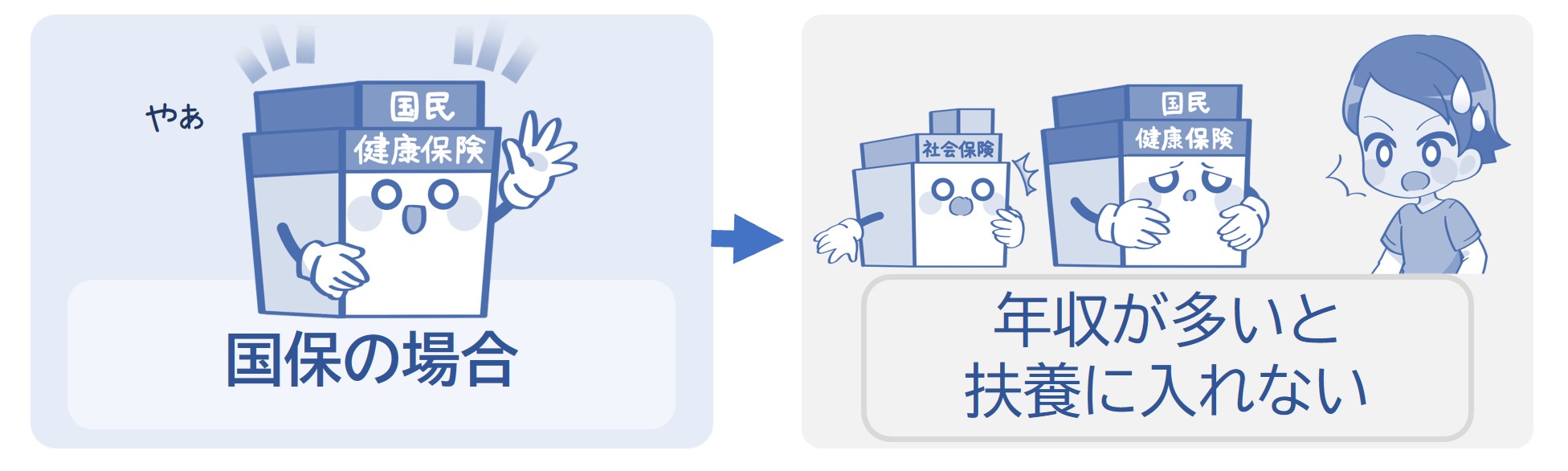

夫婦のどちらかが国民健康保険に加入している場合、年収の多い側※が主な生計維持者として判定されます。

※国民健康保険に加入している方の年収は、直近の年間所得で見込んだ額となります。

したがって、国民健康保険に加入している側の年収が多い場合、子供を社会保険の扶養に入れることはできない場合があります。

※参照:日本年金機構従業員(健康保険・厚生年金保険の被保険者)が家族を被扶養者にするとき、被扶養者に異動があったときの手続き

夫婦ともに勤務先の社会保険(健康保険)に加入している場合、どちらが扶養したとしても被扶養者(扶養されるひと)の保険料が0円になるので、「どっちが扶養したほうがお得になる」等のことはないので安心してください。

※ただし、勤務先によっては独自の手当(家族手当など)が支給される場合もあります。

※原則、年収の多い側が扶養することになります。

こんなページもみられています↓

パート主婦は年収いくらがお得なの?103~150万円の年収別まとめ

ここまで説明したように、共働きの家庭は子供をどっちが扶養したほうがいいのか把握しておきましょう。とくに、16歳未満の子供がいて、年収が150万~200万くらいの場合はしっかりシミュレーションしておきましょう。

●関連記事(役に立つページ)

16歳未満の子供を扶養すると住民税が0円になる?共働きの場合

しらべたい内容を探す

しらべたい内容を探す