16歳未満の子供を扶養すると住民税が0円になる?共働きの場合

▶扶養控除は16歳未満の子供に使えるの?

以前は16歳未満の子供にも扶養控除が使えたが、現在は使えない。

※16才未満の年少扶養親族には扶養控除が使えません。しかし下記で説明するようなメリットを受けられることもあります。

▶16歳未満の扶養親族がいると住民税が安くなる?

共働きの場合、年収の少ない側が16歳未満の子供を扶養することで住民税が0円(非課税)になる場合がある。

※1年間に数万円かかる住民税が0円になります。扶養を夫から妻へ移す理由のひとつです。ただし、注意点もあります。くわしくは下記で説明しています。

▶16歳未満の扶養親族ってだれがあてはまる?

扶養親族には子供も含まれるので、16歳未満の子供には赤ちゃんも含まれる。したがって子供が生まれたら住民税が安くなる場合がある。

※くわしくは下記で説明しています。

▶年末調整で16歳未満の扶養親族を書き忘れたら?

年末調整の申告書に16歳未満のこども(年少扶養親族)を書き忘れたとしても、確定申告をすれば年末調整の内容をあとから修正できる。

※くわしくは下記で説明しています。

母子家庭で住民税が非課税になるには?子供2人~3人の場合

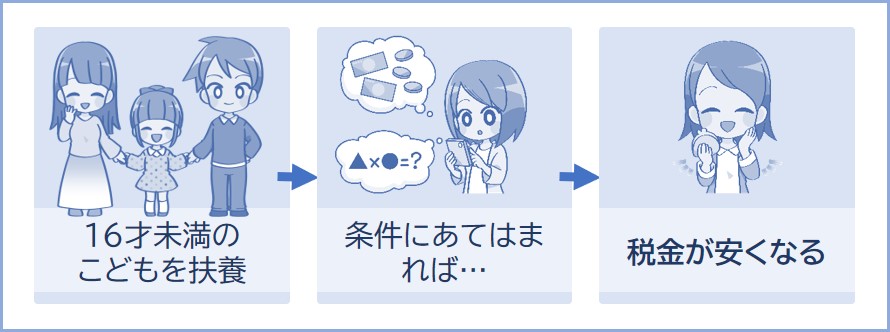

子供が16歳未満だと扶養控除の対象にはなりませんが、扶養すると住民税が非課税(0円)になる場合があります。

ただし、住民税が安くなる(0円になる)メリットを受けるには「所得があまり多くないこと」が条件です。

※ただし、16歳未満の子供を扶養しても、扶養控除の対象外なので所得税には影響しません。

中学生や小学生、小さい子供(赤ちゃんなど)がいる家庭はどっちが子供を扶養したほうがお得になるのか知っておくことをオススメします。

※共働きの夫妻のどっちが扶養したほうがいいのか把握しておきましょう。

たとえば子供の扶養を夫と妻で分けると、会社独自の福利厚生(扶養手当や家族手当)が支給されなくなる場合があります。

※会社によっては「扶養親族にしていない家族」は手当の対象外になったりすることがあります。自分が勤めている会社のルールをしっかり確認したうえで、扶養を分けるかどうか選択しましょう。

※子供1人につき、月額5,000円程度支給されたりします(金額は会社によって異なる)。手当が無い会社もあります。

では、16歳未満の子供を夫婦のどっちが扶養したほうがいいのかについて下記で説明していきます。

※16歳未満の子供を扶養するとなぜ税金が安くなるのか説明していきます。

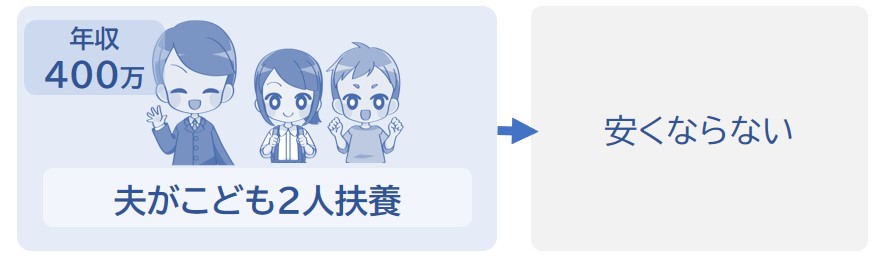

年収が多いと、16歳未満の子供を扶養していても住民税は安くなりません。

※くわしい条件は下記で説明しています。

したがって、共働きの場合は年収の少ない側が16歳未満の子供を扶養したほうが、住民税が0円になる条件にあてはまる可能性が高くなります。

※扶養したらどれくらい安くなるかザッと把握しておきましょう。

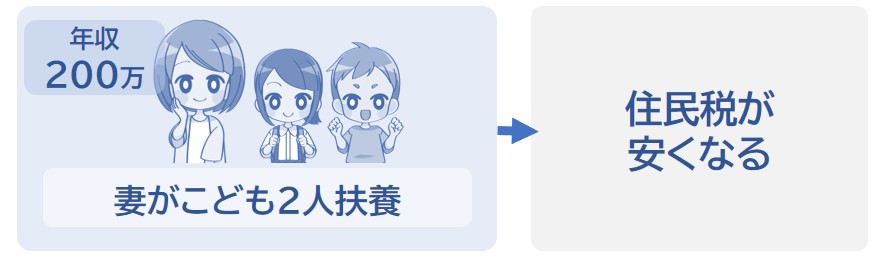

妻が16歳未満の子供2人を扶養した場合でシミュレーション

年収400万の夫 → 住民税は1年間で約18万円

年収200万の妻 → 住民税は0円

※年収の多い少ないに関わらず、夫または妻のどちらが子供を扶養しても問題ありません(たとえば16歳未満の子供は妻、16歳以上は夫が扶養親族にすることもできます。くわしくは下記の国税庁ページを参照)。

※たとえば夫が妻を扶養して配偶者特別控除をしており、妻は夫の社会保険の扶養に入っていても、妻が16歳未満の子を扶養親族にすることは可能です。

※夫婦ともに働いており、勤務先の社会保険に加入している場合、子供を社会保険の扶養に入れるときについては原則、年収の多い側が扶養することになります。

※参照:国税庁2以上の所得者がいる場合の扶養親族等の所属

※よくみられる記事:税法上の扶養と社会保険の扶養2つの違いは?

夫が16歳未満の子供2人を扶養した場合でシミュレーション

年収400万の夫 → 住民税は1年間で約18万円

年収200万の妻 → 住民税は1年間で約6.5万円

※上記のように、年収が多いと、16歳未満の子供を扶養しても住民税は安くならない。

以上のように、年収が多いと15歳以下の子供や赤ちゃんを扶養したとしても税金は安くなりません。住民税が0円になるには”所得の条件”があるんです。

※たとえば、妻が16歳未満の子供を扶養親族にすると、夫が勤務先から扶養手当が支給されなくなるなど。※子供1人につき、月額5,000円程度支給されたりします(金額は会社によって異なる)。

では次に、住民税が0円になる条件について下記で説明していきます。わかりやすくシミュレーションしています。

住民税が0円になるには条件に当てはまらなければいけません。

住民税が0円になる条件に自分があてはまるか確認しておきましょう。条件にあてはまらなければ、16歳未満の子供を扶養していても住民税は安くなりません。

条件は以下のとおりです。

では、16歳未満の扶養親族が1人の場合と2人の場合で、年収いくらなら住民税が0円になるか下記でシミュレーションしていきます。

↓

▶16歳未満の子供が1人の場合は?

たとえば16歳未満の子供が1人いる場合、住民税が0円になる条件は↓になります。

したがって、1年間の合計所得が101万円以下(つまり、収入が給料のみで年収166万円以下)なら住民税が0円になります。

※2024年は156万以下。

※具体的に住民税がいくら安くなるか については次の項目で説明しています。

▶16歳未満の子供が2人の場合は?

たとえば16歳未満の子供が2人いる場合、住民税が0円になる条件は↓になります。

したがって、1年間の合計所得が136万円以下(つまり、収入が給料のみで年収約205万円以下)なら住民税が0円になります。

※具体的に住民税がいくら安くなるか については次の項目で説明しています。

では次に、年収が少なめの妻が16歳未満の子供を扶養した場合のシミュレーションをしていきます。具体的に金額をあてはめて計算しています。

上記で住民税が0円になるための条件を説明したので、実際に年収をあてはめて計算してみましょう。

年収166万円または年収200万円の妻で住民税をシミュレーションしていきます。

妻の収入がパート給料のみであり、1年間で166万円のとき、給与所得は101万円になります。

※2024年の給与収入が156万円のとき給与所得は101万円になります。

給与所得控除については給与所得控除とは?を参照。

給与所得については給与所得シミュレーションで計算できます。

合計所得金額とは:各種所得の合計金額のこと。

※2025年の税制改正で給与所得控除が変わりました。くわしくは給与所得者で2025年の住民税がかからない年収。2026年は変わる?を参照。

ほかに収入がないので、1年間の合計所得金額は101万円になります。

上記の場合、妻の住民税は1年間で約4万円かかることになります。

ですが、妻が16歳未満の子供1人を扶養すると住民税が0円になります。妻の年収が166万円だと、合計所得金額が101万円以下になり、住民税が0円になる条件を満たすからです。

※計算は税金保険料シミュレーションで計算。

では次に、年収が200万の妻でシミュレーションをしていきます。具体的に金額をあてはめて計算しています。

妻の収入がパート給料のみであり、1年間で200万円のとき、給与所得は132万円になります。

給与所得控除については給与所得控除とは?を参照。

給与所得については給与所得シミュレーションで計算できます。

合計所得金額とは:各種所得の合計金額のこと。

ほかに収入がないので、1年間の合計所得金額は132万円になります。

上記の場合、妻が16歳未満の子供を扶養しないなら住民税は安くなりません。妻の住民税は1年間で約6.5万円かかることになります。

ですが、妻が16歳未満の子供2人を扶養すると住民税が0円になります。妻の年収が200万円だと、合計所得金額が132万円になり、住民税が0円になる条件を満たすからです。

※扶養親族が2人の場合、住民税が0円になるには合計所得金額が136万円以下であること。

※条件は上記で説明しています。

※計算は税金保険料シミュレーションで計算。

※子供を扶養親族として申請する手続きについては下記で説明。

以上のように、条件を満たせば住民税が安くなります。では次に、住民税が5,000円だけになる場合について下記で説明していきます。

所得が少し多くて、住民税が0円になる条件にあてはまらない方もいると思います。

そんな方は下記の条件にあてはまると住民税の所得割が0円になって、均等割の5,000円だけになります。

たとえば、40歳未満・年収170万のパート主婦の住民税は年間約4.1万~4.6万円になります。しかし、下記の条件にあてはまれば所得割が0円になるので、住民税は均等割5,000円だけになります。

※住民税の計算方法については住民税とは?を参照。

▶ここからシミュレーション↓

たとえば16歳未満の子供1人を扶養している場合、所得割が0円になる条件は↓のようになります。

※同一生計配偶者とは、合計所得58万円以下の配偶者。

※扶養親族とは、合計所得58万円以下の親族。

つまり、合計所得112万円以下だと住民税が年間5,000円になります(所得割が0円になり、均等割5,000円だけになる)。

※合計所得112万円とは、2025年の収入が給料のみで年収177万以下(つまり、給与所得約112万以下)。たとえば2025年の収入が年収177万円以下の場合、26年度の住民税は5,000円になります。

※2024年の収入が年収170万円以下(つまり、給与所得約112万以下)の場合、25年度の住民税は5,000円になります。

※もし、16才未満の子供を扶養せず「扶養親族数が0人」だと、住民税は年間約4.1万~4.6万円かかってしまいます。

※事業所得の場合はこちらの記事で説明しています。

上記の場合、16歳未満の子供を扶養しても住民税が0円にはなりませんが、年間5,000円(均等割)だけになるので、該当する方は申請をしましょう。

※子供を扶養親族として申請する手続きについては下記で説明。

16歳未満の子供を扶養するときは申請をしなければいけません。

扶養の申請をするには年末調整または確定申告のときに必要事項に記入するのを忘れないようにしましょう。

16歳未満の子供がいる方の入力項目は以下のとおりです。

※書き方も説明しているのでチェックしておきましょう。

年末調整の際に申請するには「住民税に関する事項」の欄に16歳未満のこども(年少扶養親族)の名前を記入することになります。子供がうまれた場合でも、その子供は扶養親族の対象になるので忘れずに申請しましょう。

※※夫婦二人ともが「同じ一人の子」を「扶養親族」として申請することはできません。

年末調整で申請を書き忘れたら?

年末調整の修正をするための確定申告は翌年から受け付けているので、翌年の2月16日~3月15日に確定申告をしましょう。

※2025年は2月17日~3月17日。

※たとえば「2024年1月1日~12月31日」の1年間の税金について年少扶養親族を申請するときは、「2025年2月17日~3月17日」の期間に確定申告で申請することになります(1月から提出することも可能です)。

※確定申告のやり方はこちらで説明しています。

※参照:国税庁納税者が2人以上いる場合の扶養控除の所属の変更

確定申告の際には住民税・事業税に関する事項の項目に16歳未満の親族の名前を入力することになります。子供がうまれた場合でも、その子供は扶養親族の対象になるので忘れずに申請しましょう。

※住民税・事業税に関する事項とは以下のような欄です。

住民税・事業税に関する事項の例(※スマホで申告する場合はこちらの入力欄が表示されます)。

※確定申告のやり方はこちらで説明しています。

ちなみに、16歳以上の親族については年収の多い側が扶養したほうがメリットがあります。くわしくは下記の記事で説明しています。

共働きはどっちが子供を扶養するとお得?2人で金額を計算

※夫婦ともに働いており、勤務先の社会保険に加入している場合、子供を社会保険の扶養に入れるときについては原則、年収の多い側が扶養することになります。

ややこしいのですが、住民税が0円(非課税)になる条件は市区町村によって変わります。

※※事業所得がある方はこちらの記事で説明しています。

※※老後の年金をもらう方はこちらの記事で説明しています。

どれくらい違うのか、下記で金額をシミュレーションしていきます。

住民税が0円になるには、前年1月~12月までの合計所得金額が(本人+同一生計配偶者+扶養親族数)× 28万円 + 26.8万円以下であること。

※上記の赤文字の部分が市区町村で変わるんです。

※参照:館林市HP個人住民税(市・県民税)

▼子供1人だといくらまで住民税0円?

子供1人を扶養しているなら(本人1 + 同一生計配偶者0人 + 扶養親族数1)× 28万円 + 26.8万円 = 82.8万円なので、合計所得82.8万円以下だと住民税が0円になります。

たとえば2025年(1月~12月末まで)の給与収入が147.8万円のとき、給与所得は82.8万円になります。それ以外に所得が無ければ、あなたの合計所得は82.8万円になるので、住民税が0円になります。

※こちらのシミュレーションで給与所得の計算ができます。

※2024年の給与収入だと137.8万円のとき給与所得は82.8万円。

※2025年の税制改正で給与所得控除が変わりました。くわしくは給与所得者で2025年の住民税がかからない年収。2026年は変わる?を参照。

▼子供2人だといくらまで住民税0円?

たとえば2025年(1月~12月末まで)の給与収入が178万円のとき、給与所得は110.8万円になります。それ以外に所得が無ければ、あなたの合計所得は110.8万円になるので、住民税が0円になります。

※2024年の給与収入だと168万のとき給与所得は110.8万円。

※同一生計配偶者とは、合計所得58万円以下の配偶者。

※扶養親族とは、合計所得58万円以下の親族。

※こちらのシミュレーションで給与所得の計算ができます。

住民税が0円になるには、前年1月~12月までの合計所得金額が(本人+同一生計配偶者+扶養親族数)× 31.5万円 + 28.9万円以下であること。

※上記の赤文字の部分が市区町村で変わるんです。

※参照:静岡市HP個人住民税

子供1人だといくらまで住民税0円?

子供1人を扶養しているなら(本人1 + 同一生計配偶者0人 + 扶養親族数1)× 31.5万円 + 28.9万円 = 91.9万円なので、合計所得91.9万円以下だと住民税が0円になります。

たとえば2025年(1月~12月末まで)の給与収入が156.9万円のとき、給与所得は91.9万円になります。それ以外に所得が無ければ、あなたの合計所得は91.9万円になるので、住民税が0円になります。

※こちらのシミュレーションで給与所得の計算ができます。

※2024年の給与収入だと146.9万円のとき給与所得は91.9万円。

※2025年の税制改正で給与所得控除が変わりました。くわしくは給与所得者で2025年の住民税がかからない年収。2026年は変わる?を参照。

子供2人だといくらまで住民税0円?

子供2人を扶養しているなら(本人1 + 同一生計配偶者0人 + 扶養親族数2)× 31.5万円 + 28.9万円 = 123.4万円なので、合計所得123.4万円以下だと住民税が0円になります。

たとえば2025年(1月~12月末まで)の給与収入が188.5万円のとき、給与所得は123.4万円になります。それ以外に所得が無ければ、あなたの合計所得は123.4万円になるので、住民税が0円になります。

※2024年の給与収入だと187.9万円のとき給与所得は123.4万円。

※同一生計配偶者とは、合計所得58万円以下の配偶者。

※扶養親族とは、合計所得58万円以下の親族。

※こちらのシミュレーションで給与所得の計算ができます。

住民税が0円になるには、前年1月~12月までの合計所得金額が(本人+同一生計配偶者+扶養親族数)× 32万円 + 29万円以下であること。

※上記の赤文字の部分が市区町村で変わるんです。

※参照:旭川市HP個人住民税

子供1人だといくらまで住民税0円?

子供1人を扶養しているなら(本人1 + 同一生計配偶者0人 + 扶養親族数1)× 32万円 + 29万円 = 93万円なので、合計所得93万円以下だと住民税が0円になります。

たとえば2025年(1月~12月末まで)の給与収入が158万円のとき、給与所得は93万円になります。それ以外に所得が無ければ、あなたの合計所得は93万円になるので、住民税が0円になります。

※こちらのシミュレーションで給与所得の計算ができます。

※2024年の給与収入だと148万円のとき給与所得は93万円。

※2025年の税制改正で給与所得控除が変わりました。くわしくは給与所得者で2025年の住民税がかからない年収。2026年は変わる?を参照。

子供2人だといくらまで住民税0円?

子供2人を扶養しているなら(本人1 + 同一生計配偶者0人 + 扶養親族数2)× 32万円 + 29万円 = 125万円なので、合計所得125万円以下だと住民税が0円になります。

たとえば2025年(1月~12月末まで)の給与収入が190万円のとき、給与所得は125万円になります。それ以外に所得が無ければ、あなたの合計所得は125万円になるので、住民税が0円になります。

※同一生計配偶者とは、合計所得58万円以下の配偶者。

※扶養親族とは、合計所得58万円以下の親族。

※こちらのシミュレーションで給与所得の計算ができます。

上記のように、市区町村によって条件が違うことがあるので市区町村HPでしっかり確認しておきましょう。

※所得が少し多くて住民税が0円になる条件に当てはまらないひとも住民税が安くなるときがあります。くわしくは上記で説明しています。

※子供を扶養親族として申請する手続きについては上記で説明。

しらべたい内容を探す

しらべたい内容を探す