配偶者特別控除とは?150万から160万の壁になった?計算例

▶配偶者特別控除は年収いくらまでなら受けられる?

妻の収入が給与のみなら、年収約201万以下であれば夫は配偶者特別控除を受けられる。

※配偶者の年収が103万円を超えても年収160万円までは控除額はMAX。160万を超えたらそれ以降は少しずつ税金が安くなる効果が弱くなり、年収約201万で控除対象外になる。

※いわゆる160万の壁や201万の壁のことです。くわしくは下記で説明しています。

▶配偶者特別控除でいくら税金が安くなる?

夫の税金は約0.5万~11万安くなる。本人の年収や配偶者の年収によって安くなる金額が変わる。たとえば妻のパート年収が200万なら夫の税金は年間約0.5万~0.9万しか安くならない。

※パート年収160万なら夫の税金は年間約5万~11万安くなります。くわしくは下記の早見表で説明しています。年収ごとに安くなる金額をシミュレーションしています。

▶どうすれば控除を利用できるの?

配偶者特別控除を利用するには年末調整または確定申告で申請しなければいけない。

※くわしくは下記で説明しています。

では次に、配偶者特別控除のルールについて下記で説明していきます。配偶者控除と何が違うのかチェックしておきましょう。

配偶者特別控除とはかんたんに説明すると、妻または夫がいる方の税金の負担を軽くしてくれる制度です。

※配偶者とは夫から見た妻、妻から見た夫のことをいいます。

どちらか一方の配偶者が利用することができます。夫婦がお互いに受けられるわけではありません。

※妻の方が収入が多ければ、妻が控除を利用する場合が多いでしょう。

配偶者控除と変わらないように見えますが、以下のようにルールが少し違います。

| 配偶者控除 | 配偶者特別控除 |

|---|---|

| 配偶者の1年間(1月~12月まで)の合計所得が58万円以下(つまり、給料なら年収123万円以下)であること ※2024の税制では合計所得48万以下(給料なら103万以下)でした。 |

配偶者の1年間(1月~12月まで)の合計所得が133万円以下(つまり、給料なら年収約201万円以下)であること |

※青色申告者の青色事業専従者にあてはまり、給与の支払を受ける方または白色申告者の事業専従者にあてはまる方は、配偶者特別控除の対象外。

※参照:国税庁配偶者特別控除

※2025年の税制でボーダーラインが少し変わりました(くわしくはこちらのお知らせを参照)。

たとえば妻の収入が給与収入のみであり、1年間(1月~12月まで)の収入が115万円の場合、

給与所得控除については給与所得控除とは?を参照。

給与所得については給与所得シミュレーションで計算できます。

※2025年(1月~12月末まで)の収入については給与所得控除の最低保証額が10万円引き上げされました。

となります。この場合、所得は「給与所得のみ」なので合計所得は60万円となります。合計所得が58万円を超えているので、配偶者控除ではなく配偶者特別控除の対象となります。

※給与のほかに副業で雑所得などがある場合については主婦で雑所得がある場合はいくらから扶養を外れる?を参照。

では次に、配偶者特別控除の控除額について下記で説明していきます。給与収入150万までは控除額MAXになります。

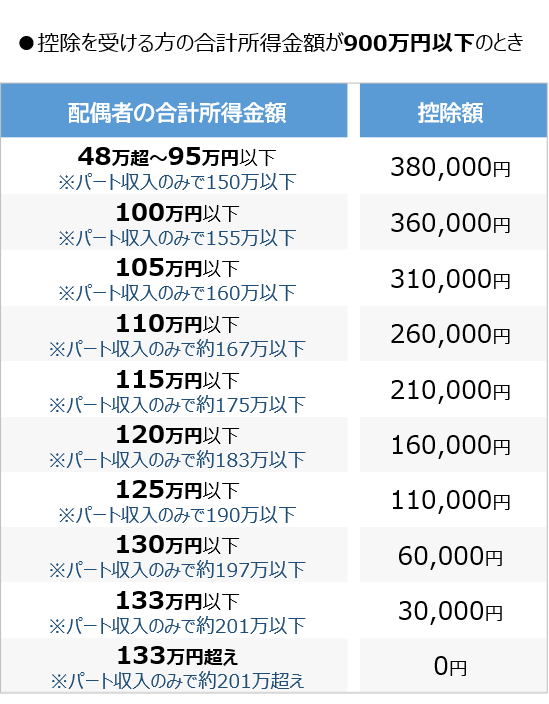

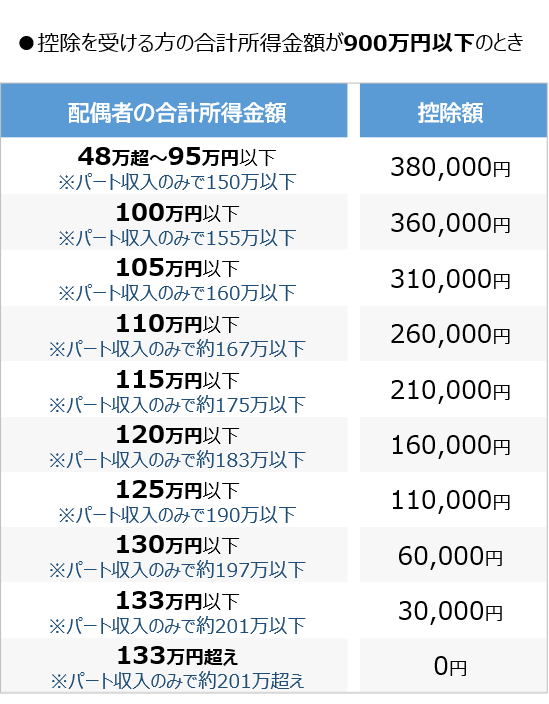

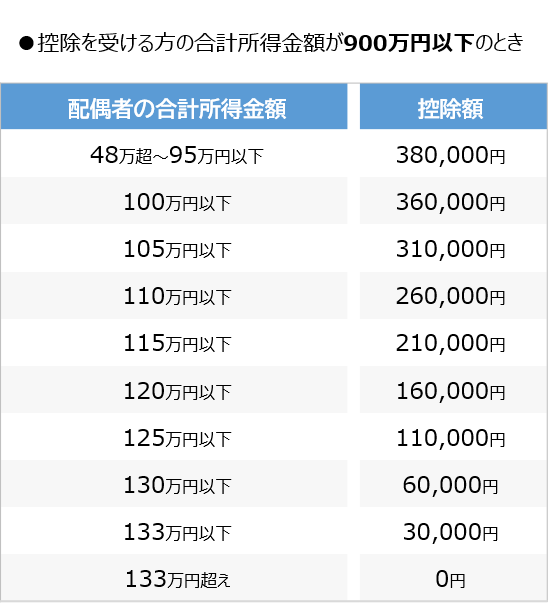

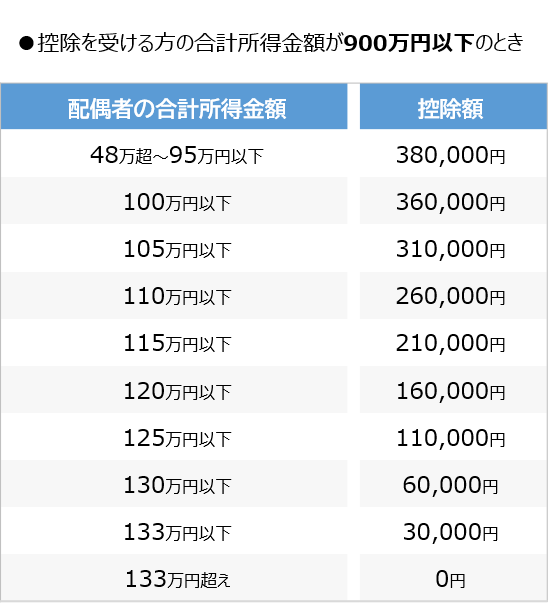

配偶者特別控除は下記の表のとおり、1年間(1月~12月まで)の合計所得95万円(給料なら年収160万)までは控除額が38万円となります。

つまり、合計所得が95万円(給料なら年収160万)までは控除額が配偶者控除と同じであり、税金の安くなる効果がMAX(控除額38万円)ということです。

※2024年は年収150万までが控除額MAX(38万円)でした。

※参照:国税庁配偶者特別控除

※パート収入160万までは配偶者控除と控除額が変わりません(38万円)。

※年収によって税金がどれくらい安くなるかは下記の項目で説明しています。

※夫が合計所得1,000万を超える高所得者の場合、配偶者特別控除が使えなくなってしまいます。

※2025年(1月~12月まで)の税制ではボーダーラインが少し変わりました(くわしくはこちらのお知らせを参照)。

上記の表を見てわかるように、配偶者(たとえば妻)の合計所得が95万円(給料のみで年収160万)を超えると控除額が減り、税金が安くなる効果が少しずつ減っていきます。

※これがいわゆる「160万の壁」です(2024年は150万の壁でした)。

そして、妻の合計所得が133万円(給料のみで年収約201万)を超えると配偶者特別控除の対象外になることを覚えておきましょう。

給与所得控除については、給与所得控除とは?を参照。

※2025年(1月~12月末まで)の収入については給与所得控除の最低保証額が10万円引き上げされました。

給与収入160万だと合計所得95万なので、上記表と照らしあわせると控除額は38万になります。

年収にもよりますが、配偶者特別控除を利用すると税金の負担は年間約5~11万円ほど軽くなる場合が多いでしょう。

※これから初めて控除を受ける会社員などは約5~11万円の税金が安くなります。

※妻の方が収入が多ければ、妻が控除を利用することになります。

ただし、配偶者の1年間(1月~12月まで)の合計所得が95万円(給料なら年収160万円)を超えると、税金が安くなる効果が少しずつ無くなっていきます。

税金がいくら戻るのか気になる方は下記のシミュレーションをチェックしておきましょう。

※住民税は翌年の金額に反映されます(住民税は前年の所得で決定するため)。

※たとえば夫の年収600万で配偶者特別控除を利用したら、夫の税金は年間約0.6万~7.1万円安くなります。

※下記表を見てわかるように、妻の合計所得によって夫の税金額が変わってきます。

| 妻の合計所得 | 夫の年収250~400万円のとき | 夫の年収530~600万円のとき | 夫の年収730~900万円のとき |

|---|---|---|---|

| 95万円以下 ※給料なら年収160万円以下 |

税金は約52,000円安くなります。 所得税19,000円 住民税33,000円 |

税金は約71,000円安くなります。 所得税38,000円 住民税33,000円 |

税金は約109,000円安くなります。 所得税76,000円 住民税33,000円 |

| 100万円以下 ※給料なら年収165万円以下 |

税金は約51,000円安くなります。 所得税18,000円 住民税33,000円 |

税金は約69,000円安くなります。 所得税36,000円 住民税33,000円 |

税金は約105,000円安くなります。 所得税72,000円 住民税33,000円 |

| 105万円以下 ※給料なら年収170万円以下 |

税金は約47,000円安くなります。 所得税15,500円 住民税31,000円 |

税金は約62,000円安くなります。 所得税31,000円 住民税31,000円 |

税金は約93,000円安くなります。 所得税62,000円 住民税31,000円 |

| 110万円以下 ※給料なら年収175万円以下 |

税金は約39,000円安くなります。 所得税13,000円 住民税26,000円 |

税金は約52,000円安くなります。 所得税26,000円 住民税26,000円 |

税金は約78,000円安くなります。 所得税52,000円 住民税26,000円 |

|---|---|---|---|

| 115万円以下 ※給料なら年収180万円以下 |

税金は約32,000円安くなります。 所得税10,500円 住民税21,000円 |

税金は約42,000円安くなります。 所得税21,000円 住民税21,000円 |

税金は約63,000円安くなります。 所得税42,000円 住民税21,000円 |

| 120万円以下 ※給料なら年収185万円以下 |

税金は約24,000円安くなります。 所得税8,000円 住民税16,000円 |

税金は約32,000円安くなります。 所得税16,000円 住民税16,000円 |

税金は約48,000円安くなります。 所得税32,000円 住民税16,000円 |

| 125万円以下 ※給料なら年収190万円以下 |

税金は約17,000円安くなります。 所得税5,500円 住民税11,000円 |

税金は約22,000円安くなります。 所得税11,000円 住民税11,000円 |

税金は約33,000円安くなります。 所得税22,000円 住民税11,000円 |

| 130万円以下 ※給料なら年収約197万円以下 |

税金は約9,000円安くなります。 所得税3,000円 住民税6,000円 |

税金は約12,000円安くなります。 所得税6,000円 住民税6,000円 |

税金は約18,000円安くなります。 所得税12,000円 住民税6,000円 |

| 133万円以下 ※給料なら年収約201万円以下 |

税金は約5,000円安くなります。 所得税1,500円 住民税3,000円 |

税金は約6,000円安くなります。 所得税3,000円 住民税3,000円 |

税金は約9,000円安くなります。 所得税6,000円 住民税3,000円 |

| 133万円超え ※給料なら年収約201万円超え |

税金は0円安くなります。 所得税0円 住民税0円 |

税金は0円安くなります。 所得税0円 住民税0円 |

税金は0円安くなります。 所得税0円 住民税0円 |

※上記は1年間の金額です。

※税金は税金保険料シミュレーションで計算。

※40歳未満子供0人社会保険加入の夫でシミュレーション。

※夫が高所得者だと、配偶者特別控除が使えなくなってしまいます。

扶養を抜けたときの影響はこちら↓

妻が扶養から外れるといくらかかる?夫の税金はいくら増える?

配偶者の1年間の収入によって税金が安くなる効果が変わってきます。

以下の表に「配偶者の年収の壁(ボーダーライン)」をまとめたのでチェックしておきましょう。

※上記は収入が給与収入だけの場合です。

※配偶者特別控除のルールは上記で説明しています。

上記の表の解説

たとえばパートをしている主婦が1年間に稼いだ金額が123万を超えても、160万以下なら夫の税金は通常どおり安くなります。しかし、それを超えて稼いでしまうと夫の税金が安くなる効果が徐々に無くなっていきます。

そして、給与収入のみで年収が約201万を超えると控除の対象外となります。

※ただし、パート収入が160万を超えても損をするわけではありません。くわしくは下記の記事で説明しています。

では次に、配偶者特別控除を利用したときの所得税のシミュレーションについて下記で説明していきます。どうやって計算するのか把握しておきましょう

給料をもらっている方が配偶者特別控除を利用したとき、税金がどれくらいになるかシミュレーションしてみましょう。

※控除を利用したとき税金がどれくらい安くなるかについては上記で年収ごとにまとめています。

①まず配偶者特別控除の対象になるかどうか

まず自分の配偶者が控除の対象になるか確認します。たとえば妻の収入が給与収入のみであり、年間収入が170万円の場合、給与所得は105万円となります。

給与所得控除については給与所得控除とは?を参照。

給与所得については給与所得シミュレーションで計算できます。

※2025年(1月~12月末まで)の収入については給与所得控除の最低保証額が10万円引き上げされます。

妻の収入は給与収入のみなので、合計所得金額は105万円となります。

1年間の合計所得金額が133万円以下なので妻は配偶者特別控除の対象となります。

また、妻の合計所得金額が105万円なので上記の表と照らし合わすと控除額は31万円となります。この控除額31万円を夫の所得控除に加えてみましょう。

ここから夫が配偶者特別控除を適用したときの所得税計算

②夫の給与所得の計算

夫の給与収入が420万円のとき、給与所得は、

となります。給与所得以外に所得がないので292万円が総所得金額となります。

③次に課税所得を計算する(配偶者特別控除込み)

総所得金額は計算できたので(292万円)、次に課税所得を算出します。課税所得は、

となります。所得控除を182万円(

となります。

④次に所得税を計算

課税所得がわかったので、次に所得税を計算します。所得税は

となります。課税所得が195万円以下は税率が5%なので、所得税は、

となります。

配偶者特別控除を適用しないと?

配偶者特別控除を申請しなければ、そのぶん課税所得が31万円増えるので、

となり、控除を申請したときと比べて税金の負担が重くなってしまいます。

以上のように、配偶者特別控除は夫婦にとってお得な制度なので、控除を受けるための申請を必ず忘れないようにしましょう。

※税金の計算は税金・社会保険料シミュレーションで計算できます。

※控除を利用したとき税金がどれくらい安くなるかについては上記で年収ごとにまとめています。

では次に、高所得者だと配偶者特別控除が使えなくなることについて下記の項目で説明していきます。

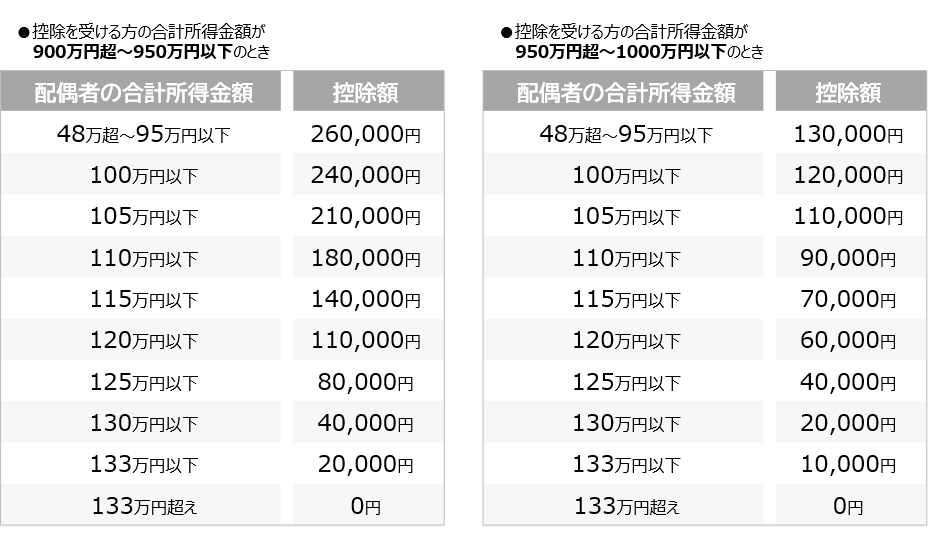

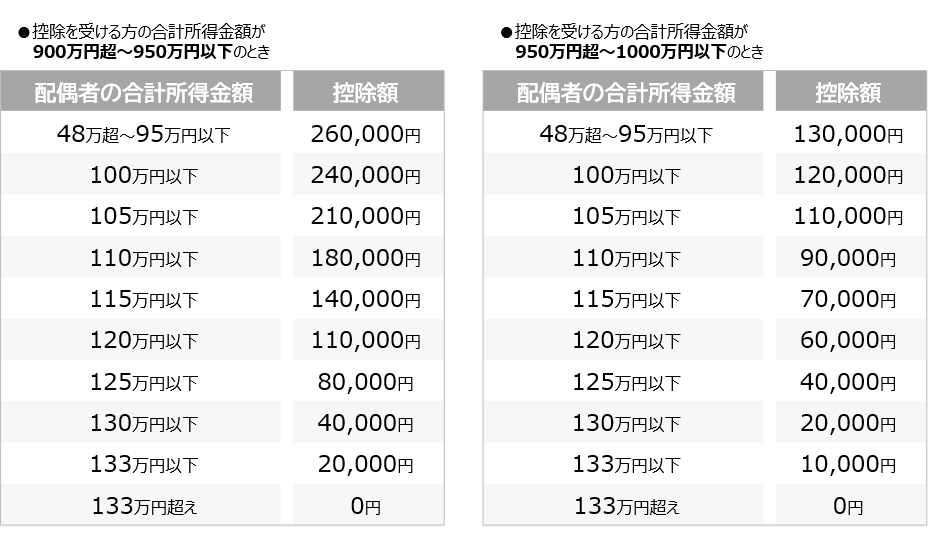

下記の表をみてわかるように、合計所得が900万(給与収入のみで1,095万)を超えると控除額が減ります。

そして、合計所得が1,000万円(給与収入のみで1,195万)を超えると配偶者特別控除を利用することができなくなります。

つまり、たくさんお金を稼いでいる人は配偶者特別控除を利用することができません。

※合計所得金額が1,000万円を超えるひとはあまりいないと思いますが、高収入の方は覚えておきましょう。

合計所得金額が900万円を超えると下記のように控除額が減少します。さらに、合計所得金額が1,000万円を超えると配偶者特別控除を利用することができなくなります。

※参照:国税庁配偶者特別控除

たとえば妻が専業主婦だとしても、夫の合計所得金額が1,000万円を超えていれば、配偶者特別控除を利用することができません。

※合計所得1,000万円とは、給与収入だけなら年収1,195万円のこと。

では次に、配偶者特別控除の申請のやり方について下記で説明していきます。年末調整などで申請するときは忘れないように注意しましょう。

配偶者特別控除を受けると、税金が安くなるメリットを受けられます。夫婦にとって得する制度なので必ず受けましょう。

※どれくらい安くなるかは上記で説明しています。

ただし、配偶者特別控除を利用するためには年末調整にて控除の申請をしなければなりません(年末調整を行う方に限ります)。

※確定申告で申請する場合については下記で説明しています。

以下のページで年末調整の書き方と配偶者控除等の申請方法を説明しています。利用する方はぜひ参考にしてみてください。

配偶者特別控除の申請については下記↓の記事で説明しています。

配偶者控除等の申請(年末調整の記入例)

※年末調整の書き方については年末調整の書き方見本・記入例を参照。

確定申告で申請するときは申告書作成の際に「配偶者特別控除の項目」に記入すれば申請することができます。確定申告のやりかたは以下のページで説明しています。

今はネットでかんたんに確定申告書を作成することができます。作成した申告書を税務署に郵送すると申告完了となります。

※下記は確定申告で申請する場合の入力ページです。

下記の記事で会社員やアルバイトなどのパターン別に確定申告のやり方を載せています。

夫婦共働きであり、2人とも勤務先の社会保険に加入して働いている会社員などの場合、配偶者(特別)控除を利用できない場合がほとんどです。

※配偶者の合計所得が133万円を超えると控除の対象外になるため。

しかし、配偶者(たとえば妻)が産休・育休で賃金をしばらくもらっていない場合、配偶者控除の対象になることがあります。

賃金をいくらまで受けていると控除の対象から外れてしまうのか等について下記の記事で説明しています。

※産休や育休を取ったときの年末調整の書き方も説明しています。

扶養から外れてパートなどで稼ぐつもりの主婦の方は、1年間(1月~12月まで)に稼ぐ金額に注意しましょう。

130万円を少しだけ超えるような中途半端な年収だと手取りが減ってしまう場合があります。

※ちなみに、たくさん稼ぎたい方は150万円以上稼ぐことをおすすめします。

下記の記事で年収ごとの手取りがどれくらいになるかまとめているので、103万円や130万円を超えて稼ぐつもりの方はチェックしておきましょう。

扶養から外れる場合、いくら以上稼げばいいか等のポイントを説明しています。

パート主婦は年収いくらがお得なの?103~150万円の年収別まとめ

さいごに、配偶者特別控除はどちらか一方の配偶者が利用することができる制度であり、夫婦両方がお互いに利用することはできないことも覚えておきましょう。

※パート主婦の手取りはこちら↓

パート主婦で年収130~205万のとき手取りや税金はいくら?

しらべたい内容を探す

しらべたい内容を探す