所得税とは?わかりやすく解説。いくらから引かれる?

▶所得税って何のこと?どういう意味?

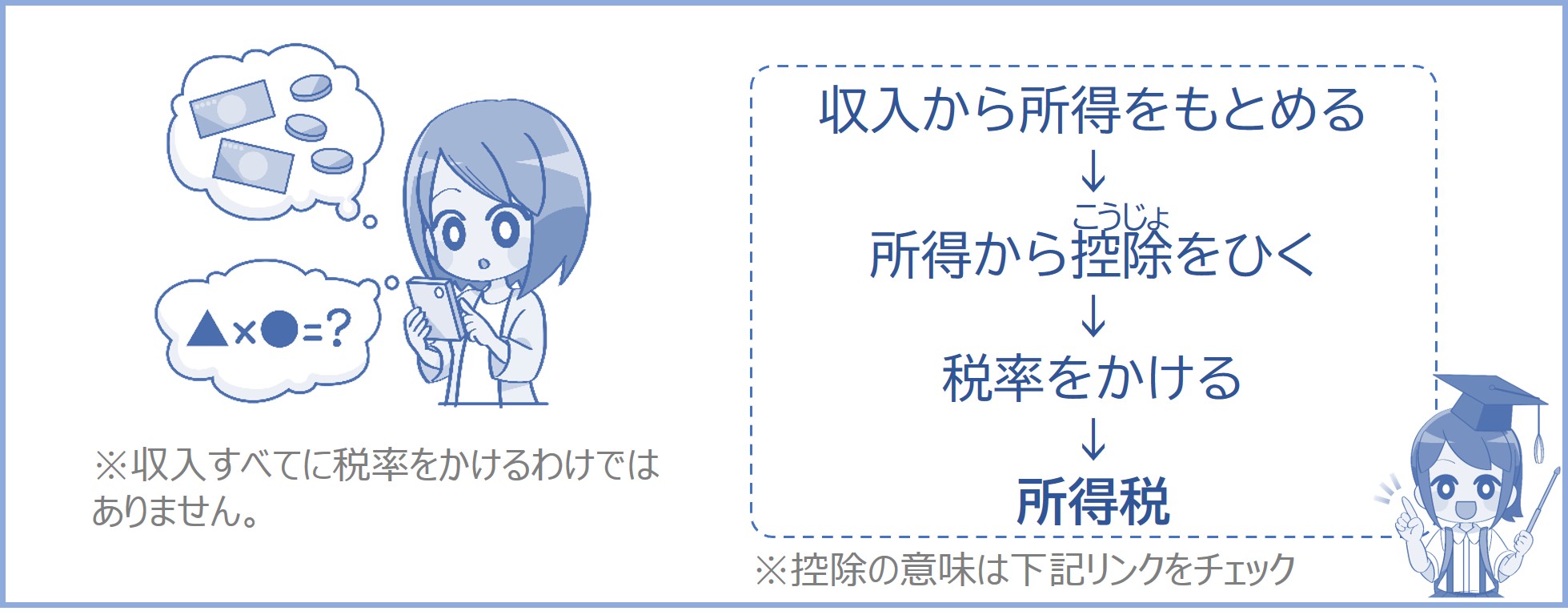

所得税は1年間の所得にかけられる税金のこと。収入すべてに所得税がかけられるわけではない。

※くわしくは下記で説明しています。

▶所得税はいくらからかかるの?

収入が給料だけであり、年収が103万円以下なら所得税は0円になる。

※くわしくは下記で説明しています。

※個人事業主の場合は下記で説明しています。

▶所得税は大人だけ?子供は関係ない?

大人でも子供でも関係なく、所得が少なければ所得税が0円になるし、所得が多ければ所得税がかかる。

所得税とは1年間(1月~12月)の所得にかけられる税金です。したがって、所得がなければ所得税は0円になります。

収入すべてが課税されるわけではなく、「所得」にたいして課税されるのがポイントです。

※課税とは「税金がかけられる」という意味。

※子供向けに説明した内容は所得税ってなに?みんなの教科書を参照。

※学生だとしてもお金をたくさん稼いでいれば所得税は発生するので、年収いくらから所得税がかかるのか、計算方法などについて知っておきましょう。くわしくは次の項目で説明していきます。

所得税は、稼いだお金すべてにかけられるわけではありません。

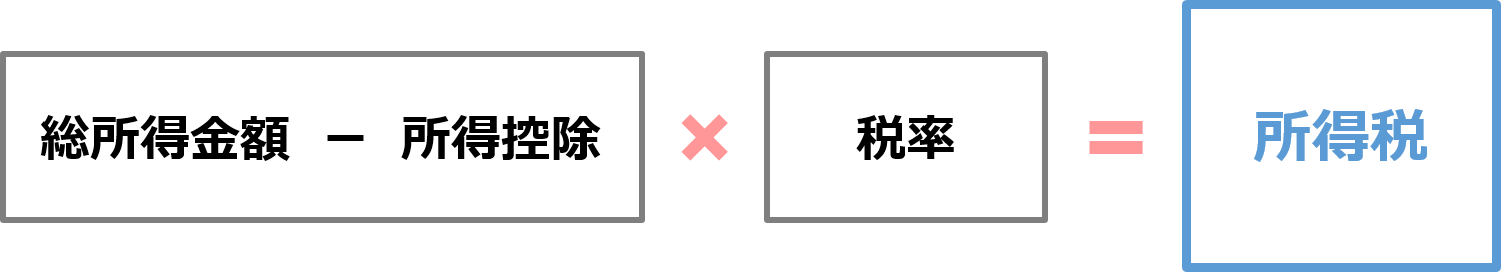

以下の計算式をみてわかるように、収入から所得を計算し、所得の合計から所得控除を引き、税率をかけると所得税が計算できます。

※控除の意味がわからない…という方でも下記でわかりやすく計算しているので、ここで計算方法を学んでおきましょう。

どのように所得税を計算するのか下記でわかりやすくシミュレーションしているのでチェックしておきましょう。

STEP1.まず1年間にかせいだ収入から所得をもとめる

※たとえば給与所得や事業所得など。

↓

STEP2.すべての所得を合計して「総所得金額」をもとめる

※所得が1種類しか無ければその金額が総所得金額になる。

↓

STEP3.以下の計算式によって所得税をもとめる

※出典:国税庁所得税のしくみ

たとえば1年間(1月~12月末まで)の収入が給料のみで155万円のとき、給与所得は100万円になります。

ほかに所得がないとすると、あなたの総所得金額は100万円になります。

所得控除を50万円、税率を5%とすると、あなたにかかる所得税は以下のようになります。

総所得金額とは:各種所得の合計(一部所得は除く)。

所得控除とは:税の負担を軽くするもの(ここでは計算をわかりやすくするため50万円としています)。

※税率については所得税率とはを参照。

※個人事業主の所得税は下記で計算しています。

上記の例では所得税が25,000円かかっていますが、あなたの収入が多くなければ所得税は0円になります。

たとえば、あなたの総所得金額が40万で所得控除が50万なら課税所得が0円になります。

※課税所得とは「総所得金額 – 所得控除」のこと。

0円に税率をかけても0円になるので、あなたの所得税は0円になります。つまり、所得控除によって課税所得が0円以下になってくれれば所得税は0円になるんです。

では次に、年収ごとの所得税はどれくらいかについて下記で説明していきます。年収が多くなるほど割合が増えます。

会社員やアルバイトのように勤務先から給料をもらっているひとの所得税は以下のようになります。

稼ぎによって所得税率が増えていくため、年収が増えるごとに所得税の割合も増えていきます。

※所得税率については所得税率って?を参照。

気になる方はチェックしておきましょう。

| 年収 | 所得税 ※復興税込み |

|---|---|

| 100万円 | 0円 |

| 103万円 | 0円 ※0円になる理由は下記で解説。 |

| 150万円 | 約1.3万円 |

| 200万円 | 約2.8万円 |

| 300万円 | 約5.5万円 |

| 400万円 | 約8.6万円 |

| 500万円 | 約14.1万円 |

| 600万円 | 約20.6万円 |

| 700万円 | 約31.4万円 |

| 1,000万円 | 約85.0万円 |

| 1,500万円 | 約214万円 |

給与所得者の手取りはこちら↓

あなたの手取り・税金・社会保険料はいくら?【年収ごとの早見表一覧】

では次に、所得税が0円になる場合について下記で説明していきます。アルバイトなどをしている方はチェックしておきましょう。

収入が少なければ所得税は0円になります。

たとえばアルバイトやパートをしている方で、1年間の収入が103万円以下なら所得税はかかりません(所得税が0円)。

※収入が給料(給与収入)のほかに無い場合。

※所得税がかかるのは給与収入103万を超えてからです。

※所得控除が基礎控除だけの場合。くわしくは下記の計算式で説明していきます。

たとえば1年間(1月~12月末まで)の給与収入が103万円の場合、給与所得は、

となります。給与所得以外に所得がないので、48万円が総所得金額となります。

つづいて所得税を計算

総所得金額(48万円)がわかったので、所得税をもとめます。計算式は以下のようになります。

所得控除は「基礎控除48万」がすべての方に適用されるので、以下のようになります。

以上のように基礎控除48万円があるので、アルバイト収入103万以下なら所得税が0円になります。以上が所得税が0円となる理由です。

所得控除額がもっと多ければ収入が103万円以上でも所得税はかかりません。ただし、住民税については一定以上の所得から課税されます。くわしくは住民税がかからない?0円になるときを参照。

上記はアルバイト収入だけの場合ですが、給与所得のほかに副業収入(雑所得)や事業所得、年金についての所得があったとしても、所得の合計が48万以下になれば所得税は0円になります。くわしくは下記の記事で説明しています。

なぜ所得が48万円以下だと所得税は0円になる?

では次に、年収300万のときの所得税の計算過程について下記で説明していきます。収入が給料だけなら難しくありません。

パート主婦で年収120~205万のとき手取りや税金はいくら?

では、会社から給料をもらっている方の税金がどのように計算されるかシミュレーションしてみましょう。条件は以下のとおりです。

この条件のとき所得税はいくらになる?

たとえば1年間(1月~12月末まで)の収入が300万円で給与収入だけの場合、所得税はいくらになるか。

①まずは給与所得を計算

上記の条件のとき、給与所得は、

となります。

給与所得のほかに所得がないので、202万円が総所得金額となります。

②次に所得税を計算

総所得金額がわかったので所得税を計算します。所得税は、

となります。

※厳密には、さらに復興特別所得税として「所得税×2.1%」の金額が加算されます。

所得税率については所得税率って?を参照。

所得控除については所得控除とは?を参照。

※住民税については、住民税とは?を参照。

こんなページもみられています

手取りと税金をパッと計算!かんたんシミュレーション

では次に、ほかに所得ある場合の所得税の計算過程について下記で説明していきます。少し複雑になります。

会社員やアルバイトをしている方が副業をして稼いだときの所得税をシミュレーションしてみましょう。

副業をしている方は計算のやりかたを知っておくことをオススメします。

また、下記で説明しているように確定申告が必要になる場合があるので注意しましょう。

たとえば1年間(1月~12月末まで)の給料が300万円で、副業収入が68万円のとき。

①まず給与所得を計算

給料が300万円のとき給与所得は202万円となります。

※給与所得や給与所得控除については給与所得控除とは?を参照。

※今年1月~12月の給与が対象です。たとえばその月の勤務分の給与が翌月10日に支給されるなら、前年12月~今年11月に勤務したぶんの給与が1年間の給与収入となります。

②次に副業の所得を計算

1年間(1月~12月まで)の副業収入が68万円のとき雑所得は68万円となります。

③2つの所得を合計する

2つの所得を合計します。合計すると総所得金額は270万円となります。

④課税所得を計算

総所得金額がわかったので課税所得を計算します。所得控除を90万円とすると、課税所得は180万円となります。

⑤さいごに所得税を計算

そして最後に所得税率をかけて所得税を計算することになります。

課税所得が195万円以下なので税率は5%になります。したがって、所得税は9万円となります。

副業で上乗せされる税金はこちら↓

副業すると税金はいくら増える?年収別シミュレーション

では次に、個人事業主の所得税について下記で説明していきます。計算の仕方は一緒です。

フリーランスなどの個人事業主の方は所得が48万円以下なら所得税はかかりません。

※くわしく説明すると、所得から所得控除を引いた金額が0円なら所得税はかからないということ。

個人事業主の税金がなぜ0円になるかについては以下の計算例で説明しています。個人事業主の方はチェックしておきましょう。

※くわしくは住民税が0円になる場合を参照。

たとえば1年間(1月~12月末まで)の事業収入が300万円(経費252万円)のとき、事業所得は、

となります。事業所得以外に所得がないので、48万円が総所得金額となります。

したがって、所得税は以下のようになります。

所得控除額がもっと多ければ所得が48万円以上でも所得税はかかりません(言い換えると、所得から所得控除を引いた金額が0円なら所得税はかからないということ)。ただし、住民税については一定以上の所得で課税されます。

では次に、所得税の支払い方法について下記で説明していきます。所得税を払ったことがない人はチェックしておきましょう。

会社員やパート・アルバイトなどの方は毎月の給料から所得税が勝手に引かれることなります。

※これを源泉徴収といいます。くわしくは以下で説明。

したがって、雇われているひとは自分で確定申告をする必要がないので安心してください。

※サラリーマンなどでも副業をしていたり、給料が2,000万円を超えているひとなどは確定申告が必要になります。

自営業や個人事業主などの方は1年間の収入を申告(確定申告)して所得税を納めることになります。

会社などが給料等を支払うときに税金をあらかじめ差し引き、その差し引いた税金を支払者(会社など)が本人のかわりに国に納付する制度。

源泉徴収については源泉徴収とは?を参照。

2.年末調整

税金を払い過ぎたり少なかったりしたときに過不足を調整してくれるもの。たとえば、源泉徴収された所得税が少なかったときは足りない分が徴収されます。

源泉徴収された所得税が必要以上に多かったときには払い過ぎた分がキャッシュバックされるようになっています。

年末調整については年末調整とは?を参照。

3.確定申告

1年間(1月~12月末まで)の所得を申告して、自分にかかる所得税を納める手続き。自営業のひとが主に関係しますが、サラリーマンやアルバイトの方も確定申告が必要になることがあります。

確定申告については確定申告とは?を参照。

ここまで説明したように、所得税は1年間の所得にかけられる税金です。したがって、お金を稼いで収入を得ても所得が0円なら所得税はかかりません。

所得税の計算方法を覚えてしまえば、悩まずに計算できるようになるので覚えておきましょう。

住民税とは?わかりやすく解説。計算方法や特別徴収など

税金・保険料・手取りシミュレーション

しらべたい内容を探す

しらべたい内容を探す