なぜ所得が48万円(95万円)以下だと所得税は0円になる?基礎控除のおかげ?

▶なんで所得税が0円になるの?

所得控除で課税所得が0円になるなら所得税がかからない。つまり、所得が95万以下なら基礎控除95万円があるので所得税は0円になる。

※2024年は所得が48万円以下なら所得税が0円でした。くわしくは下記で説明しています。

▶なぜ給与所得や雑所得があっても所得税0円になる?

給与所得や雑所得が95万以下なら基礎控除95万円があるので所得税は0円になる。

※給与所得についての計算は下記で説明しています。

※雑所得についての計算は下記で説明しています。

では次に、所得があっても所得税が0円になる理由について下記で説明していきます。キーワードは所得控除です。

所得があればそのぶん所得税がかかります。

ですが、所得があっても税金がかからない場合があります。それは課税所得が0円のときです。

意味がよくわからないという方のために以下で理由を説明していきます。

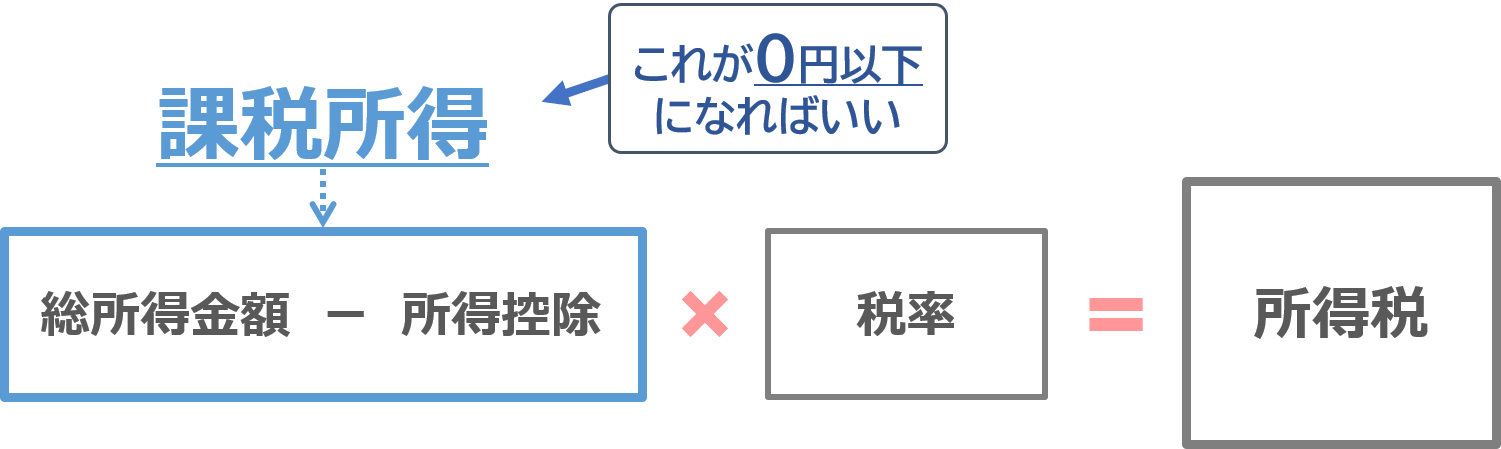

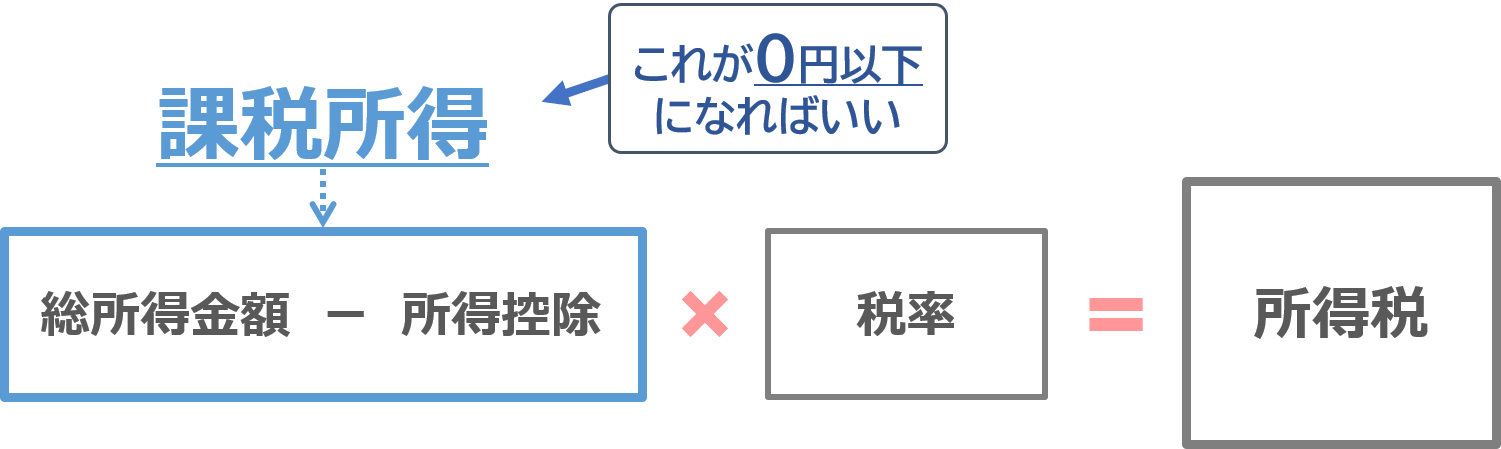

下記の計算式の中に所得控除という項目があります。この所得控除の金額が多ければ多いほど課税所得が0円に近づきます。

したがって、所得控除によって課税所得が0円以下になってくれれば所得税が0円になるというわけです。

所得控除とは?:税の負担を軽くするもの。

※総所得金額とは:各所得の合計(一部の所得は除く)。

※所得税については所得税とは?を参照。

※出典:国税庁所得税のしくみ

では次に、年間所得が48万円(95万円)以下だと所得税が0円になる理由について下記で説明していきます。具体的にシミュレーションしているのでチェックしておきましょう。

1年間(1月~12月まで)の所得が95万円以下だとなぜ所得税が0円になるのか。

※※2024年は48万円以下なら所得税が0円でした。

なぜかというと、すべての方に適用される基礎控除95万円のおかげで、以下のように課税所得が0円になるからです。

※2025年の税制から基礎控除額が最大95万円に引き上げされました。

※課税所得とは:総所得金額から所得控除を引いた金額のこと。

※基礎控除で税金が95万円戻ってくるわけではありません。「所得から基礎控除ぶんの金額を引く → 課税所得が減ったので税金が安くなる」という仕組みです。

下記で計算例とともにわかりやすく説明しているのでチェックしておきましょう。

たとえば1年間の雑所得が95万円でほかに所得が無い場合、総所得金額は95万円になります。そして、すべての方に適用される基礎控除が95万円なので、課税所得は以下のようになります。

※あなたがアルバイト等で給料をもらっている場合については次の項目で説明しています。

課税所得は0円なので、所得税率をかけても所得税は以下のように0円になります。

※基礎控除95万円については基礎控除とは?を参照。

※2025年の税制からは基礎控除が最大95万円になります(適用されるのは2025年1月~12月までの所得についてです)。

以上のように、基礎控除があるおかげで課税所得が減るため、所得税が0円になります。

※個人事業主の場合、基礎控除はすべての方に適用されるので白色申告だとしても適用されます。

では次に、所得税が0円になるパターンを下記でそれぞれシミュレーションして説明していきます。アルバイトの場合や無職の場合などで説明しているのでチェックしておきましょう。

では、アルバイト先などから給料をもらっている場合について下記で説明していきます。具体的に金額をあてはめてシミュレーションしているのでチェックしておきましょう。

※2024年は給与収入が103万以下なら所得税が0円でした。2025年からは160万まで所得税が0円になります。くわしくは下記で説明しています。

給料をもらっている方は収入が給料のほかに無く、収入が160万円以下なら所得税はかかりません。たとえばあなたがアルバイトで1年間(1月~12月まで)の給与収入が160万円の場合、給与所得は以下のようになります。

※給与収入とは給料やボーナスなどのこと。

※1年間の給与収入が65万以下なら給与所得(つまり、給与所得控除後の金額)は0円になります。

※給与所得や給与所得控除については給与所得控除とは?を参照。

※2025年については給与所得控除の最低保証額が10万円引き上げされました。

給与所得以外に所得がないので、95万円が総所得金額となります。

したがって、所得税は次のようになります。

(

※所得税の計算式は上記で説明しています。

※所得控除95万円は基礎控除です。

※2025年の収入については基礎控除額が最大95万円に引き上げされました。

※住民税においては基礎控除額は43万円になります(なので課税所得額に違いが出ます)。くわしくはこちらの控除額表を参照。

上記のように、課税所得(総所得金額 – 所得控除)が0円になるので所得税は0円になります。以上が所得税が0円となる理由です。

年収の壁についてはこちら↓

年収の壁とは?アルバイトの103万の壁~201万の壁を解説

1年間(1月~12月まで)の所得が95万以下だとなぜ所得税が0円になるのかというと、「基礎控除95万円」のおかげで課税所得が0円になるからです。

※2024年の税制では48万円以下なら所得税が0円でした(基礎控除が48万円だったため)。

※課税所得とは:総所得金額から所得控除を引いた金額のこと。

では、YouTubeやブログ、仮想通貨、ウーバーイーツなどの「雑所得になる収入」がある場合について下記で説明していきます。

※雑所得と基礎控除について金額をあてはめてシミュレーションしているのでチェックしておきましょう。

現在無職でもYouTubeの広告収入やUber・仮想通貨などで稼いでいる方の所得は雑所得に該当します。たとえば、1年間(1月~12月まで)のウーバーイーツの収入が97万円(経費2万円)のとき、雑所得は、

となります。雑所得以外に所得が無いとすると、95万円が総所得金額となります。

したがって、所得税は次のようになります。

(

※所得税の計算式は上記で説明しています。

※所得控除95万円は基礎控除です。

※2025年の税制からは控除額が最大95万円になりました。

※住民税においては基礎控除額は43万円になります。くわしくはこちらの控除額表を参照。

上記のように、課税所得(総所得金額 – 所得控除)が0円になるので所得税は0円になります。このように、1年間(1月~12月まで)の雑所得が95万円以下なら所得税は0円になります。

※雑所得のほかに給与収入などある場合は所得が複数あるときを参照。

住民税の申告についてはこちら↓

住民税の申告とは?20万以下でもするの?しないとどうなる?

1年間(1月~12月まで)の所得が95万以下だとなぜ所得税が0円になるのかというと、「基礎控除95万円」のおかげで課税所得が0円になるからです。

※2024年の税制では48万円以下なら所得税が0円でした(基礎控除が48万円だったため)。

※課税所得とは:総所得金額から所得控除を引いた金額のこと。

では、ギャンブル収入がある場合について下記で説明していきます。

具体的に金額をあてはめてシミュレーションしているのでチェックしておきましょう。

現在無職でも競馬やパチンコなどのギャンブルで稼いでいる方の所得は一時所得に該当します。たとえば1年間(1月~12月まで)のギャンブル収入が240万円(経費0円)のとき、一時所得は、

となります。

一時所得は少し特殊で、その所得の1/2の金額が税金の計算につかわれます。したがって、一時所得は190万円なので「190万円 ÷ 2 = 95万円」が税金の計算につかわれます。

一時所得以外に所得がないので、95万円が総所得金額となります。

したがって、所得税は次のようになります。

(

※所得税の計算式は上記で説明しています。

※所得控除95万円は基礎控除です。

※2025年の税制からは控除額が最大95万円になりました。

※住民税においては基礎控除額は43万円になります。くわしくはこちらの控除額表を参照。

上記のように、課税所得(総所得金額 – 所得控除)が0円になるので所得税は0円になります。このように、1年間(1月~12月まで)のギャンブル収入が240万円以下なら所得が95万円以下になるので所得税は0円になります。

※所得控除額がもっと多ければ所得が95万円以上でも所得税はかかりません(言い換えると、所得から所得控除を引いた金額が0円なら所得税はかからないということ)。ただし、住民税については所得45万円以上で課税されます(お住まいの地域によっては42万円や38万円の場合があります)。くわしくは住民税が0円になるときを参照。

ギャンブル収入についてはこちら↓

ギャンブルで勝った!税金はいくらかかる?確定申告しないとダメ?

所得が2つ以上あるときは所得の合計が95万以下なら所得税が0円になります。

1年間(1月~12月まで)の所得が95万以下だとなぜ所得税が0円になるのかというと、「基礎控除95万円」のおかげで課税所得が0円になるからです。

※2024年の税制では48万円以下なら所得税が0円でした(基礎控除が48万円だったため)。

※課税所得とは:総所得金額から所得控除を引いた金額のこと。

では、所得が複数ある場合について下記で説明していきます。具体的に金額をあてはめてシミュレーションしているのでチェックしておきましょう。

たとえば、1年間(1月~12月まで)のアルバイト収入が125万円、YouTubeの収入が40万円(経費5万円)の場合。

まず給与所得の計算

あなたの1年間(1月~12月まで)のアルバイト収入は75万円なので、給与所得は

となります。

次に雑所得の計算

あなたの1年間(1月~12月まで)のYouTube収入は40万円(経費5万円)なので、雑所得は、

となります。

次に所得を合計

あなたの所得は給与所得60万円と雑所得35万円なので、合計すると、

となります。

次に所得税の計算

あなたの総所得金額は95万円なので、所得税は次のようになります。

(

※所得税の計算式は上記で説明しています。

※所得控除95万円は基礎控除です。

※2025年の税制からは控除額が最大95万円になりました。

※住民税においては基礎控除額は43万円になります。くわしくはこちらの控除額表を参照。

上記のように、課税所得(総所得金額 – 所得控除)が0円になるので所得税は0円になります。このように、1年間(1月~12月まで)の所得の合計が95万円以下なら所得税は0円になります。

※所得控除額がもっと多ければ所得が95万円以上でも所得税はかかりません(言い換えると、所得から所得控除を引いた金額が0円なら所得税はかからないということ)。ただし、住民税については所得45万円を超えると課税されます(お住まいの地域によっては42万円や38万円の場合があります)。くわしくは住民税が0円になるときを参照。

所得が58万円以下だと親族の税金が安くなる場合があります。

たとえばあなたの子供の1年間の合計所得が58万円以下ならば、あなたの子供は扶養親族の対象になります。

※2025年(1月~12月まで)の税制では合計所得58万以下なら扶養親族の対象。

※2024年の税制では48万円でした(くわしくは2025年の税制を参照)。

16歳以上の扶養親族がいると、あなたは「扶養控除」という制度を利用することができます。

扶養控除は16歳以上の親族を養っている場合に税金を安くしてくれる制度です。あなたの年収にもよりますが、税金が約5万円~17万円安くなります。

※子供1人の場合。

※たとえばあなたの子供の合計所得が58万円を超えてしまうと扶養控除の対象から外れてしまいます。そうなれば、あなたの税金は安くならないことになります。

※くわしくは下記の記事を参照。

では次に、所得がたくさんあっても所得税が0円になる場合について下記で説明していきます。

お金をたくさん稼いで1年間の所得が200万になっても、所得控除が200万以上あれば課税所得が0円以下になるので所得税は0円になります。

※課税所得が0円だと所得税が0円になる理由は上記で説明しています。

たとえば、16歳以上の子供が5人いるなら扶養控除を5人分つかえるので、所得控除額は合計278万円になります。

※基礎控除88万円 + 扶養控除38万円×5 = 278万円。

したがって、この場合の所得税は0円になります。所得がたくさんあっても所得控除がそれを上回る金額ならば課税所得が0円になるので、所得税がかからないことになります。

(

※所得税の計算式はこちら。

※所得控除は基礎控除と扶養控除のみとしています。

ただし、住民税については合計所得が45万円を超えると課税されます(お住まいの地域によっては42万円や38万円の場合があります)。くわしくは住民税が0円になるときを参照。

以上のように、お金を稼いでいても所得がそれほど多くなければ所得税が0円になります。

また、親などに扶養されている方は1年間の所得58万円のボーダーラインについて注意するようにしてください。

所得が58万円を超えてしまい、扶養親族の対象から外れてしまうと、あなたを扶養していた親族の税金が約5万円~17万円増えることを覚えておきましょう。くわしくは下記の記事で説明しています。

しらべたい内容を探す

しらべたい内容を探す