住民税の申告とは?副業収入20万以下で申告しないとどうなる?

▶副業の利益が20万以下で住民税の申告をしないとどうなる?

雑所得(副業の利益)が20万円以下で住民税の申告をしないと、住民税の加算や各種証明書が発行できないなどのデメリットがある。副業の利益が20万円なら住民税は年間2万円くらい増える。

※くわしくは下記で説明しています。

▶住民税の申告をするとどうなる?

住民税の申告をすれば、副業等の所得が無かったときとくらべて住民税が増えるだけでなく、保険料も増えることがある。

※くわしくは下記で説明しています。

▶住民税の申告をしなくていいひとは?

※くわしくは下記で説明しています。

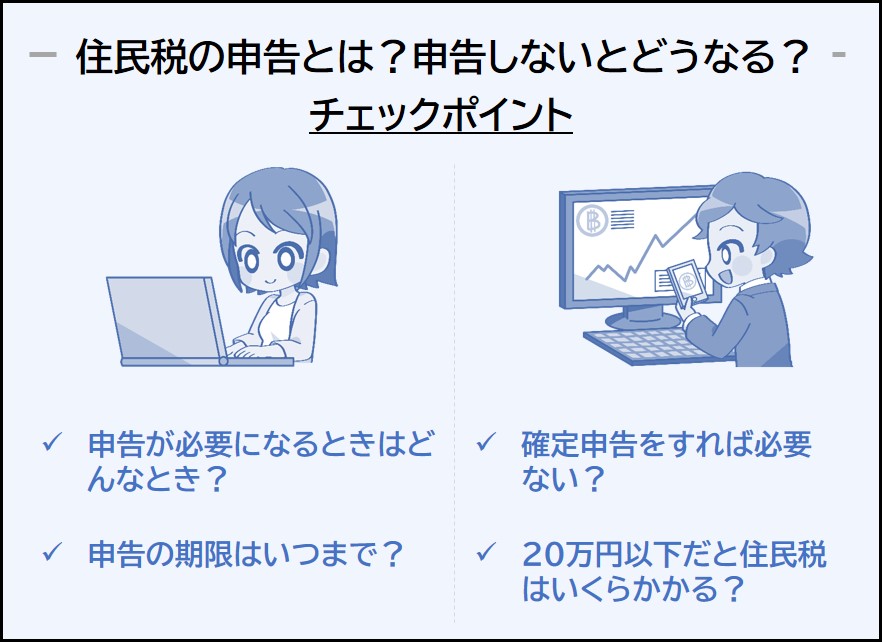

▶住民税の申告が必要なひとはどんなとき?

ダブルワークや副業等の利益があるときは住民税の申告が必要になるときがある。確定申告をするなら必要ない。

※くわしくは下記で説明しています。副業などで20万以下の利益があるときはチェックしておきましょう。

▶所得20万以下で確定申告したらどうなる?

副業の所得が20万以下で確定申告をすれば、税金(所得税と住民税)や保険料が少し増えることがある。

ちなみに、給与所得者または年金所得者でそのほかの所得が20万以下の場合、確定申告をすれば住民税の申告はしなくていい。

※金額例については下記で説明しています。

▶住民税の申告はどこにすればいい?

※くわしくは下記で説明しています。

住民税の申告とは、お住まいの市区町村に前年1月~12月までの収入や所得を申告する手続きです。

※確定申告と似ていますが、少し異なります。

確定申告は、1年間の所得を国に申告して所得税を納めたり、還付してもらう手続きです。確定申告をすれば住民税の申告をする必要はありません。

※確定申告の情報をもとに、市区町村が住民税や保険料を決定するため。

多くのひと※は住民税の申告をする必要がありません。ですが、まれに住民税の申告が必要になるときがあります。どんなときに必要になるかチェックしておきましょう。

※勤務先から給料をもらっている方(給与所得者)や年金をもらっている方、確定申告をしている方など。

▶住民税の申告が必要になるとき

必要になる人は少ない。確定申告をするひとは必要ない。

▶住民税の申告をしないとどうなる?

副業等をして住民税がかかるのに申告しない場合は税金の加算などのデメリットがある。

※くわしくは下記で説明しています。

▶住民税の申告方法は?

ネット対応してない市区町村が多く、手書きの場合が多い。市区町村によっては電子申請も可能。

※確定申告をするほうがネットで入力・送信できるので簡単でオススメ(マイナンバーカードが必要になります)。

住民税の申告が必要なのに、申告書を提出しないとデメリットがあります。

合計所得が45万円以下なら住民税は0円ですが、45万円を超える場合は住民税がかかるので、申告を忘れないようにしましょう。

※市区町村によっては42万円や38万円などの場合があります。くわしくは住民税がかからないときを参照。

※確定申告をする場合は住民税の申告をする必要はありません。

また、住民税がかかるのに申告しなかった場合、延滞金が加算される場合があります。

※延滞金:納付する期限を守らなかったときにかけられます。期限の翌日から遅れた日数だけ延滞金がかけられます(納期限の翌日から1カ月:年間7.3%、1カ月を経過した日以降:年間14.6%)。

会社員などが副業で20万円以下の金額を稼いだ場合、住民税の申告が必要になります。

※確定申告をする場合は住民税の申告をする必要はありません。

たとえば副業で20万円の利益があれば住民税は年間2万円、10万円の利益なら住民税は年間1万円、5万円の利益なら住民税は年間5,000円上乗せされます。利益が少なければそれほど高額になるわけではないので、バレるか不安でびくびくするくらいなら申告するようにしましょう。

※ただし、利益があっても合計所得が45万円以下なら住民税は0円です(市区町村によっては38万円から課税されることもあります)。くわしくは住民税がかからないときを参照。

副業の税金についてはこちら↓

副業すると税金はいくら増える?年収別シミュレーション

では次に、住民税の申告をすると増えるものについて下記で説明していきます。税金のほかにも増えるものがあります。

副業等で所得が増えて確定申告をしないのであれば、住民税の申告をしないといけません。

住民税の申告をすれば、副業等の所得が無かったときとくらべて住民税が増えることになります。

※金額例は上記で解説。

しかし、増えるのは住民税だけではありません。

ひとによっては下記のように保険料も増えることがあるので心の準備をしておきましょう。

※勤務先で厚生年金と健康保険に加入している場合は保険料が増えることはありません。

▶副業等をしておらず、住民税の申告をしない場合

たとえばあなたが40歳未満、給与収入が1年間(1月~12月まで)で130万円、国民健康保険に加入しているとします。

※世田谷区、加入者数1人、平等割と資産割は0円として計算。

※減額される場合は84,500円になります。

※国民健康保険料のシミュレーションはこちらで行えます。

※保険料の計算方法は国民健康保険とは?でも解説しています。

▶副業等で所得が増え、住民税の申告をした場合

上記に加えて、副業等で雑所得が10万円増え、住民税の申告をすると下記のように保険料が増えます。

※世田谷区、所得割率10.4%(医療分7.71%、支援分2.69%)、独身・40歳未満として計算。

※国民健康保険料のシミュレーションはこちらで行えます。保険料率はお住まいの地域によって異なります。

したがって、約97,000円に約10,400円が加わって、1年間の国保の保険料は約107,000円になります。

※このように、住民税の申告をして所得が増えたことを申告すれば、保険料も加算されることになります(所得が増えていなければ保険料は増えません)。

では次に、住民税の申告をしなくてもいいときについて下記で説明していきます。多くの人は住民税の申告は必要ありません。

住民税の申告が必要ないときは以下のとおりです。

以下を見てわかるように、多くの方は住民税の申告をする必要がありません。

※給料や年金のほかに所得があっても、確定申告をすれば住民税の申告をする必要が無いため。

※住民税の申告書は市区町村によって様式が異なったり、ネットで作成できないことが多いため、ネットで作成できる確定申告をしたほうが簡単でオススメです(マイナンバーカードとスマホがあれば24時間いつでも自宅から申告可能です。確定申告をすれば住民税の申告をする必要はありません)。

では次に、住民税の申告はどんなときに必要になるのかについて下記で説明していきます。確定申告をする人は必要ありません。

住民税の申告が必要になるときは以下のとおりです。

上記で説明した申告が必要ないときにあてはまらない場合は、住民税の申告が必要になります。

たとえば副業で稼いだ金額が20万以下であり、確定申告をしない場合は住民税の申告をしなければいけません。

- 年金受給者であり、公的年金以外の所得(給与所得や個人年金など)があるひと

- 会社員やアルバイトなどの給与所得者で給与所得以外の所得(副業収入など)があるひと

- 複数の勤務先で働いているひと

※ダブルワークなど。 - 年の途中で退職し、再就職していない人

- 給与所得以外の所得(雑所得のみなど)があるひと

- 収入や所得が0円のひと(同一生計配偶者または扶養親族は除く)

※住民税がかからない方(収入や所得が0円などの場合)は申告しなくても構いません。ただし、国保の減額や非課税証明書の交付を受けたい場合などは申告が必要になります。申告をしていないと、国民健康保険料の減額が対象外になったり、課税(非課税)証明書の発行ができない等のデメリットがあります。

※収入が0円で住民税の申告をする方は、お住まいの市区町村の役所窓口で申告手続きをしましょう。

確定申告をする場合は住民税の申告をする必要はありません。

なぜかというと確定申告をすれば、そのデータをもとに市区町村は住民税や保険料減額などを決定するためです。

たとえば所得が0円だが何も申告をしていないひとは非課税証明書を発行できませんが、確定申告をしていれば非課税証明書を発行することができます。

※お住まいの地域の役所があなたの所得を調べる際に、確定申告のデータを照らし合わせることができるため。

※ただし、期限後に確定申告を行った場合、税務署から確定申告のデータが送られてくるまでに時間がかかることがあります。お急ぎの場合は、税務署に提出済みであることが確認できる確定申告書の控えをお住まいの地域の役所に提出してください。

では次に、住民税の申告の申告方法について下記で説明していきます。市区町村によって様式が違うのが特徴です。

住民税の申告方法は以下のとおりです。

住民税の申告書は基本的に手書きで記入になります。

※有名都市(横浜市や町田市など)ではネットで作成できる場合もあります。手書きで記入するのが面倒なら、ネットで確定申告をすることをオススメします。

また、市区町村によって申告書の様式が異なるので注意してください。

住民税の申告書に前年(1月~12月まで)の所得等を記入

※給与所得は給与所得シミュレーションで計算できます。

※老齢年金についての所得は年金所得シミュレーションで計算できます。

↓

お住まいの地域の役所に提出または郵送

※申告書はお住まいの市区町村HPからダウンロードすることもできます。

※何を書けばいいのかわからない方は、住民税の申告に必要な書類を持参し、お住まいの地域の役所窓口にて手続きをすることをオススメします。

※住民税の申告は手書きの場合が多いので、手書きで記入するのが面倒ならネットで確定申告をすることをオススメします。

※マイナンバーカードとスマホがあれば、24時間いつでも簡単に自宅から確定申告が可能です。

※確定申告のやり方は確定申告のやり方まとめにパターンごとにまとめています。

- 収入を証明するもの(給与明細書等)

※源泉徴収票など。ほかに所得がある場合は、その所得の収入と経費が分かるもの - 控除を受けるための控除証明書等(医療費、寄附金(ふるさと納税)、生命保険料、地震保険料等)

- 障害者控除を受ける方は、身体障害者手帳等

- 本人確認書類(運転免許証など)およびマイナンバーカードまたは通知カード

※たとえば2024年1月~12月までの収入についての住民税は、2025年3月17日が申告期限になります(期限を過ぎても申告可能です)。

申告が遅れると、住民税額の決定が遅れたりするので、なるべく早めに申告しましょう。

※確定申告をする場合や上記にあてはまる方は住民税の申告をする必要はありません。

では次に、ダブルワークをしている方は住民税の申告をしなくてもいいのかについて下記で説明していきます。申告しなくても徴収されてしまいます。

アルバイトの掛け持ちなど、複数の勤務先で働くような「ダブルワーク」をしている場合、申告をしなくても住民税が徴収されます。

なぜかというと、ダブルワーク先の給料の情報は市区町村に伝わっており※、市区町村は住民税をまとめて徴収するために、ダブルワーク先の給料の情報を主な勤務先に伝えるからです。

※勤務先が給与支払報告書を市区町村に提出しているため。

したがって、その他の勤務先の給料分の住民税が、翌年の住民税に反映されることになります。つまり、申告をしなくてもダブルワークしたぶんの住民税が主な勤務先で反映されてまとめて天引きされることになります。

※地方税法第321条の3

副業などが禁止されている会社に勤めている方は注意しましょう。もしバレてしまえば、会社によっては契約違反で減給や解雇されてしまう場合もあります。

ダブルワークは税金が余計に引かれていることが多いので、確定申告で税金が戻ってくる場合があります。くわしくは下記の記事で説明しています。

たとえば本業の年収が200万のひとがダブルワークで年間20万円の給与収入を手に入れれば、住民税は年間約1.4万円上乗せされます。

※確定申告をすると税金が返ってくる場合が多いので、確定申告することをおすすめします。

ダブルワークの税金についてはこちら↓

ダブルワークで税金はいくら増える?他の職場で月収2~9万円稼いだら?

▶住民税の申告はしなきゃいけないの?

確定申告をする方など、多くの方は住民税の申告をする必要はない。

※くわしくは上記で説明しています。

▶申告の期限はいつまで?

住民税の申告期限は3月15日まで。遅れると住民税額への反映が遅れたりする。

※くわしくは上記で説明しています。

▶住民税の申告をしないとデメリットがある?

住民税の申告をしないと各種証明書が発行できないなどのデメリットがある。

※くわしくは上記で説明しています。

▶どんなときに住民税の申告が必要なの?

副業等の利益があるときは住民税の申告が必要。ただし、確定申告をするなら必要ない。

※くわしくは上記で説明しています。

住民税の申告は市区町村によって様式が違ったり、手書きで提出する場合が多いのが現状です。したがって、住民税の申告をするときはネットでいつでも作成できる確定申告をするのがおすすめです。

確定申告とは?わかりやすく解説。アルバイトや会社員でもやるの?

しらべたい内容を探す

しらべたい内容を探す