確定申告とは?わかりやすく解説。アルバイトや会社員でもやるの?

▶確定申告はどんなひとがするの?

年金受給者、会社員やアルバイトをしている方でも副業やギャンブルをしている場合は確定申告が必要になるときがある。

※くわしくは下記で説明しています。

▶確定申告をしないとどうなるのか?

確定申告が必要なのに申告しないと罰金などのペナルティが与えられる場合がある。

※くわしくは下記で説明しています。

▶確定申告をしなくていいときは?

会社員やパート・アルバイトをしている方などの給与所得者なら、給与所得以外の所得が20万以下なら確定申告をしなくてもいい。ただし、確定申告をしない場合は住民税の申告が必要。

※くわしくは下記で説明しています。

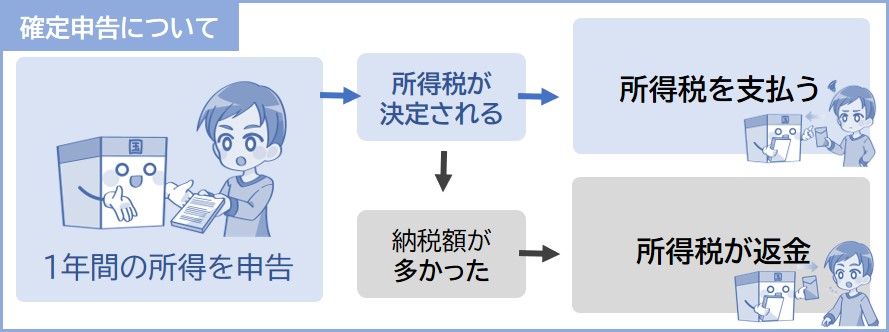

確定申告とは1年間(1月から12月末まで)の所得を申告し、その所得をもとに1年間の所得税を計算して報告する手続きのことです。

確定申告後に自身で所得税の納付手続きをすることになります。

※銀行窓口やクレジットカード納付などで納税可能(参照:国税庁納税の方法)。

※納めた所得税が多いときには、確定申告をすれば所得税が返ってきます。

※学生向けの内容については→確定申告とは(小中学生向け)

自営業者などの個人事業主のほかにも、副業をしている会社員やアルバイトの方も確定申告をしなきゃいけない場合があります。

※確定申告が必要になる場合については下記で解説しています。

確定申告は所得税を納めるための手続きですが、それ以外にも「払い過ぎた所得税を返してもらうため」や「年末調整で記入し忘れた内容を申請するため」、「自分の所得が0円であることを証明するため」などに確定申告をすることもあります。

※税金を返してもらう場合については下記で説明しています。

では次に、会社員やアルバイトをしている方でも確定申告は必要なのかについて下記で説明していきます。必要になることもあります。

会社員やアルバイト・パート主婦などの方は給料のほかに収入がなければ確定申告をする必要はありません。

なぜかというと、会社員やアルバイトをしている方は源泉徴収や年末調整で納税が完了しているので、確定申告をする必要がありません。

したがって、会社員やアルバイトをしている方は「わたし確定申告したことない。。」と不安にならなくても大丈夫です。

会社員やアルバイトをしている方は基本的に確定申告をする必要はありませんが、ダブルワークや副業をやっていたり、ギャンブルをやっている方などは確定申告が必要になる場合があります。くわしくは次の項目で説明していきます。

では次に、確定申告が必要になる場合について下記で説明していきます。確定申告の対象者をまとめているので気になる方はチェックしておきましょう。

確定申告が必要になる場合は以下のようなときです。

会社員やフリーター・パート主婦などの方でも以下にあてはまる方は確定申告が必要になります。

●年金以外の所得(たとえば雑所得や給与所得など)が1年間で20万円を超える方

※くわしくは公的年金以外の所得とは?を参照。

こんなページもみられています

年金をもらいながら働いて給料も貰っている人は確定申告は必要?

●給料のほかに副業などの利益(雑所得)が20万円を超える方

くわしくは副業すると税金はいくら増える?を参照。

●給料のほかにギャンブル収入が90万円を超える方

くわしくはギャンブルで勝った!確定申告しないとダメ?を参照。

●給与収入が2000万円を超える方

●給料を2つの勤務先から受けており、年末調整されなかったほうの給料が1年間で20万円を超えているとき

くわしくはダブルワークの税金や社会保険をわかりやすく解説を参照。

●給料を手渡しでもらっており、年収103万円を超えているのに源泉徴収も年末調整もされていないとき

くわしくはアルバイト先からの給料が手渡し…税金はかかる?を参照。

など。

※出典:国税庁確定申告が必要な方

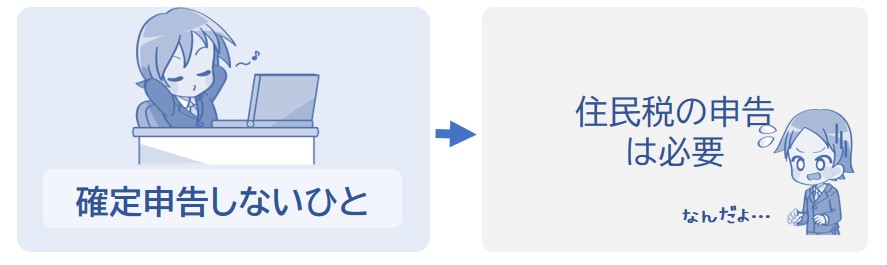

たとえばアルバイトや会社員などの給与所得者の場合、給与収入のほかに所得があり、その所得(雑所得など)が1年間(1月~12月まで)で20万円以下ならば確定申告をしなくてもいい決まりになっています。

※雑所得については雑所得とは?を参照。

ただし、雑所得があっても確定申告をしない場合、雑所得が20万円以下でも住民税の申告が必要になります(確定申告をした場合、住民税の申告は必要ありません)。確定申告はネットで簡単に作成できるので、確定申告をすることをオススメします。確定申告のやり方は下記で説明しています。

※確定申告をする場合は、給与所得以外の所得が20万円以下だとしてもすべての所得を申告しなければいけません。

※出典:国税庁確定申告を要しない場合の意義

※参照:国税庁給与所得者で確定申告が必要な人

こんなページも見られています。

副業は会社にバレる?確定申告でバレないようにする手続き

では次に、確定申告をする時期について下記で説明していきます。提出する期間にはルールがあります。

確定申告を行う時期は毎年2月16日から3月15日までです(土日の場合は翌月曜日)。

※たとえば2024年1月1日~12月31日までに稼いだ収入についての所得税は、2025年2月17日~3月17日に確定申告をして納めることになります(期限後でも申告は可能です)。

※出典:国税庁【確定申告・還付申告】

期限を過ぎても申告することはできますが、ペナルティ(税金の加算など)を与えられる場合があるので注意しましょう。

ちなみに、納めすぎた所得税を返してもらうために確定申告をする場合は翌年1月から受け付けています。

※たとえば、給与所得者が2024年1月1日~12月31日までに稼いだ収入についての所得税を返してもらう場合、2025年1月以降に確定申告をすれば税金を返してもらえます。

※窓口で受け付けする場合は開庁日(1月4日など)から申告できます。

※出典:国税庁【確定申告・還付申告】

税金を返してもらうには5年以内に確定申告をしなければいけません。なので、税金を返してもらいたい方はなるべく早めに確定申告をしましょう。

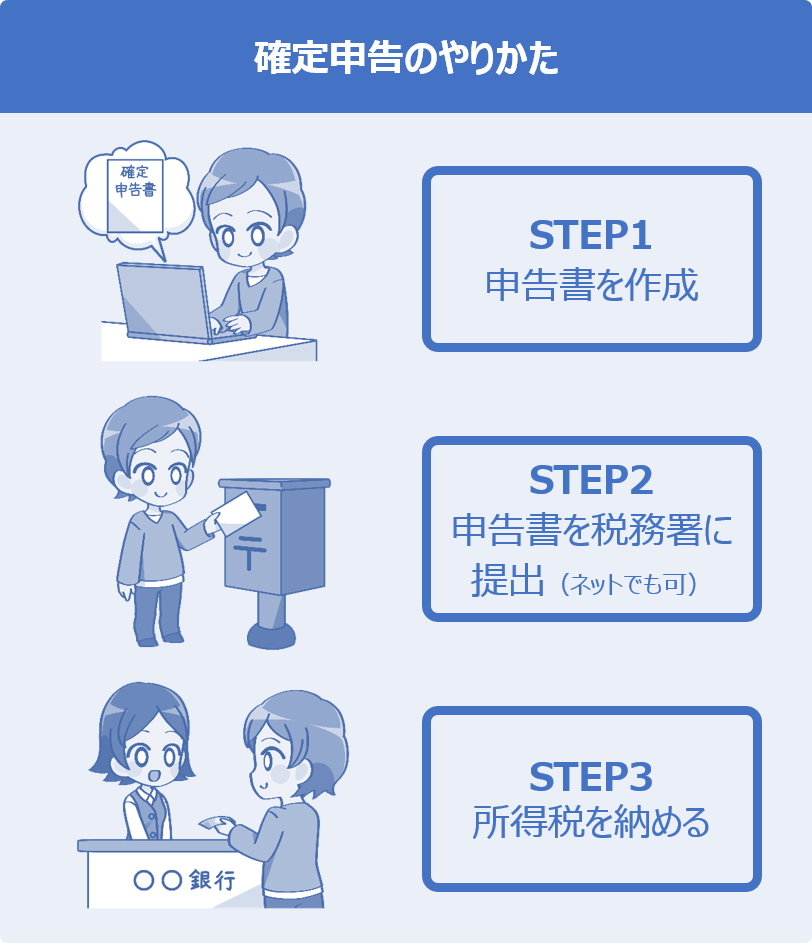

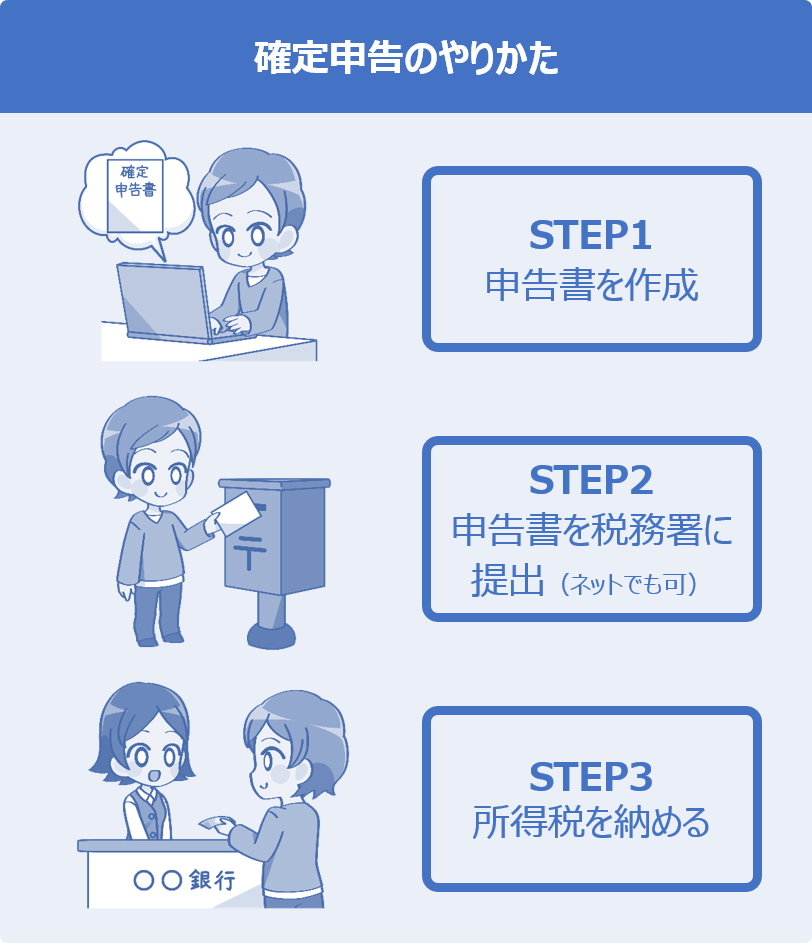

では次に、確定申告のやりかた(納税までの流れ)について下記で説明していきます。今はネットでかんたんに確定申告書が作成できます。

※給与所得者や年金をもらっている場合などで確定申告のやり方をまとめているので、ネットで申告書を作成する方は下記をチェックしておきましょう。

今はネットでかんたんに確定申告書を作成することができます。

※個人事業主は貸借対照表などの提出が必要になる場合があります。

また、マイナンバーカードなど必要なものを準備すればネットで申告を完結することもできます。

STEP➊確定申告書を作成する(源泉徴収票など必要なものを用意する)

STEP➋確定申告書を提出する

STEP➌提出後、税金を支払う(または税金が還付される)

給料をもらっている方の確定申告

●勤務先が1つで年末調整をしていないアルバイトなどの方の確定申告

●勤務先が1ヶ所の会社員やアルバイトの方の確定申告

●勤務先が2ヶ所以上あるサラリーマンやアルバイトの方の確定申告

年金をもらっている方の確定申告

●収入が年金だけの方の確定申告

●年金と給料を両方もらっている方の確定申告

個人事業主の確定申告

●自営業やフリーランスなど個人事業主の方の確定申告(青色申告または白色申告をする方)

ギャンブルなど一時所得がある方の確定申告

●一時所得(競馬などギャンブルで利益)がある方の確定申告

副業などで雑所得がある方の確定申告

●雑所得(広告収入や仮想通貨やその他雑多な収入などで利益)がある方の確定申告

2020年からマイナンバーカードとICカードリーダーがあれば、ネットやスマホで確定申告を完結することができるようになりました。

※スマホの場合は、マイナンバーカードとICカードの読み取りができるスマホが必要です。

※参照:e-Tax個人でご利用の方 確定申告を行う

ただし、マイナンバーカードを持っていなかったり、ICカードを読み取る機器を持っていない場合は、ネット(または手書き)で作成した申告書を印刷して税務署に郵送して確定申告を終わらせましょう。

ちゃんとできるか不安な方は、ためしに申告書を何度か作成してみて練習してみてもいいかもしれません。

※マイナンバーカードが無くても、ID・パスワードを発行してもらえばネットで完結することができますが、ID・パスワードを発行してもらうには税務署に行って申請しなければいけません。したがって、マイナンバーカードが無ければネットで申告書を作成・印刷して郵送するほうが簡単でオススメです。

では次に、確定申告をしたときにお金が戻ってくる場合について下記で説明していきます。税金を納めすぎている方はチェックしておきましょう。

税金を納めすぎているひとは、確定申告をすることで税金がキャッシュバックされます(これを還付申告といいます)。

※還付申告をしなくても問題ありませんが、その場合は税金が戻ってきません。

どんなひとが「税金を納めすぎている場合」に該当するのかというと、年末調整をしていない方や医療費をたくさん支払った方などが該当します。

下記のようなときは税金を納めすぎている場合があるので、会社員やアルバイトの方でも確定申告(還付申告)をすることをオススメします。

※くわしくは以下のページを参照。

※アルバイト先に年末調整を出し忘れた…

※ダブルワークの税金や社会保険をわかりやすく解説

※年末調整を受けないで退職したときは確定申告するの?

くわしくは年末調整を受けないで退職したときは確定申告するの?を参照。

くわしくは住宅ローン控除の確定申告を参照。

など。

※出典:国税庁確定申告をすれば税金が戻る方

では次に、個人事業主などの確定申告について下記で説明していきます。利益が少なくても確定申告はしたほうがいいです。

自営業者(フリーランスや個人事業主などの方)が所得税を納めるためには1年間に稼いだ金額を国に申告しなければなりません。

稼いだ金額から自分が納める税金(所得税)を確定し、所得税を納めることになります。

※申告をしないと脱税で罰を受けてしまいます。

したがって、個人事業主の方は基本的に確定申告をすることになります。

※個人事業主などの方は青色申告をしたほうが節税などのメリットがあります。

▶赤字が出たとき

赤字が出たときに翌年に繰り越せば節税できますが、確定申告をしなければ赤字を繰り越せないので翌年に利益を得たときに税金が余計にかかることになります。

※ただし、赤字を繰り越す場合には青色申告をする必要があります。

▶所得が少ないとき

所得が少なければ翌年の国民健康保険料が軽減されます。世帯の所得が0円なら保険料が最大7割減となりますが、確定申告をしなければ所得が0円だということを判断できないので一定の保険料を徴収される場合があります。

※くわしくは個人事業主でも保険料や年金が減額免除される?を参照。

確定申告をしなきゃいけないのに無視してそのままにしていると、通常の税金に罰金(無申告加算税や延滞税など)が上乗せされて多くの金額を支払うことになるので注意しましょう。

※延滞税:確定申告をしたあとに納税する期限(法定納期限)を守らなかったときにかけられます。期限の翌日から遅れた日数だけ延滞税がかけられます。

※出典:国税庁確定申告を忘れたとき

さらに、その内容が悪質なもの(帳簿の改ざんなど)であれば重加算税が課されます。

重加算税:納めなければいけない税金に35%~40%の税率をかけた金額が加算されます。

以上のように、大量の所得があるのに少なく申告したり、わざと確定申告をしなかったりすると罰則が与えられるので気をつけましょう。

会社員やアルバイトをしている方は基本的に確定申告をする必要はない。

※くわしくは上記を参照。

▶雇われているひとは確定申告しなくていいの?

会社員などでも副業やギャンブルをしている場合は確定申告が必要になるときがある。

※くわしくは上記を参照。

▶確定申告っていつすればいいの?

確定申告をする時期は毎年2月16日~3月15日まで。

※くわしくは上記を参照。

副業は会社にバレる?確定申告でバレないようにする手続き

税金?保険?何もわからない!知っておかなきゃいけないポイントを解説

しらべたい内容を探す

しらべたい内容を探す