年金をもらいながら働いて給料も貰っている人は確定申告は必要?

▶年金をもらいながら働くひとは確定申告が必要?

年金をもらいながらアルバイトやパートで働く方などは給与所得が20万円を超えたら確定申告が必要。

※たとえば65歳以上で年金収入が120万円、給与が85万(給与所得20万円)を超えるなら確定申告が必要です。

※ただし、年金と給与の両方をもらっていても、年金が110万円以下なら確定申告は必要ない(65歳未満の場合は60万円以下)。年金と給与収入があるひとでも確定申告しなくていいときがあります。

※年金と給与所得がある場合、年末調整だと精算ができないので確定申告をしないといけません(ただし、下記にあてはまるひとは不要)。

▶年金受給者のパート収入がいくらまでなら確定申告しなくていい?

年金をもらいながらパートなどで働くひとは給与所得が20万円以下なら確定申告はしなくてもいい。ただし、そのときは住民税の申告が必要。

※ほかにも年金以外の収入がある場合は確定申告が必要になるときがある。

▶年金とパートの給料合わせていくらまで非課税?

※ただし、市区町村によっては38万を超えたら住民税が発生する場合もあります。くわしくは下記で解説。

収入が年金のみ、または給料のみである場合、源泉徴収や年末調整によって税金を納めることになるので確定申告の必要はありません。

しかし、年金をもらいながら会社員やアルバイト・パートなどのように給料ももらっている人は確定申告が必要になる場合があります。

働きながら年金をもらっている年金受給者の方は確定申告が必要になる場合をチェックしておきましょう。

※遺族年金や障害年金は非課税所得なので確定申告する必要はありません。

▶確定申告は必要?

年金と給料をもらっている場合、確定申告が必要になることが多い。

▶年金をもらいながら働く場合、確定申告しないとどうなる?

確定申告が必要なのに申告しないでいると無申告加算税・延滞税などが加算されてしまう場合がある。

※参照:確定申告をしないとペナルティがある?

※申告が必要ないこともあるので下記で確認しておきましょう。

▶確定申告しなくていいときもある

年金または給料が少なければ確定申告しなくていい場合もある。

▶年末調整はする?

確定申告をするなら年末調整はしてもしなくても問題ない。

※提出するように言われたら提出しましょう。ただし、提出しないと給与が少なくても源泉徴収されるので注意。

※ただし、年金が110万円以下なら確定申告は必要ない(65歳未満の場合は60万円以下)。くわしくは下記で説明していきます。

では最初に、確定申告が必要になるときについて下記で説明していきます。年金受給者で会社員やパートなどをしている方はチェックしておきましょう。

高齢者で老後の年金をもらいながら働いて給料をもらっている場合、公的年金等以外の所得※が1年間(1月~12月まで)で20万円を超えるときに確定申告が必要になります。

※厳密には「公的年金等に係る雑所得以外の所得」。

※会社などからもらった給料は「給与所得」なので、公的年金等に係る雑所得以外の所得にあてはまります。

※参照:国税庁公的年金等の課税関係

以下に計算例とともに確定申告が必要になるケースについてわかりやすく説明します。

※年金とパート収入がある方などはチェックしておきましょう。

たとえばあなたが65歳以上で公的年金等をもらっており、さらに、アルバイトなどをしている場合。

勤務先から支払われる1年間(1月~12月まで)の給与収入が90万円のとき、年金以外の所得は、

給与所得控除については給与所得控除とは?を参照。

給与所得シミュレーションで給与所得の計算ができます。

※たとえばその月の勤務分の給与が翌月10日に支給されるなら、前年12月~今年11月に勤務したぶんの給与が1年間の給与収入となります。

※2025年(1月~12月末まで)の収入については給与所得控除の最低保証額が10万円引き上げされました。

となります。

給料と年金の両方をもらっており、さらに公的年金等以外の所得が20万円を超えているので、上記の場合は確定申告が必要になります。ですが、年金収入が1年間(1月~12月まで)で110万円以下なら確定申告をする必要はありません。理由は以下のとおりです。

たとえばあなたが65歳以上で年金をもらっており、さらに、勤務先から給料も受けとっている場合。

※ここで説明する「年金」とは公的年金等(厚生年金など)のこと。

※参照:国税庁公的年金等の課税関係

あなたの年金収入が1年間(1月~12月まで)で110万円以下なら年金についての所得は0円になります。

※65歳未満の場合は年金収入60万円以下なら所得が0円になる。

この場合、あなたの所得は勤務先からもらっている「給与所得のみ」となるので、あなたが支払う税金は「勤務先から支払われる給料(給与所得)についての税金のみ」となります。

したがって、給料についての税金は、勤務先で行う源泉徴収や年末調整によって納めることになるので確定申告の必要はありません。

※65歳未満の場合は年金収入60万円以下なら所得が0円になるので確定申告の必要はありません。年金収入が60万円を超えており、給与所得が20万円を超える場合は確定申告が必要になります。

たとえばあなたが年金を200万や250万などたくさんもらっていても、勤務先から給料が1年間で65万以下であれば給与所得が0円になるので、確定申告が必要ありません。

※給料が65万以下であれば給与所得控除によって給与所得が0円になるため(↓の計算式)。したがって、住民税の申告も必要ありません。

※給料が65万超え~85万以下であれば確定申告は必要ありませんが、住民税の申告が必要です(くわしくは下記で説明)。

※公的年金等の収入が400万を超える場合は確定申告が必要になります。

給与所得控除については給与所得控除とは?を参照。

給与所得シミュレーションで給与所得の計算ができます。

※2025年(1月~12月末まで)の収入については給与所得控除の最低保証額が10万円引き上げされました。

※2024年は55万円が給与所得が0円になるボーダーラインでした。

※たとえばその月の勤務分の給与が翌月10日に支給されるなら、前年12月~今年11月に勤務したぶんの給与が1年間の給与収入となります。

では次に、確定申告をしなくていい場合について下記で説明していきます。年金と給料を両方もらっている方はチェックしておきましょう。

年金※と給料を両方もらっている場合、年金以外の所得が1年間(1月~12月まで)で20万円以下のときには確定申告をする必要はありません。

※ここで説明する「年金」とは公的年金等のこと。

※参照:国税庁公的年金等の課税関係

たとえば年金を受給しながらパートで稼いだ収入が85万円以下(給与所得20万円以下)なら確定申告をしなくても問題ありません。

※2024年は75万円(給与所得20万円以下)でした。

※ただし65歳以上で給与所得があり、年金収入が110万円を超えている場合は住民税の申告が必要になります(※65歳未満なら年金収入が60万円を超えている場合)。確定申告をする場合は住民税の申告は必要ありません(住民税の申告よりもネットで簡単に作成できる確定申告がおすすめです)。

※1年間の給与収入が65万円以下(つまり給与所得0円以下)なら住民税の申告も確定申告も必要ありません。

※年金収入が110万円以下(65歳未満なら60万円以下)なら上記で説明したように年末調整等を行えば申告をする必要はありません。

以下に計算例とともに確定申告をしなくていいケースについてわかりやすく説明します。

たとえばあなたが年金をもらっており、さらに、1年間(1月~12月まで)に勤務先から支払われる給与収入が85万円のとき、年金以外の所得は、

給与所得控除については給与所得控除とは?を参照。

給与所得シミュレーションで給与所得の計算ができます。

※2024年は給与収入75万円 – 給与所得控除55万円 = 給与所得20万円でした。

※2025年(1月~12月末まで)の収入については給与所得控除の最低保証額が10万円引き上げされました。

となります。

上記の場合、年金以外の所得が20万円以下なので、給料と年金を両方もらっていたとしても確定申告をする必要はありません。つまり、1年間(1月~12月まで)の給料が85万円以下なら確定申告はしなくても問題ありません。

ただし、給与所得のほかにも所得がある場合、年金以外の所得を合計した金額が20万円を超えると確定申告が必要になるので気をつけましょう。

※出典:国税庁公的年金等の課税関係

※動画内では「給与収入55万以下」と説明していますが、2025年からは「給与収入65万以下」になります(給与所得控除の最低保証額が10万円引き上げされたため)。

上記で説明したように、もしもあなたが65歳以上で1年間に110万円を超える年金をもらっており※、さらにアルバイトやパートなどで1年間の収入が85万円を超える場合には確定申告をする必要があります。

※65歳未満の場合は年金収入60万円を超える場合。

今はネットで確定申告書をかんたんに作れるので、手順にしたがって申告書を作成してみましょう。

※作成した申告書はあなたの住所のある管轄の税務署に郵送することになります(マイナンバーカードがあればネットで提出も可能)。確定申告のやり方はかんたんなので安心してください。

年金と給料を両方もらっている場合の確定申告は以下のページで説明しています。

確定申告をする期間は決まっており、今年1年間(1月~12月まで)の収入について確定申告をする場合は翌年の2月16日~3月15日までに申告をしましょう。

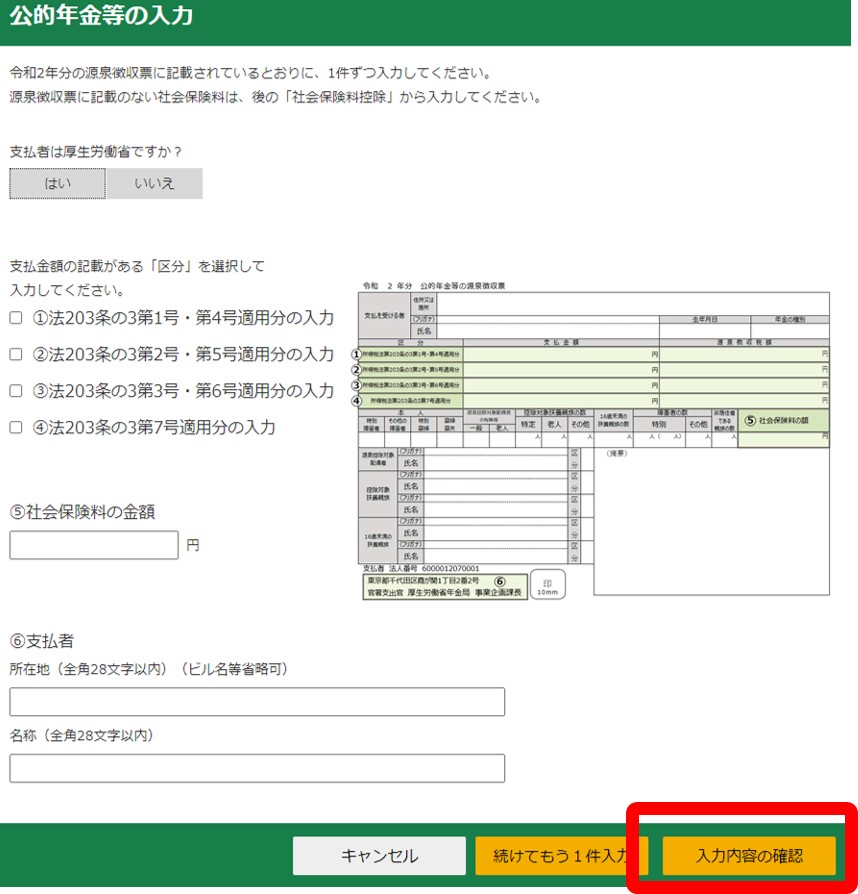

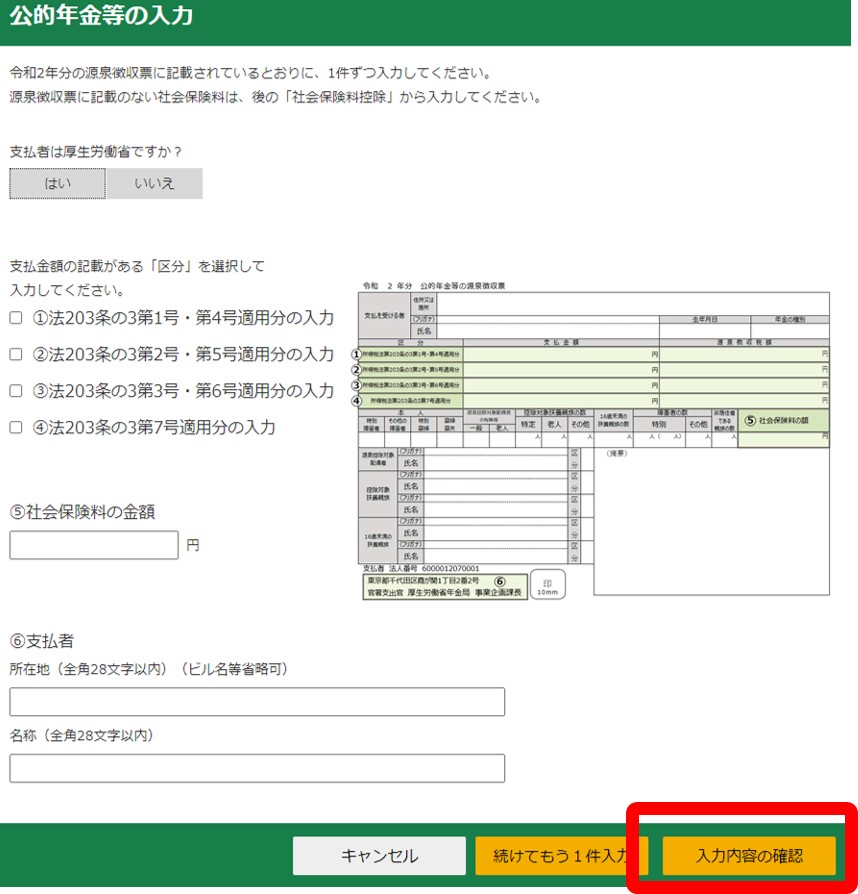

下記は確定申告の入力ページの一部です。

※遅れても申告はできますが税金が加算される場合があります。

確定申告のながれ

STEP➊源泉徴収票など必要なものを用意する

※年金の源泉徴収票は1月下旬頃に日本年金機構から届きます。

↓

STEP➋確定申告書を作成する

※確定申告書には年金収入と給与収入をそれぞれの項目に入力しましょう。

↓

STEP➌確定申告書を提出する(提出後、税金を支払うまたは払い戻される)

※余分に税金を支払っている場合は税金が返ってきます。

※税金が0円になる(徴収も還付もされない)場合もあります。

※くわしい手順や書き方は下記の記事で説明しています。

もしも確定申告をするのが不安な場合は、ためしにテキトーに金額を入力して申告書のつくりかたを練習してみてもいいかもしれません。

※作成した申告書を税務署に郵送しなければ問題ないので、上記のページを参考に申告書をためしに作成してみましょう。

働きながら年金を受給している場合、基本的には確定申告をする必要があります。

※年金と給与所得がある場合、年末調整だと精算ができません(年末調整では所得金額調整控除が適用できない)。

※上記で説明したように確定申告をしなくてもいい場合もあります。

※出典:国税庁給与所得者(従業員)の方へ

したがって、勤務先で年末調整をしたとしても確定申告をすることになります。

つまり、働きながら年金を受給しているひとでも確定申告をするなら年末調整をしてもしなくても問題ありません。勤務先から年末調整をするように言われたら年末調整の書類を提出しましょう。

ただし、老齢年金以外の所得が20万円以下であり、確定申告をしない場合は年末調整を必ずしましょう。勤務先から年末調整の書類を渡されたら提出を忘れないようにしてください。

働きながら年金を受給するのは違反ではありません。年金がもらえる年齢になってからも会社員などとして会社で働きながら厚生年金保険に加入してもOKです。

ただし、稼いだ金額などによっては老後にもらえる厚生年金が「一部停止または全額支給停止」になるときがあります。

これを在職老齢年金といいます。いくらまでなら減額されないのか簡単に説明すると、「月額賃金と支給される厚生年金の月額の合計」が50万円を超えなければ年金が減ることはありません。

※ちなみに、減額されるのは厚生年金についてのみです。国民年金(老齢基礎年金)は減額されません。

いくらから年金が減るのか上記の記事でくわしく説明しています。60歳以降も会社員として働く方やパート収入がある方などはチェックしておきましょう。

では次に、年金と給料をもらっている場合の税金について下記で説明していきます。収入が少なければ税金は0円になります。

会社員やアルバイト・パートなどとして働きながら年金をもらえば税金はそのぶん増えます。

ただし、年金と給与をもらっていても、合計所得がそれほど多くなければ税金は0円になります。

※税金が0円になる計算は下記でシミュレーションしています。

「合計所得ってなに?」という方のために、年金と給料の合計所得金額を下記でシミュレーションしているので、よくわからない方はチェックしておきましょう。

※年金受給者でパート収入やアルバイト収入などがある方は、いくらまで税金が非課税なのか覚えておきましょう。

所得税は?

総所得金額(年金の所得と給与所得の合計)が95万円以下なら所得税は0円になります。

※基礎控除が95万円のため、所得が95万円以下なら所得税が0円になる。くわしくは下記のシミュレーションで計算しながら説明しています。

※2025年では基礎控除額が最大95万円に引き上げされました(2024年は48万以下なら所得税が0円でした)。

住民税は?

去年(1月~12月まで)の合計所得金額(年金の所得と給与所得の合計)が45万円以下なら今年の住民税は0円になります。年金とパート収入があっても合計所得が45万以下なら住民税は非課税になります。

※市区町村によっては42万円や38万円を超えると住民税が課税されます。くわしくは下記のシミュレーションで計算しながら説明しています。

※住民税が0円(非課税)になる範囲についてくわしくは住民税が0円?を参照。

※おすすめ記事:年金と給与収入があるひとで住民税が非課税になるとき

例えば65歳以上であなたのアルバイト収入が1年間(1月~12月まで)で90万円、年金収入が1年間で180万円のとき。

※ここで説明する「年金」とは公的年金等のこと。

※参照:国税庁公的年金等の課税関係

まず給与所得を計算

アルバイト収入が1年間で90万円なので、あなたの給与所得は25万円となります。

※給与所得控除については給与所得控除とは?を参照。

※今年1月~12月の給与が対象です。たとえばその月の勤務分の給与が翌月10日に支給されるなら、前年12月~今年11月に勤務したぶんの給与が1年間の給与収入となります。

※2025年(1月~12月末まで)の収入については給与所得控除の最低保証額が10万円引き上げされました。

次に年金についての所得(雑所得)を計算

つづいて、年金収入が1年間で180万円なので、年金についての所得は70万円となります。

次にあなたの所得を合計

それぞれの所得を合計すると、あなたの合計所得金額は95万円となります。

合計所得金額とは:各種所得の合計金額のこと。

※年金の所得は厳密には雑所得になります。

※上記の場合、所得金額調整控除として10万円が「給与所得」から控除されるので、厳密には合計所得は85万円になります(ただし、所得金額調整控除を適用するには確定申告が必要)。

合計所得金額がわかったので、所得税を計算します。所得控除を基礎控除95万円のみとすると、所得税は以下のようになります。

以上のように、基礎控除95万円があるため、合計所得が95万円以下なら所得税はかかりません。

ちなみに、住民税は合計所得が45万円以下だと0円になります。

※お住まいの地域によっては42万円以下などの場合があります。くわしい条件については住民税が0円?を参照。

では次に、給料と年金があっても扶養になれる場合について下記で説明していきます。合計所得が多くなければ扶養の対象になります。

年金受給者で扶養されている方は収入が多くなれば扶養から外れます。

扶養から外れたくない方は1年間の収入に気をつけましょう。

※扶養内でいたい方は、年金をもらいながらどのくらい働けるのか把握しておきましょう。

簡単に説明すると、親族に扶養されている場合は1年間の合計所得48万円以下なら扶養親族の対象でいられます。

※社会保険の扶養については1年間の収入が180万円未満が条件。

くわしくは下記の記事で説明しています。親族(子供など)に扶養されている場合、配偶者(たとえば夫)に扶養されている場合で分けて説明しています。

▶確定申告はしなきゃいけないの?

年金以外の所得が1年間に20万円を超える場合は確定申告が必要

※くわしくは上記で説明しています。

▶確定申告しなくてもいいときがあるの?

年金と給料をもらっていても、年金収入が110万円以下(65才未満は60万円以下)なら確定申告はしなくてもいい

※くわしくは上記で説明しています。

▶給与所得が20万以下なら申告しなくてもいい?

年金以外の所得が1年間に20万円以下なら確定申告をしなくてもいい。ただし、確定申告をしない場合、住民税の申告が必要になるときがある。

※くわしくは上記で説明しています。

▶確定申告をするにはどうすればいいの?

確定申告をする場合は源泉徴収票を用意して、翌年の2月16日~3月15日までに行う

※くわしくは上記で説明しています。

しらべたい内容を探す

しらべたい内容を探す