社会保険料控除とは?社会保険料とは?わかりやすく解説

▶社会保険料にはどんなものが含まれる?

毎月支払う厚生年金や健康保険料など。親族の保険料を代わりに支払ったものも含まれる。

※くわしくは下記で説明しています。

▶社会保険料控除額はいくら?

1年間(1月~12月まで)に支払った社会保険料の全額が控除額になる。

※たとえば国民年金を1年間で20万円支払ったなら社会保険料控除額は20万円になります。くわしくは下記で説明しています。

▶社会保険料控除で何が安くなる?

社会保険料控除を利用することで、所得税と住民税が安くなる。社会保険料控除を申請しないと余計に税金を支払うことになってしまう。

※数万~十数万円安くなることが多いでしょう。くわしくは下記で説明しています。

▶社会保険料控除でいくら安くなるの?

課税所得195万(給与収入のみで約470万)以下で社会保険料を40万円支払った場合、所得税が2万円、住民税は4万円安くなります。

※※40歳未満・独身・会社員の場合。くわしくは下記で計算して説明しています。

▶社会保険料控除ってなにか手続きするの?

社会保険料控除は、1年間(1月~12月末まで)に支払った社会保険料があれば税金の負担を軽くしてくれる所得控除です。

※本人(納税者)の社会保険料のほかに、本人と生計を一にする配偶者や親族の社会保険料を支払ったときにも、社会保険料控除を受けることができます(くわしくは下記で説明しています)。

社会保険料控除を申請すれば税金が安くなるメリットを受けられます。

※支払った社会保険料のぶんの金額を、課税所得から差し引いてくれるので税金が安くなります(くわしい計算過程は下記で説明していきます)。

働いてお金を稼いでいる方のほとんどが関わることになるので知っておくことをオススメします。

※ちなみに、ガン保険や生命保険などの民間保険は社会保険料控除の対象外なので、勘違いしないように気をつけましょう。

※ガン保険や生命保険には「生命保険料控除」が適用されます。

※参照:国税庁社会保険料控除

社会保険料とは健康保険・年金・介護保険などの保険料のことをいいます。

たとえば自分が毎月支払っている厚生年金や国民年金、健康保険料や介護保険料などが社会保険料に含まれます。

これらの保険料を支払ったぶんが社会保険料控除として適用できます。

※自分が学生のときに納付猶予などで支払っていなかった国民年金を今年になってから支払ったときや子供の国民年金をかわりに支払ったときなども社会保険料控除の申請ができます。

▶医療保険料

健康保険や共済組合や国民健康保険、後期高齢者医療制度の保険料があてはまります。

※国民健康保険料は国民健康保険料シミュレーションで計算できます。

※後期高齢者は後期高齢者シミュレーションで計算できます。

※医療保険については医療保険とは?を参照。

▶国民年金や厚生年金の保険料

※年金については年金制度とは?を参照。

▶介護保険料

※65歳以上の介護保険料については介護保険料はどれくらい?を参照。

※40歳~64歳の保険料については健康保険などに上乗せされます。

▶雇用保険の保険料

※雇用保険については雇用保険とは?を参照。

▶国民年金基金の掛け金

など。

※出典:国税庁社会保険料控除

社会保険料控除は、支払った保険料のぶんの金額を差し引いてくれる所得控除です。

年収が増えればそのぶん支払う社会保険料も増えますが、そのぶん社会保険料控除で差し引かれる金額も増えるので、課税所得が減って税金の負担を軽くしてくれます。

※【支払った保険料のぶんの金額が所得から差し引かれる】 → 【課税所得が減ってくれれば所得税も安くなる】という仕組みです。

※社会保険料控除の金額のぶんだけ税金が安くなるわけではないので注意してください。

計算例①

課税所得195万(給与収入のみで約470万)以下で社会保険料を40万円支払った場合、所得税が2万円、住民税は4万円安くなります。

計算例②

課税所得330万(給与収入のみで約660万)以下で社会保険料を40万円支払った場合、所得税が4万円、住民税は4万円安くなります。

※40歳未満・独身・会社員の場合。

※年収によって社会保険料(健康保険料や厚生年金)がいくらになるかは下記で大まかに計算できます。

手取りと税金をパッと計算!かんたんシミュレーション

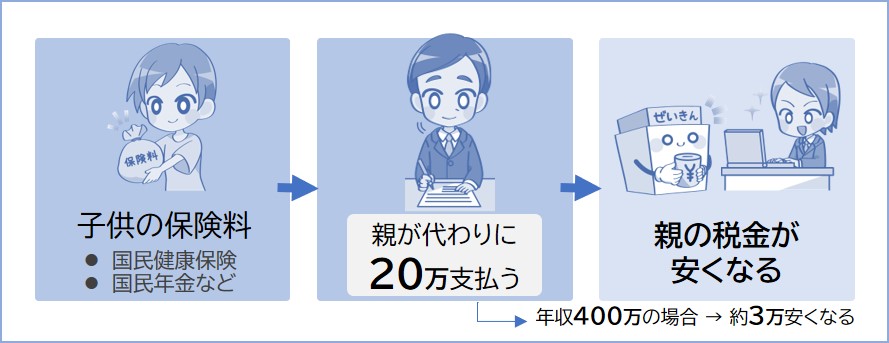

では次に、自分の社会保険料を親族がかわりに払った場合について下記で説明していきます。家族のぶんを払って節税することができます。

親族の国民年金をかわりに支払ったり、国保の保険料を世帯主以外のひとが支払ったりしたときも、社会保険料控除がつかえます。

たとえば、あなたが子供の国民年金を支払ったとき、その金額を申告すれば控除を受けることができます。

また、国民健康保険料は世帯主に請求されることになりますが、世帯主以外のひと(たとえばあなた)が保険料を支払った場合、支払った金額を申告すれば控除を受けることができます。

※親族のかわりに保険料を支払ったときはかならず控除を受けるようにしましょう。

たとえば親族の国民年金を代わりに支払ったとします。1年間に20万円支払ったとすると、所得税が1万円・住民税が2万円安くなります。

※40歳未満、独身、課税所得195万以下(たとえば年収約470万以下)で所得税率を5%とした場合。

課税所得330万以下(たとえば年収約500万~660万以下)で所得税率を10%とした場合、1年間に20万円支払ったとすると、所得税が2万円・住民税が2万円安くなります。

※年収ごとの税金や社会保険料は下記で計算できます。

手取りと税金をパッと計算!かんたんシミュレーション

国民年金について

国民年金の保険料を支払った場合、日本年金機構から控除証明書が発行されます。

社会保険料控除を受ける場合、年末調整や確定申告のときに控除証明書を添付することになります(↓のようにe-Taxなら添付を省略できます)。

※データで送信することも可能です(ねんきんネットでペーパーレス化の申請が必要になります)。確定申告時に控除証明書をデータで送信すれば、国民年金についての社会保険料控除が適用されます(確定申告をネットでおこなう人が対象です)。

※e-Taxであれば証明書の添付は省略できます(確定申告書等作成コーナーで申告書を作成し、送信して提出する場合は証明書の添付を省略することができます)。

※参照:国税庁,e-Tax所得税及び復興特別所得税についてよくある質問

※参照:日本年金機構通知書の電子データをマイナポータルで受け取る設定

ちなみに、証明書は11月上旬頃に届きます(10月1日から12月31日までの間に国民年金保険料を支払った場合は翌年の2月頃に届きます)。

※参照:日本年金機構控除証明書とは何ですか。

国民健康保険について

国民健康保険については、保険料を支払った証明などを添付する必要はありません。保険料を支払った方が、支払った金額を申告することになります。

※くわしくはお住まいの市区町村HPにてご確認ください。

65歳以上の介護保険料について

65歳以上の介護保険料については、保険料を支払った証明などを添付する必要はありません。保険料を支払った方が、支払った金額を申告することになります。

※くわしくはお住まいの市区町村HPにてご確認ください。

では次に、社会保険料控除を利用したときの所得税の計算方法について下記で説明していきます。会社員でシミュレーションしています。

会社員の1年間の所得税がどれくらいになるかシミュレーションしてみましょう。条件は以下のとおりです。

この条件で所得税はいくらになる?

たとえば1年間の収入が給与収入のみで380万円、所得控除が143万円(

①まずは給与所得の計算

上記の条件のとき、給与所得は、

となります。給与所得のほかに所得がないので、これが総所得金額となります。

②次に課税所得を計算

総所得金額は計算できたので(260万円)、次に課税所得を算出します。課税所得は、

となります。

最初に決めた条件から、所得控除は143万円(

となります。

③所得税を計算

課税所得がわかったので所得税を計算します。所得税は、

となります。課税所得195万円以下は税率が5%なので、所得税は、

となります。

もし社会保険料控除がなければ?

もし社会保険料控除(55万円)を適用しないとすると、そのぶん課税所得は以下のように増えるので、控除を申請したときと比べて税金の負担が重くなってしまいます。このように、社会保険料控除がないと税金が高くなることがわかります。

では次に、社会保険料控除の申請方法について下記で説明していきます。年末調整をする方はチェックしておきましょう。

社会保険料控除を適用するには年末調整で申請をしなければなりません。

たとえば大学生のときに免除していた国民年金の保険料を、今年度になってから支払ったときや子供の国民年金をかわりに支払ったときなどに年末調整で社会保険料控除の申請をしてください。

以下のページで社会保険料控除の書き方(年末調整)と申請方法を説明しています。社会保険料控除を利用する方はぜひ参考にしてみてください。

※会社員やアルバイトをしている方などのように毎月給料から差し引かれる社会保険料については自動的に控除されるので、年末調整で社会保険料控除の申請をする必要はありません。

※退職して確定申告をするときは、今年1年間(1月~12月末まで)に支払った社会保険料(健康保険や厚生年金など)も申告しましょう。

※参照:政府広報オンライン国民年金保険料は、全額、社会保険料控除の対象です。

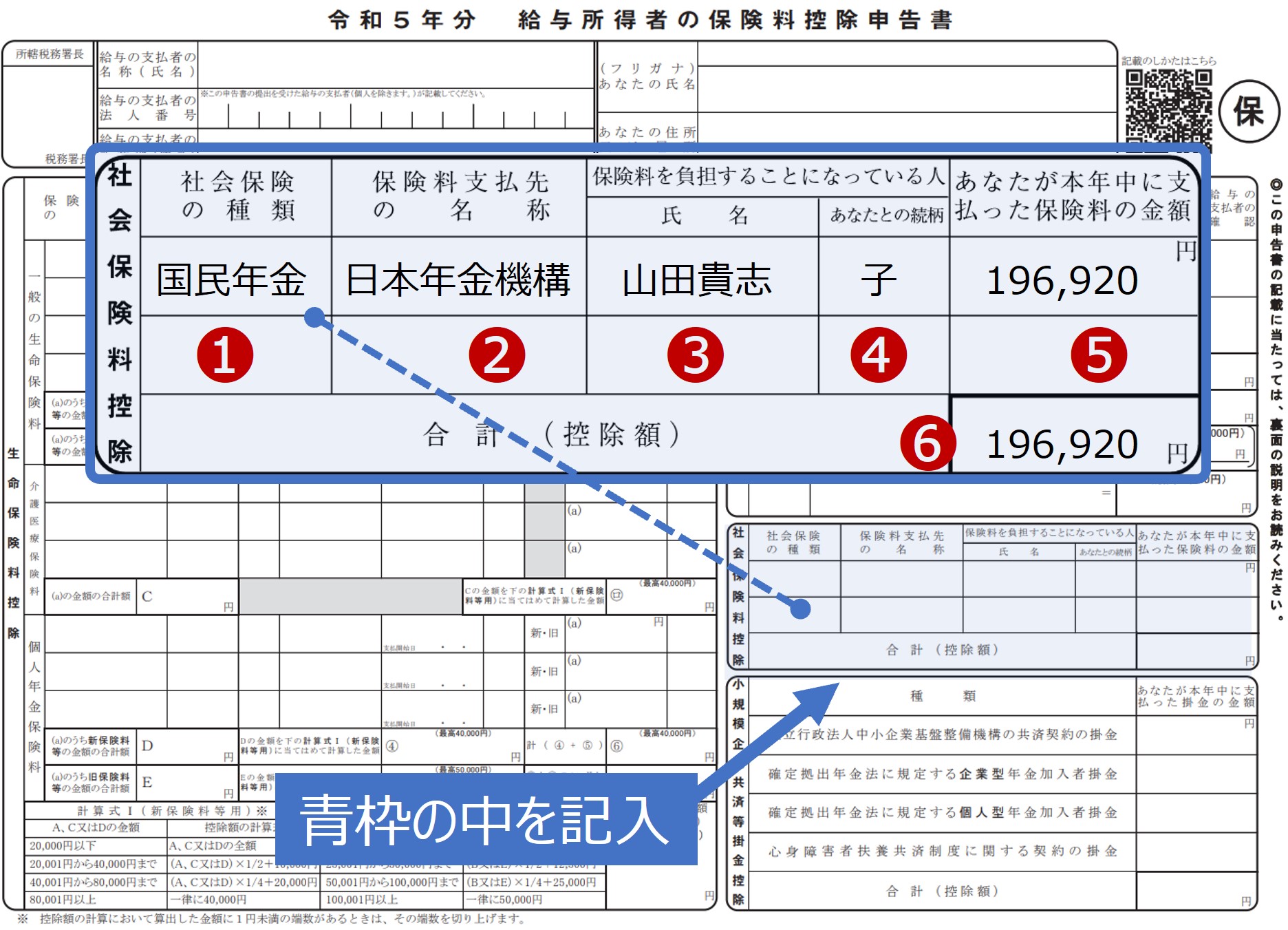

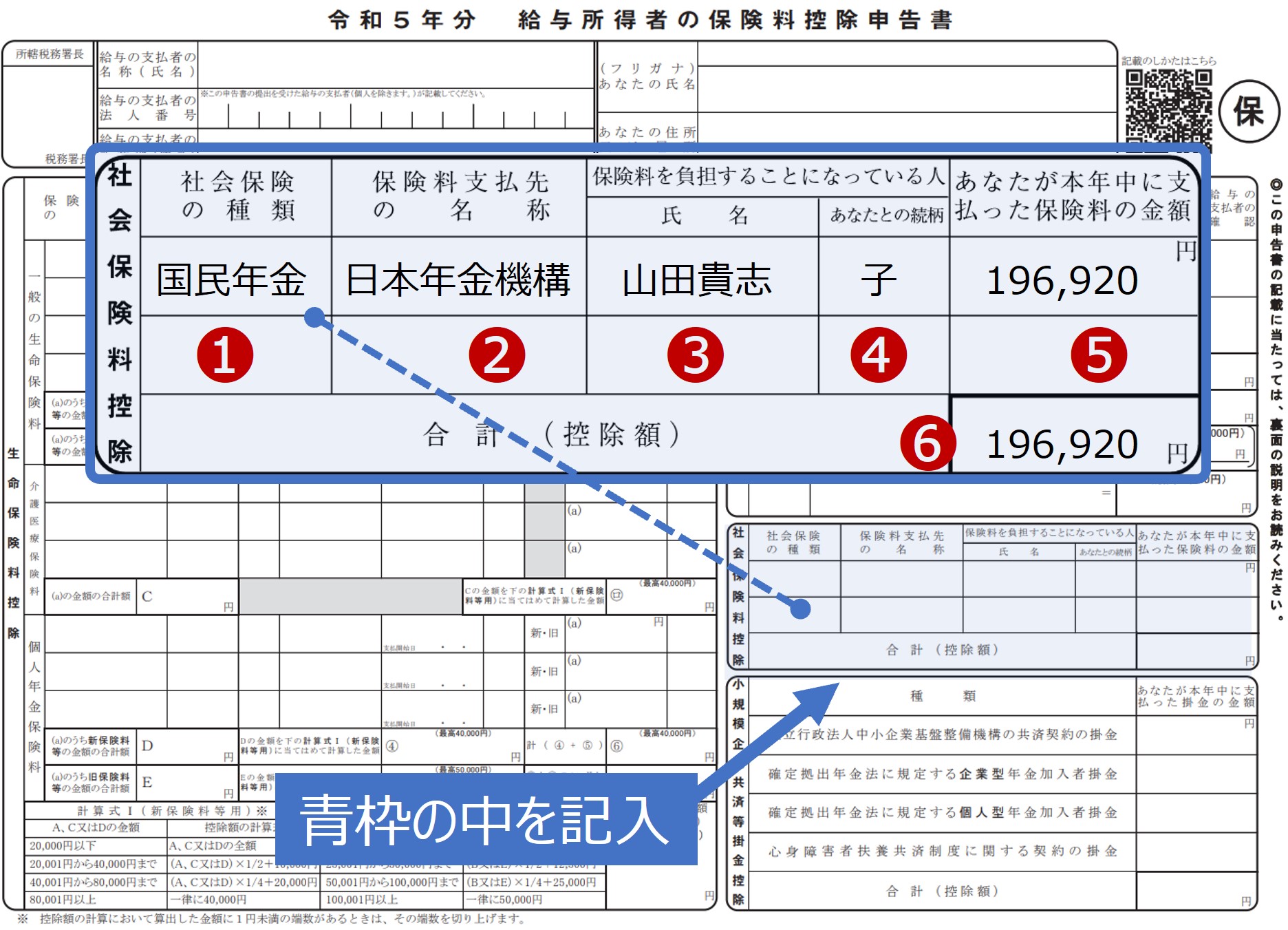

▶社会保険料控除を申請する場合は以下の青枠の中を記入してください。

※下記は「子供の国民年金を代わりに支払った場合」の記入例です。

勤務先から年末調整の用紙を渡されたら、下記のページを参考にして社会保険料控除の申請をしましょう。記入する内容は難しくないので安心してください。

社会保険料控除の申請方法については保険料控除申告書の書き方を参照。

年末調整の書き方については年末調整の書き方見本・記入例を参照。

確定申告をする方で社会保険料控除を利用できる場合は社会保険料控除の申告をしましょう。

今はネットで確定申告書を作成できます。手順にしたがって進めていけば簡単に作成できます。

作成した申告書を提出または郵送してサッと確定申告を終わらせましょう。

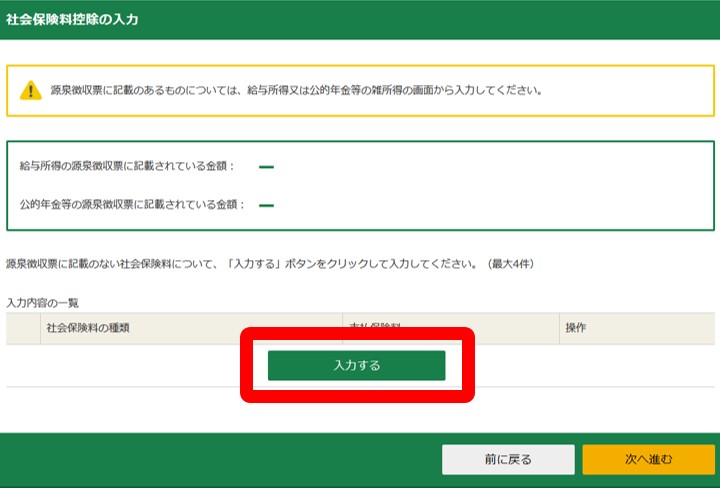

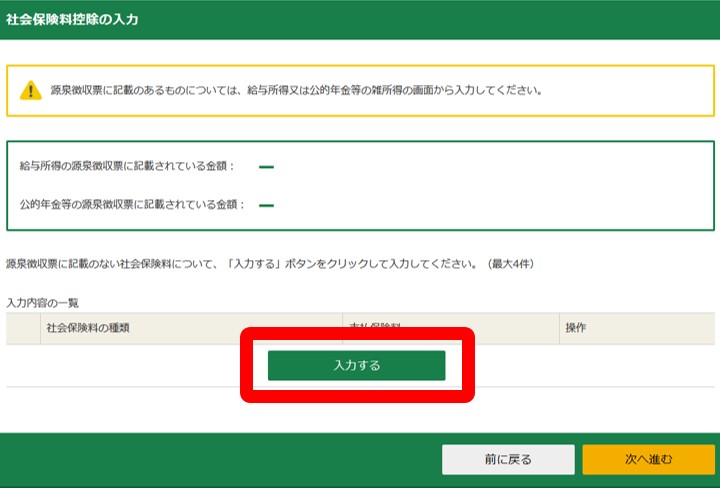

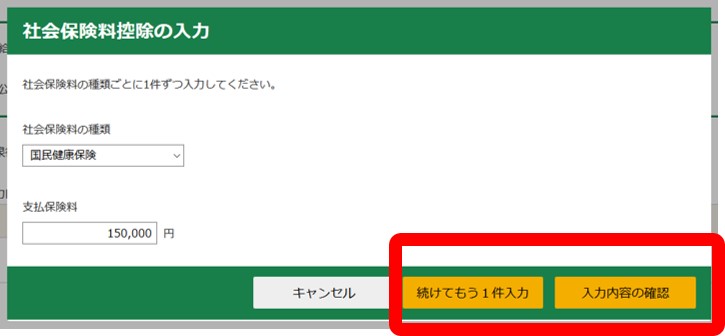

下記は確定申告での社会保険料控除の入力ページです。

①入力するをクリックしてください

確定申告書の作成については下記の記事でパターン別(会社員の場合など)にまとめています。

社会保険料を支払った方は控除の申請を忘れないようにしましょう。

国民年金の支払いは証明が必要

国民年金の保険料を支払った場合、日本年金機構から控除証明書が発行されます。

社会保険料控除を受ける場合、年末調整や確定申告のときに控除証明書を添付することになります(下記のように添付がいらない場合もあります)。

※データで送信することも可能です(ねんきんネットでペーパーレス化の申請が必要。申請はすぐに完了するのでおすすめ)。確定申告時に控除証明書をデータで送信すれば、国民年金についての社会保険料控除が適用されます。

※データで送信すればいちいち証明書を添付して提出することがなくなるのでペーパーレス化はおすすめです(確定申告をネットでおこなう人が対象です)。

※※参照:日本年金機構通知書の電子データをマイナポータルで受け取る設定

ちなみに、証明書は11月上旬頃に届きます(10月1日から12月31日までの間に国民年金保険料を支払った場合は翌年の2月頃に届きます)。

※参照:日本年金機構控除証明書とは何ですか。

※そのほか国民健康保険や介護保険などについては、保険料を支払った証明などを添付する必要はありません。保険料を支払った方が、支払った金額を申告することになります。

※くわしくはお住まいの市区町村HPにてご確認ください。

e-Taxなら証明書の添付は省略できます。

確定申告書等作成コーナーで申告書を作成し、送信して提出する場合は証明書の添付を省略することができます。

※参照:国税庁,e-Tax所得税及び復興特別所得税についてよくある質問

自分が学生のときに納付猶予などで支払っていなかった国民年金を今年度になってから支払ったときや、子供の国民年金をかわりに支払ったときなどに社会保険料控除の申請をしましょう。

ただし、サラリーマンなどが毎月給料から差し引かれる厚生年金や健康保険の保険料については、自動的に控除が適用されるので申請する必要がないことを覚えておきましょう。

60歳~65歳以上の年金受給者の国民健康保険料はいくら?

所得控除とは?税金が安くなる?計算などわかりやすく説明

しらべたい内容を探す

しらべたい内容を探す