個人事業主でも保険料や年金が減額免除される?0円になる?

収入や利益が少ない方は個人事業主だとしても保険料が減額免除の対象になります。

ただし、年金の免除を受けるには申請をする必要があります。

※国民健康保険料については申請は不要です。

個人事業主で免除を受けようとしている方はチェックしておきましょう。

▶国保の保険料も安くなるの?

所得が少ない個人事業主は国保も安くなる。最大7割減額される。

※くわしくは下記で説明しています。

▶年金を免除すると何かデメリットはある?

国民年金の支払いを免除すると老後の年金が減るデメリットがある。

※くわしくは下記で説明しています。

▶個人事業主も年金を免除できるの?

個人事業主が全額免除してもらうには所得67万円以下が条件。国民年金 年間約21万の支払いが0円になる。

※扶養親族等がいない場合。くわしくは下記で説明しています。

では最初に、国民健康保険料が減額される場合について下記で説明していきます。所得が少なければ安くなります。

個人事業主であり、前年1年間(1月~12月まで)の所得※が少ない場合、国民健康保険料が減額されます。

※くわしくは世帯主と加入者(被保険者)の所得の合計。

下記のとおり、保険料は最大で7割減額されます。

たとえば去年1年間(1月~12月末まで)の所得が無くても、国民健康保険料は1年間で約4万~8万円かかります。

※保険料はお住まいの地域によって異なります。

※計算式は下記で説明しているのでチェックしておきましょう。

ただし、世帯の所得が少ない場合には保険料は最大で約7割減額されます(60,000円なら18,000円に減額されます)。

※ただし、世帯主などがお金をたくさん稼いでいる場合は保険料が減額されないので注意しましょう。くわしくはページ下記で説明しています。

※国民健康保険料については減額のために申請する必要はありません(対象にあてはまれば減額されます)。

たとえば個人事業主の事業収入が前年1年間(1月~12月まで)で108万円だとします。

※前年とは、去年1年間(1月~12月まで)のことです。

※あなたが独身ひとり暮らし、世帯主としてシミュレーション。

まず事業所得を計算

あなたの事業収入は108万円なので事業所得は以下のようになります。

次に総所得金額等を計算

あなたの所得は「事業所得のみ」なので、総所得金額等は以下のようになります。

所得がわかったので次に保険料を計算

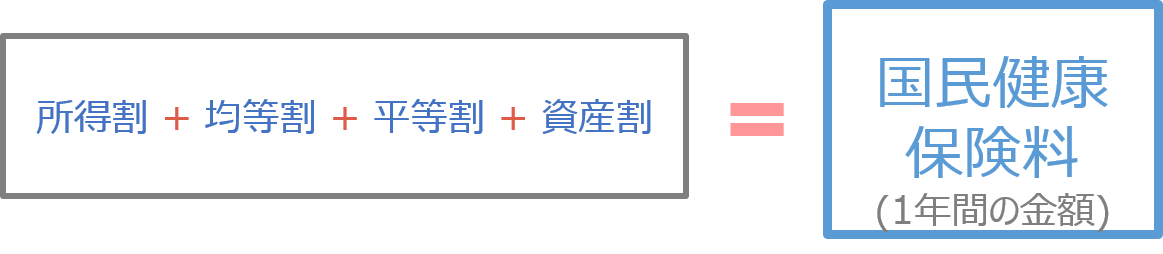

国民健康保険料の計算式は以下のようになっています。

▼国民健康保険料の計算式

※所得割・均等割などについてはこちらを参照。

※1年間の保険料は今年4月から翌年3月までの「1年度」の金額です。したがって、今年1年間(1月~12月まで)に支払った保険料とは異なります(昨年度の保険料の一部も含まれているため)。

あなたの前年1年間の総所得金額等は43万円なので所得割※は0円になります。したがって、あなたが支払う保険料は均等割だけになります。

※所得割については (前年の所得金額-43万円)×所得割率 となるので0円になります。

※東京都23区の場合、平等割・資産割は0円。

また、あなたの1年間の所得の合計は43万円なので保険料の減額割合と照らし合わせると国民健康保険料(均等割)は7割減額※されます。

※世帯の所得の合計が「43万円 + a」以下の場合

均等割を70,000円とすると7割減額で21,000円になるので、あなたが1年間に支払う保険料は以下のようになります。

※独身ひとり暮らし、あなたが世帯主である場合。

※ほかに加入者がいる場合、そのひとの保険料も加算されます(計算方法のページ)。

※本人以外が世帯主であり、世帯主がたくさん稼いでいる場合は対象外になる場合があります。くわしくは下記で説明しています。

※所得割・均等割などについてはこちらを参照。

※国民健康保険料はこちらのシミュレーションで計算できます。保険料は市区町村によって変わります。

では次に、減額されない場合について下記で説明していきます。本人以外が稼いでいるときは安くならない場合があります。

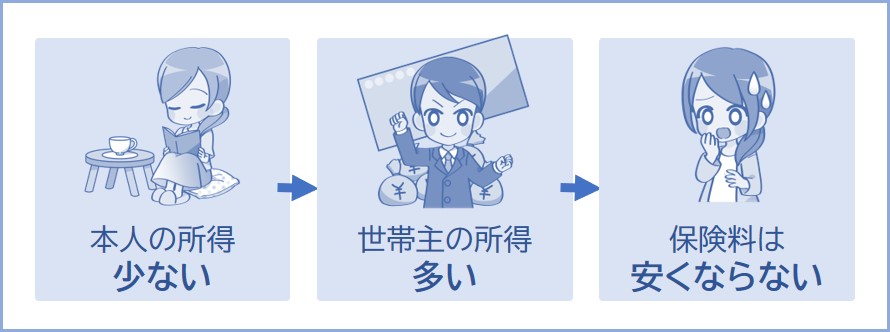

国民健康保険は、「世帯主および加入者の合計所得」が少ないときに保険料が減額されます。

したがって、あなたの事業所得が0円でも世帯主(または本人以外の加入者)がたくさん稼いでいる場合には保険料が減額されないので注意しましょう。

※世帯主以外の親族が国保に加入していなければ、その親族がサラリーマンなどとして稼いでいても国保の保険料には影響しないので安心してください。

以下に事業所得が0円だとしても、世帯主に所得がある場合の保険料について説明していきます。

たとえば世帯主の給与収入が300万円(給与所得202万円)、国保に加入している人(2人)の所得合計が0円の場合。

この場合、世帯主と国保加入者の所得の合計は202万円になります。

したがって、国保加入者の収入が0円だとしても保険料減額の対象から外れてしまいます。

※減額の条件は保険料(均等割)の減額割合を参照。

このようにあなたが無職で所得が0円だとしても、世帯主(親など)に所得がある場合には減額割合が変わってしまう場合があります。

世帯の所得の計算の仕方がわからない場合は下記の記事で説明しているのでチェックしておきましょう。

世帯主が稼いでいても、世帯分離をすると保険料が安くなる場合があります。

※たとえばあなた以外の親族が世帯主であり、その世帯主が会社員としてたくさん稼いでいても、あなたが世帯分離すれば「あなた本人が世帯主になる」ので、あなた本人の所得が少ない場合、国民健康保険料(均等割)が減額条件にあてはまる場合があります。くわしくは下記の記事を参照。

では次に、国民年金の支払いが免除できる場合について下記で説明していきます。条件をチェックしておきましょう。

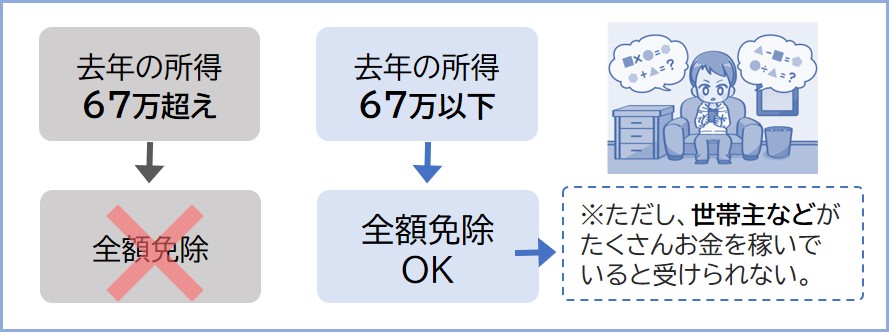

全額免除を受けるには条件があります。かんたんに説明すると、あまりお金を稼いでいないことが条件です。

※免除制度を利用するには申請が必要です。

条件についてくわしくは以下のとおりです。

▶本人と配偶者と世帯主のそれぞれの所得が去年1年間で67万円以下※であること。

※前年の1年間(1月~12月まで)の金額。

※扶養親族等がいない場合。扶養親族等がいれば1人につき35万円増えます(たとえば、扶養親族が1人いれば67万 + 35万 = 102万以下まで全額免除対象になります)。くわしくはこちらの審査表を参照。

※参照:日本年金機構国民年金保険料の免除制度・納付猶予制度

「所得67万円ってなに?」というひとのために、下記でわかりやすく説明していきます。

※免除を「①受けられる場合」と「②受けられない場合」をシミュレーションしています。

たとえばあなたが世帯主で一人暮らしの個人事業主であり、去年1年間(1月~12月まで)の事業収入が132万円以下なら事業所得は67万円以下となるので、国民年金の全額免除を受けることができます。

※事業収入のほかに収入が無い場合。

ただし、あなたの去年1年間の事業所得が67万円を超えてしまう場合、全額免除を受けることができないので注意しましょう。

※ただし、半額免除などが受けられる場合があるので、全額支払うのが難しい方は免除申請をしましょう。くわしくは免除を受けるための所得条件は?審査表を参照。

※免除を受けられないパターンは次の項目を参照。

たとえば親(世帯主)と同居しており、それぞれの前年所得が以下のとき。

・あなたの1年間の事業収入が50万円(事業所得は0円)

上記の場合、本人の所得は0円・世帯主の所得は200万円なので国民年金の全額免除を受けることはできません。

※前年所得67万円以下の条件をクリアしていないため。

このように世帯主と同居している場合、世帯主の収入(所得)が多ければ全額免除を受けられないことを覚えておきましょう。

※あなたが独身の場合。上記の場合には全額免除を受けることはできませんが、支払いを先送りする国民年金の納付猶予を受けられる場合があります。くわしくは次の項目で説明しています。

世帯主が稼いでいても、世帯分離をすると免除対象になる場合があります。

※たとえばあなた以外の親族が世帯主であり、その世帯主が会社員としてたくさん稼いでいても、あなたが世帯分離すれば「あなた本人が世帯主になる」ので、あなた本人の所得が少ない場合、国民年金の保険料が免除される場合があります。世帯分離については下記の記事を参照。

全額免除の対象にならない方は半額免除や納付猶予が受けられる場合があります。

たとえば半額免除なら前年の所得が67万円を超えても対象になります(ただし、所得が一定金額を超えると対象外)。

※独身の場合。くわしい金額はこちらの審査表を参照。

※半額免除とは、国民年金の支払いを半額にしてくれる制度です。

世帯主がたくさん稼いでいると免除の対象から外れてしまいます。

ただし、納付猶予なら世帯主がたくさん稼いでいても、本人の前年の所得が67万円以下なら対象になります。

※納付猶予とは年金の支払いを先送りする制度です。

※扶養親族等がいない場合。くわしくはこちらの審査表を参照。

以上のように、全額免除を受けられなかったとしても、半額免除や納付猶予などが受けられる場合があるので、年金を支払うのが難しい方はかならず申請するようにしましょう。

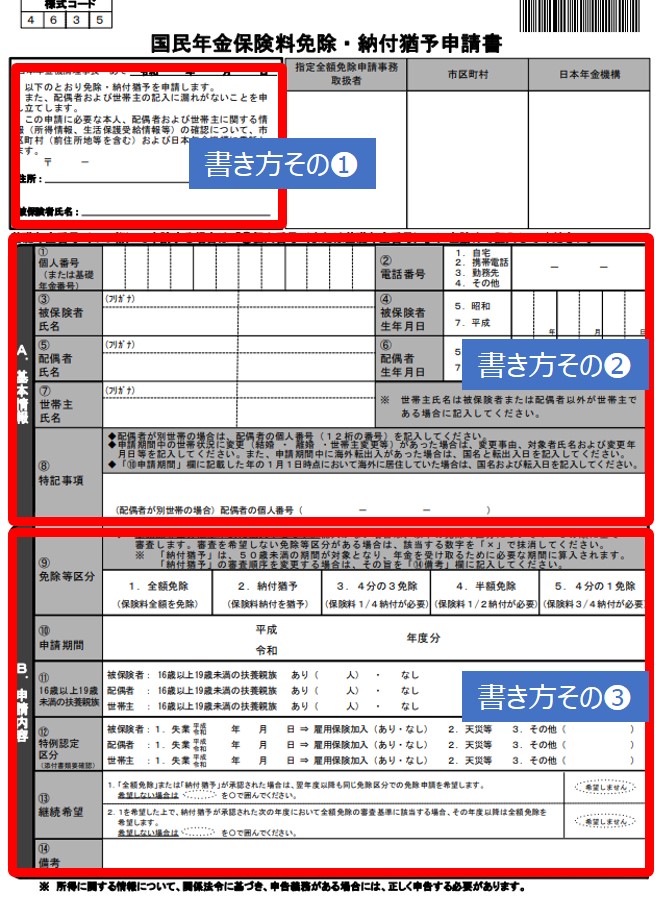

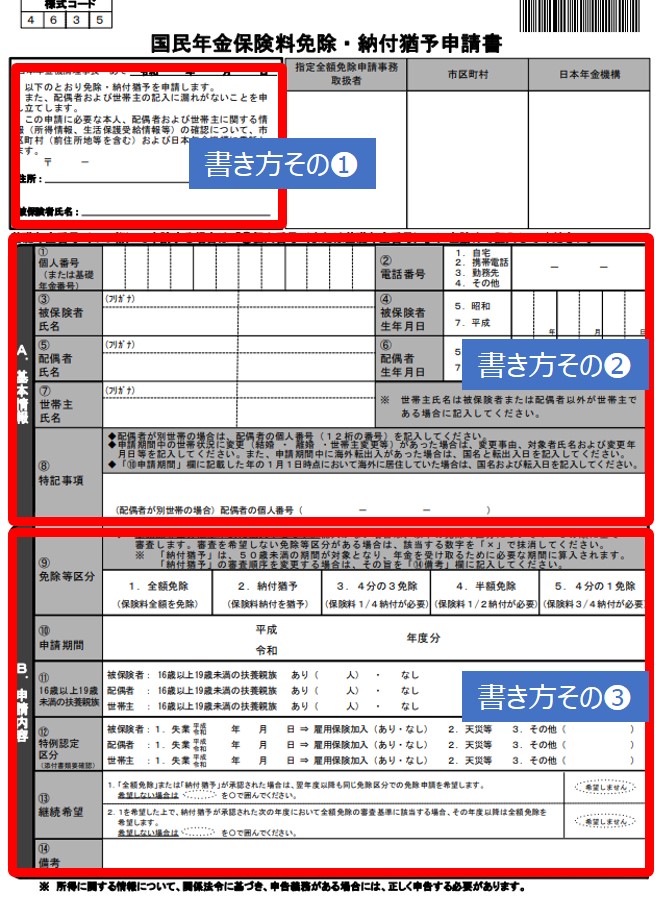

免除を受けるには申請書を提出または送付する必要があります。

※免除の条件にあてはまっても、何もしなければ保険料は免除されません。

申請はお住まいの市区町村役所や年金事務所にて受け付けています。

全額免除の申請の手続きを行えば、国民年金保険料は0円になります。

※免除申請をしたのに納付書が届く場合があります。申請の結果は、申請してから約2~3か月後に通知ハガキでお知らせがきます。したがって、行き違いになっているだけなので安心してください。

全額免除が承認された場合は納付書を破棄してください。免除申請の結果が届くまでは保険料は納付せずに納付書を保管しておいてください。

※参照:日本年金機構国民年金保険料の免除を受けるとき

本人や世帯主の氏名、希望する免除区分、扶養親族などを記入して提出することになります。

年金免除・納付猶予の申請書の書き方は下記の記事でくわしく説明しています。

マイナンバーカードがあれば役所に行かなくてもマイナポータルから免除等の電子申請ができます。その際にマイナンバーカードのパスワード等の入力が必要になります。申請書を提出しなくていいのでオススメです。スマホでかんたんにできます。

※24時間いつでも申請が可能です。

※記入する内容がわからない方は免除申請書の書き方をチェックしておきましょう。

※日本年金機構電子申請(マイナポータル)

年金の免除をしたときのデメリットは老後の年金が減ってしまうことです。

たとえば2年間(24ヶ月ぶん)国民年金保険料の支払いを全額免除申請し、免除したぶんをあとから支払う追納をしなかった場合、老後にもらう国民年金(老齢基礎年金)は年間約2万円減額※されます。

※全額免除した期間以外(20歳から60歳までのうち38年間)はすべて保険料を支払った場合。ちなみに、40年間すべて保険料を支払った場合には老後にもらえる国民年金(老齢基礎年金)は年間約83万円となります。厚生年金に加入していた期間があれば受けとる年金額はそのぶん増えます。

免除等を受けた期間については10年以内※であれば保険料をさかのぼって納める「追納」ができます。

将来受け取る年金額を減らしたくない人は経済的に余裕が出来てから追納をしましょう。

※たとえば2022年4月ぶんは2032年4月末まで。

※10年を過ぎたぶんは支払うことが出来ません。あとから請求されて徴収されることもありません。この場合、上記で説明するように老後の年金が減ってしまいます。

免除等の申請をしないで、国民年金の保険料を滞納して「未納」にしておくと「老後の年金」も「障害年金」も「遺族年金」も受け取れません。

※老後の年金を受け取るには10年以上の受給資格期間が必要なため。

※障害年金と遺族年金については保険料納付済期間(免除期間を含む)が3分の2以上必要なため。

※出典:日本年金機構老齢年金

なので、もし保険料を支払うのが経済的にきびしいときは免除制度をかならず利用しましょう。未納にしているリスクについてくわしくは下記の記事で説明しています。

▶全額免除を受けるには条件がある?

全額免除を受けるには前年1年間の所得が67万円以下である必要がある(扶養親族等がいない場合)

※くわしくは上記で説明しています。

▶自分だけの稼ぎが少なくても免除できない?

前年1年間の所得が67万円でも世帯主がたくさん稼いでいると全額免除を受けられない

※くわしくは上記で説明しています。

▶国保の保険料も安くなるの?

前年1年間(1月~12月まで)の所得が少なければ保険料が減額される。減額の申請は必要なし。

※くわしくは上記で説明しています。

また、1年間の事業所得が少なければ税金が0円になります。個人事業主にかかる税金については下記の記事で説明しています。

しらべたい内容を探す

しらべたい内容を探す