扶養控除とは?わかりやすく解説。養う家族がいれば税金が安くなる?申請は?

▶扶養控除でどれくらい税金が安くなるの?

扶養控除を利用すると税金が約5万円~17万円安くなる。扶養する親族の年齢によって安くなる金額が変わるのがポイント。扶養親族(16歳以上の子供など)の人数が増えるとそれだけ税金が安くなるメリットがある。

※くわしくは下記で説明しています。年収によってどれくらい変わるかチェックしておきましょう。

▶扶養控除はいつから利用できる?子供が小さくてもOK?

高校生だとしても16歳以上の扶養親族が対象。また、合計所得が58万円(給料のみだと123万円)以下じゃないとダメ。

※2024年の税制では48万円以下(給料のみだと103万円)がボーダーラインでした。くわしくは下記で説明しています。

▶23歳以上の子供の扶養控除はいくら?

23歳以上の子供であれば扶養控除額は38万円。23歳~69歳の扶養親族は控除額が38万円に設定されている。

※くわしくは下記で説明しています。

▶扶養控除の控除額は38万円じゃないの?

※「所得から38万を差し引く → 課税所得が減って税金が安くなる」というしくみ。くわしくは下記で説明しています。

たとえば会社員の夫に、16歳以上の高校生の子供がいれば扶養控除を利用できるので税金が安くなります。

※夫婦二人ともが一人の子に対して扶養控除を申告することはできません。

ただし、扶養控除を利用するには条件があります。その条件は下記で説明していきます。

▶扶養控除で安くなる金額

扶養控除を利用すれば約5万円以上安くなることが多い。

※くわしくは下記で説明しています。

▶扶養控除の条件

条件にあてはまる親族だけが扶養控除の対象になる。

※くわしくは下記で説明しています。

▶年齢によって控除額が違う?

通常の控除額は38万円だが、年齢によっては控除額が増える。

※くわしくは下記で説明しています。

では次に、扶養控除を利用するとどれくらい税金が安くなるのかについて下記で説明していきます。扶養親族の年齢によって金額が変わります。

年収にもよりますが、扶養控除を利用すると税金は年間約5万円~17万円ほど安くなることが多いでしょう。

※所得税と住民税が安くなります。

※これから初めて控除を受ける会社員などは約5~17万円の税金が安くなることになります。

扶養親族の年齢によって安くなる金額が変わるのが特徴です。特に19歳~22歳の親族(大学生の子供など)がいる家庭は、扶養控除で安くなる金額が増えるので通常よりお得です。

※扶養親族の年齢によって控除額が変わるため。

※19歳~22歳の扶養親族は特定扶養親族といいます。

税金がいくら戻るのか気になる方は下記のシミュレーションをチェックしておきましょう。

※住民税は翌年度の金額に反映されます(住民税は前年の所得で決定するため)。

※住民税は6月~翌年5月までが1年度の金額になります。

たとえば40歳以下・社会保険加入・16歳以上の扶養親族1人という条件の方が扶養控除を利用したとき。

※70歳以上の親を扶養する場合については下記を参照。

| 扶養控除を利用するひとの年収 | 減額される税金 |

|---|---|

| 年収250~400万円のとき | ●所得税は19,000円安くなります。 ●住民税は33,000円安くなります。 ※所得税と住民税はこちらで計算 |

| 年収500~600万円のとき | ●所得税は38,000円安くなります。 ●住民税は33,000円安くなります。 ※所得税と住民税はこちらで計算 |

年収700~850万円のとき | ●所得税は76,000円安くなります。 ●住民税は33,000円安くなります。 ※所得税と住民税は税金保険料シミュレーションで計算。扶養の有り無しで税金がいくら変わるか比較するなど計算できます。 |

※個人事業主は個人事業主の税金シミュレーションで計算できます。上記の年収と結果が変わるので気をつけましょう。

※上記は扶養親族1人を扶養したときの年間額。

※人数が増えればさらに税金が安くなるメリットを受けられます。

19歳~22歳の扶養親族については下記の表で計算しています。

※子供の年齢が19歳以上23歳未満のときは上記よりも金額が増えるので下記表をチェックしておきましょう。

たとえば40歳以下・社会保険加入・19歳以上22歳以下の扶養親族1人という条件の方が扶養控除を利用したとき。

※合計所得58万超えからは特定親族の対象(58万以下なら扶養親族の対象)。

| 扶養親族の合計所得 | あなたの年収300~400万円のとき | あなたの年収570~640万円のとき | あなたの年収760~850万円のとき |

|---|---|---|---|

| 58万円以下 ※給料なら年収123万円以下 |

税金は約77,000円安くなります。 所得税32,000円 住民税45,000円 |

税金は約108,000円安くなります。 所得税63,000円 住民税45,000円 |

税金は約171,000円安くなります。 所得税126,000円 住民税45,000円 |

※合計所得58万以下は扶養親族の対象。58万超からは特定親族特別控除の対象。85万以下までは控除額が同じです(くわしくは扶養親族と19歳~22歳の扶養控除の条件が変わった?を参照)。

| 85万円以下 ※給料なら年収150万円以下 |

税金は約77,000円安くなります。 所得税32,000円 住民税45,000円 |

税金は約108,000円安くなります。 所得税63,000円 住民税45,000円 |

税金は約171,000円安くなります。 所得税126,000円 住民税45,000円 |

|---|---|---|---|

| 90万円以下 ※給料なら年収155万円以下 |

税金は約72,000円安くなります。 所得税31,000円 住民税41,000円 |

税金は約101,000円安くなります。 所得税60,000円 住民税41,000円 |

税金は約163,000円安くなります。 所得税122,000円 住民税41,000円 |

| 95万円以下 ※給料なら年収160万円以下 |

税金は約68,000円安くなります。 所得税27,000円 住民税41,000円 |

税金は約92,000円安くなります。 所得税51,000円 住民税41,000円 |

税金は約143,000円安くなります。 所得税102,000円 住民税41,000円 |

| 100万円以下 ※給料なら年収165万円以下 |

税金は約63,000円安くなります。 所得税22,000円 住民税41,000円 |

税金は約82,000円安くなります。 所得税41,000円 住民税41,000円 |

税金は約123,000円安くなります。 所得税82,000円 住民税41,000円 |

|---|---|---|---|

| 105万円以下 ※給料なら年収170万円以下 |

税金は約48,000円安くなります。 所得税17,000円 住民税31,000円 |

税金は約62,000円安くなります。 所得税31,000円 住民税31,000円 |

税金は約93,000円安くなります。 所得税62,000円 住民税31,000円 |

| 110万円以下 ※給料なら年収175万円以下 |

税金は約33,000円安くなります。 所得税12,000円 住民税21,000円 |

税金は約42,000円安くなります。 所得税21,000円 住民税21,000円 |

税金は約63,000円安くなります。 所得税42,000円 住民税21,000円 |

| 115万円以下 ※給料なら年収180万円以下 |

税金は約18,000円安くなります。 所得税7,000円 住民税11,000円 |

税金は約22,000円安くなります。 所得税11,000円 住民税11,000円 |

税金は約33,000円安くなります。 所得税22,000円 住民税11,000円 |

| 120万円以下 ※給料なら年収約185万円以下 |

税金は約9,000円安くなります。 所得税3,000円 住民税6,000円 |

税金は約12,000円安くなります。 所得税6,000円 住民税6,000円 |

税金は約18,000円安くなります。 所得税12,000円 住民税6,000円 |

| 123万円以下 ※給料なら年収188万円以下 |

税金は約5,000円安くなります。 所得税1,500円 住民税3,000円 |

税金は約6,000円安くなります。 所得税3,000円 住民税3,000円 |

税金は約9,000円安くなります。 所得税6,000円 住民税3,000円 |

| 123万円超え ※給料なら年収188万円超え |

税金は0円安くなります。 所得税0円 住民税0円 |

税金は0円安くなります。 所得税0円 住民税0円 |

税金は0円安くなります。 所得税0円 住民税0円 |

※上記は1年間の金額です。人数が増えるとさらに税金が安くなります。

※税金は税金保険料シミュレーションで計算。

※個人事業主は個人事業主の税金シミュレーションで計算できます。上記の年収と結果が変わるので気をつけましょう。

※オススメ記事:大学生は150万まで稼いでも問題ない?

扶養といえば扶養控除のほかにも「社会保険の扶養」があります。

※たとえば親が会社員の場合、子供を社会保険の扶養に入れることができます。

社会保険の扶養に入れば毎月支払う保険料が0円になる特典を受けられます。ただし、扶養に入る条件は扶養控除とは異なるので、ごちゃごちゃにならないように気をつけましょう。

親族ならだれでも扶養控除を利用できるわけではありません。

扶養控除は年齢が16歳以上の扶養親族がいるひとが利用できます。

※扶養親族になる条件は下記のとおりです。

※16歳以上の扶養親族であれば控除対象扶養親族にあてはまります。

扶養親族とは、扶養されている親族のことです。たとえば親が子供を養っている場合、親にとっての扶養親族は「子供」になります。

※子供が親を養っている場合、子供にとっての扶養親族は「親」になります。

※夫婦二人ともが一人の子に対して扶養控除を申告することはできません。

- 16歳以上の扶養親族であること

※その年12月31日の年齢で判定されます。したがって、11月末に誕生日である場合は現在15歳でも12月31日には16歳になるので扶養控除の対象になります。

※15歳以下の年少扶養控除は2010年に廃止されました。

こんなページもみられています↓

16歳未満の子供を扶養すると住民税が0円になる?

下記にすべてあてはまる方を扶養親族といいます。

例えば、あなたの子供(高校生)の収入がアルバイトの給与収入のみであり、1年間(1月~12月末まで)の収入が123万円のとき、給与所得は58万円となります。

それ以外に所得がないので合計所得金額は58万円となります。この場合、あなたの子供は扶養控除の対象になります。

※2024年の税制では合計所得48万円(給料のみで103万以下)が対象でした。

給与所得控除については給与所得とはを参照。

※2025年は給与所得控除の最低保証額が10万円引き上げされました。

※給料のほかに所得がある場合は下記の記事を参照。

所得58万円を超えると扶養してくれている親族の税金が上がる?

したがって、アルバイトの収入が1年間(1月~12月まで)で123万円を超えてしまうと合計所得金額が58万円を超えてしまうので、扶養控除の対象から外れてしまいます。

では次に、扶養控除を利用したときの所得税の計算はどうやるのかについて下記で説明していきます。年収から所得税の計算過程をチェックしておきましょう。

給料をもらっている人(会社員など)が扶養控除を利用したとき、税金がどれくらいになるかシミュレーションしてみましょう。

ここでは会社員の夫が高校生の子供を扶養している場合として計算していきます。

①まず扶養控除の対象になるかどうか。

たとえば高校生の子供の収入が給与収入(アルバイト)のみであり、1年間の収入が100万円のとき、給与所得は35万円となります。

子供の収入は給与収入のみなので、合計所得金額は35万円となります。したがって、子供は扶養控除の対象となります。

②夫の給与所得の計算

ここから夫が扶養控除を適用したときの計算

たとえば夫の収入が給与収入のみであり、年間収入が350万円のとき、給与所得は、

となります。給与所得のほかに所得がないので、これが総所得金額となります。

③次に課税所得を計算する(扶養控除込み)

総所得金額は計算できたので(237万円)、次に課税所得を算出します。課税所得は、

となります。所得控除を167万円(

となります。

④所得税の計算

課税所得がわかったので所得税を計算します。所得税は

となります。課税所得195万円以下は税率が5%なので、所得税は、

となります。

もし扶養控除を利用しなければ税金はどうなる?

扶養控除38万円を利用しない場合、そのぶん課税所得が増えるので、

となり、控除を申請したときと比べて税金の負担が重くなってしまいます。なので、扶養控除が利用できるなら年末調整または確定申告で申請しましょう。

※申請方法は下記で説明しています。

※こんなページもみられています

手取りと税金をパッと計算!シミュレーション

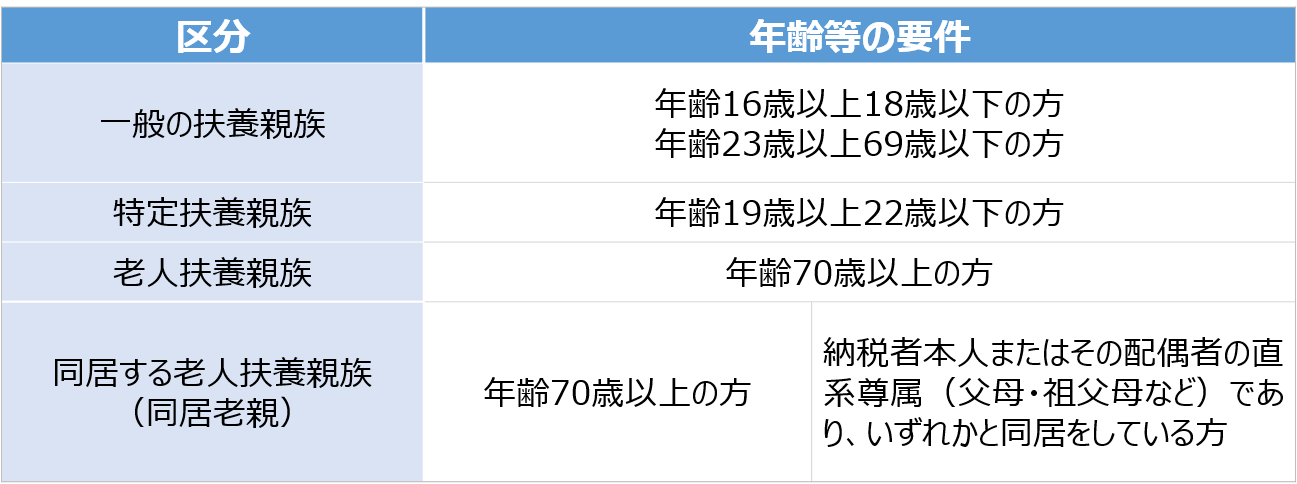

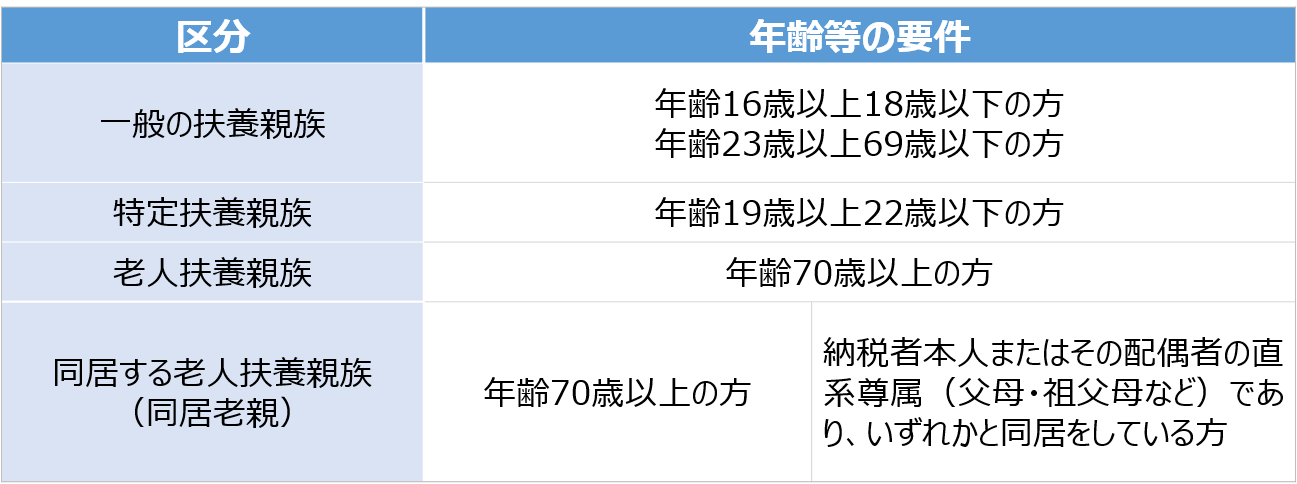

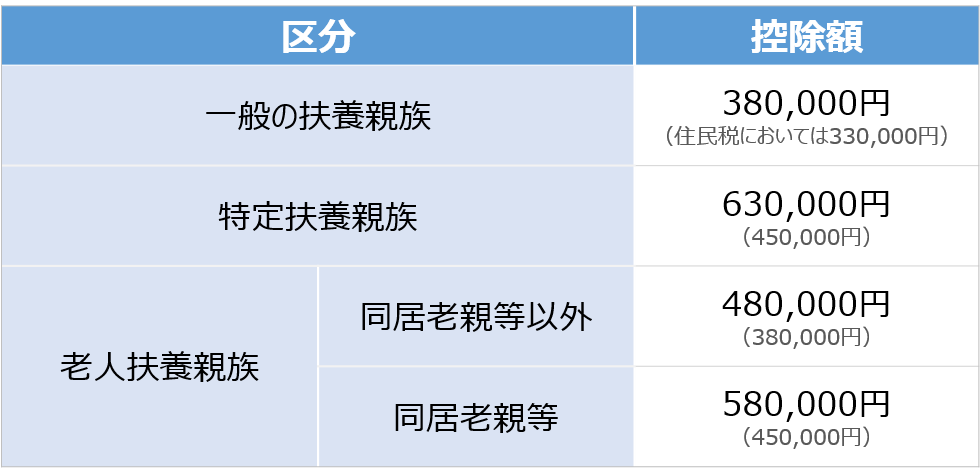

では次に、扶養親族の年齢によって変わる控除額について下記で説明していきます。年齢によって区分されています。19歳~22歳と高齢者は控除額が増えます。

16歳以上の扶養親族は以下のように分類されています。

扶養親族の区分によって、扶養控除を利用したときの控除額が異なることを知っておきましょう。

たとえば、あなたが特定扶養親族を1人扶養している場合、扶養控除の控除額は63万円になります(住民税においては控除額45万円)。

特定扶養親族1人と一般の扶養親族1人を扶養している場合、扶養控除の控除額は合計101万円になります。

※出典:国税庁扶養控除

※19歳~22歳については、合計所得が58万を超えてからは特定親族特別控除の対象になります(くわしくは扶養親族と19歳~22歳の扶養控除の条件が変わった?を参照)。

たとえば16歳以上の扶養親族は一般の扶養親族になり、控除額は38万円が適用されます。控除額38万円だと税金は約5万円~11万円安くなることが多いです。

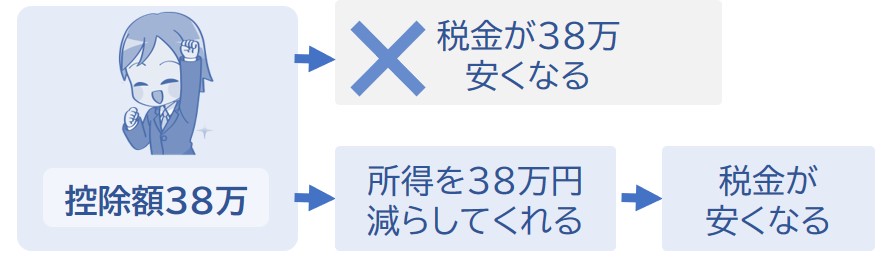

控除額38万円で税金が38万円安くなるわけではありません。所得から扶養控除額38万円が引かれ、課税所得が38万円減るので、税金が安くなるというしくみです。

※課税所得100万 × 税率10%だと→税金は10万になります。所得から38万が控除されれば→(課税所得100万 – 38万)× 税率10%→税金は6.2万になる→税金が安くなるというしくみです。

※くわしくは上記の表で安くなる税金額をまとめています(親を扶養する場合については下記で説明)。

扶養控除は「自分の両親」にも適用することができます。あなたの年収にもよりますが、自分の親に扶養控除を適用するとあなたの税金の負担は約5~16万円ほど軽くなる場合が多いでしょう。

※親を扶養すれば約5~16万円節税をすることができます。

親を扶養に入れる場合は年齢が70歳未満・70歳以上で控除される金額が変わります。

※年金受給者の親族などを扶養するつもりの方は上記の記事をチェックしておきましょう。

※両親などを扶養に入れる場合、同居しているかどうかによっても控除される金額が変わります。

会社員などが扶養控除を適用するには年末調整で申請をしなければなりません。

扶養控除は16歳以上の親族がいる家庭にとってお得な制度なので、忘れないように申請しましょう。

※税金がいくらお得になるかは上記で説明しています。

年末調整の書類は10月~12月頃に勤務先から配布されるので、その書類に記入して提出しましょう。

以下のページで年末調整の書き方と申請方法を説明しています。扶養控除を利用する方はぜひ参考にしてみてください。

※子供のアルバイト収入の書き方なども説明しています。

子供がアルバイトをしてお金を稼いでいる場合は1年間に稼ぐ金額に注意してください。

1年間の合計所得が58万円を超えてしまうと扶養から外れてしまいます。

※給料のみなら1年間で123万円(つまり、給与所得58万円)を超えてしまうと扶養から外れてしまいます。

※2024年の税制では103万円(つまり、給与所得48万円)が扶養のボーダーラインでした(くわしくは2025年の税制を参照)。

こどもが扶養から外れれば親は扶養控除を利用することができなくなってしまうので、税金が安くなるメリットを受けられなくなってしまいます。

19歳~22歳の子供を扶養している場合、扶養から外れてしまうと通常より税金の負担の影響が大きくなるので注意しましょう。

※19歳~22歳は特定扶養親族のため。

※くわしくは下記の記事で説明しています。ちなみに、扶養から外れても今後ずっと扶養親族になれないわけではありません。扶養から外すとどうなるか気になる方はチェックしておきましょう。

では次に、扶養控除を利用するとき妻と夫のどちら利用したほうがいいのかについて下記で説明していきます。

扶養控除は一人の親族に対して「二人以上」が適用することはできません。

したがって、夫婦に子供1人がいる場合、妻または夫のどちらか一人が扶養控除を利用することになります。

共働きの家庭はどちらが扶養控除を利用すればいいのか不安になると思います。

結論からいうと、年収が多い側が扶養控除を利用したほうがメリットが大きくなります。

※ただし、16歳未満の子供を扶養する場合、年収が少ない側が扶養したほうが住民税が安くなるメリットを受けられることもあります(住民税が0円になります)。

くわしくは下記の記事で説明しているので気になる方はチェックしておきましょう。

▶どうなると扶養控除が使えるの?

16歳以上の扶養親族がいれば、扶養控除が使えるので税金が安くなる。

※くわしくは上記で説明しています。

▶いくら稼ぐと扶養親族の対象から外れてしまうの?

扶養親族の合計所得が1年間で58万円を超えてしまうと扶養親族から外れてしまう。

※くわしくは上記で説明しています。

▶扶養控除でどれくらい税金が安くなるの?

扶養控除で約5万円~17万円税金が安くなる。

※くわしくは上記で説明しています。

▶扶養している親族の年齢で何か変わるの?

扶養親族の年齢によって安くなる金額が変わる。

※くわしくは上記で説明しています。

扶養控除を利用する方は上記のまとめをザッと把握しておきましょう。妻または夫がパートをしている方は下記の記事でおすすめの年収について説明しているのでチェックしておきましょう。

パート主婦は年収いくらがお得なの?

子供が103万超えたら親はいくら払う?学生バイトは年収いくらがおすすめ?

しらべたい内容を探す

しらべたい内容を探す