配偶者控除とは?わかりやすく解説。夫婦なら税金が安くなる!

▶配偶者控除の意味がわからないけどなんなの?

配偶者控除とは妻または夫がいる場合に税金を安くしてくれる制度のこと。たとえば夫が配偶者控除を利用すれば、夫の税金が安くなるメリットを受けられる。

※ただし、夫妻が共働きで両方が何百万円も稼いでいる場合は利用できない。

※利用するためには条件がある(下記で解説)。

▶配偶者控除はいくら安くなるの?

あなたが配偶者控除を受けると、あなたの税金は約5万~11万円安くなる。

※たとえば夫が専業主夫で会社員の妻の方が収入が多い場合、妻が配偶者控除を利用することになります。くわしくは下記で説明しています。

▶配偶者控除で38万円もらえないのはなぜ?

配偶者控除の控除額38万円によって所得から38万円を差し引く → 課税所得が減る → 税金が安くなる、という仕組みだから。

※70歳以上の老人控除対象配偶者は48万。くわしくは下記で説明しています。

▶年収800万なら配偶者控除でいくら安くなる?

※所得税と住民税の合計額。くわしくは下記で説明しています。

▶配偶者控除は誰でも受けれるの?受けられないときは?

夫が控除を受ける場合、妻の合計所得が58万円(給料だけなら年収123万円)以下であれば配偶者控除を受けられる。妻の年収が123万円を超えたら配偶者特別控除の対象になる。

※くわしくは下記で説明しています。パートで少しだけ稼いでいる等の場合は対象になります。2024年までは合計所得48万(給料だけで年収103万)以下でした。

※配偶者とは夫から見た妻、妻から見た夫のことをいいます。

夫が配偶者控除を利用すれば夫の税金が安くなります。

ただし、控除を受けるには条件があります。配偶者の所得がたくさんあると配偶者控除を受けることができません。

※たとえば夫婦共働きでどちらも何百万円も稼いでいる場合は対象外になります。

※合計所得が1,000万円(給与のみで1,195万円)を超える人は配偶者控除を受けられません。

※パートで少しだけ稼いでいる等の場合は対象になります(控除対象配偶者にあてはまる)。くわしい条件は下記の項目で説明していきます。

配偶者控除を受けると、税金が安くなるメリットを受けられます。夫婦にとってお得な制度なので必ず受けましょう。

ただし、配偶者控除を受けるには控除の申請をしなければなりません。年末調整または確定申告で申請することになります。

配偶者控除の申請については、配偶者控除の申請(年末調整の記入例)を参照。

※今年に産休育休をとっている場合はこちらを参照。共働きでも配偶者控除が受けられる場合があります。

▶確定申告で配偶者控除を申請する場合は?

確定申告で申請するときは申告書作成の際に「配偶者控除の項目」に記入すれば申請することができます。確定申告のやりかたは以下のページで説明しています。

今はネットでかんたんに確定申告書を作成することができます。作成した申告書を税務署に郵送すると申告完了となります。

※下記は確定申告で申請する場合の入力ページです。

下記の記事で会社員やアルバイトなどのパターン別に確定申告のやり方を載せています。

では次に、配偶者控除を利用すると税金がいくら安くなるか下記で説明していきます。

※年収500万だといくら戻るか等をシミュレーションしているので、控除を受けるとどのくらい得するのかチェックしておきましょう。

配偶者控除を適用するとどれくらい税金が安くなるのか年収別にシミュレーションした結果が以下のとおりです。

年収にもよりますが、配偶者控除を利用すると税金は年間約5~11万円ほど安くなる場合が多いでしょう。

※これから初めて控除を受ける会社員などは約5~11万円の税金が安くなります。

税金がいくら戻るのか気になる方は下記のシミュレーションをチェックしておきましょう。

※住民税は翌年の金額に反映されます(住民税は前年の所得で決定するため)。

※配偶者特別控除については←こちら。

| 配偶者控除を利用する方の年収 | 減額される税金 |

|---|---|

| 年収250~400万円のとき | ●所得税は19,000円安くなります。 ●住民税は33,000円(固定)安くなります。 ※たとえば年収400万の会社員で「配偶者控除無し」の場合、税金は合計約26万になります。 ※所得税と住民税は税金保険料シミュレーションで計算 |

| 年収500~600万円のとき | ●所得税は38,000円安くなります。 ●住民税は33,000円(固定)安くなります。 ※たとえば年収500万の会社員で「配偶者控除無し」の場合、税金は合計約38万になります。 ※所得税と住民税は税金保険料シミュレーションで計算 |

| 年収700~900万円のとき | ●所得税は76,000円安くなります。 ●住民税は33,000円(固定)安くなります。 ※たとえば年収800万の会社員で「配偶者控除無し」の場合、税金は合計約92万になります。 ※所得税と住民税は税金保険料シミュレーションで計算 |

|---|

※上記は1年間の金額。

※40歳未満夫婦、子供0人、社会保険加入の場合。

※収入が給与収入のみで年収1,095万円(合計所得900万円)を超えると、配偶者控除の効果が少し弱くなります。くわしくは下記の控除の金額は?で説明しています。

こんなページもみられています

パート主婦は年収いくらがお得なの?103~150万円の年収別まとめ

では次に、配偶者控除を利用したときの税金の計算について下記で説明していきます。どうやって計算するのかチェックしておきましょう。

給料をもらっている方が配偶者控除を利用したとき、税金がどれくらいになるかシミュレーションしてみましょう。

①まず配偶者控除の対象になるかどうか。

まず自分の配偶者が控除の対象になるか確認します。たとえば妻の収入が給与収入のみであり、年間収入が100万円の場合、給与所得は45万円となります。

※給与所得控除についてはこちらを参照。

※給与所得については給与所得シミュレーションで計算。

※2025年(1月~12月末まで)の収入については給与所得控除の最低保証額が10万円引き上げされます。

妻の収入は給与収入のみなので、合計所得金額は45万円となります。

1年間の合計所得金額が58万円以下なので妻は配偶者控除の対象となります。では次に、夫が配偶者控除を利用した場合の計算をしてみましょう。

ここから夫が配偶者控除を適用したときの計算

②夫の給与所得の計算

たとえば夫の収入が給与収入のみであり、年間収入が320万円のとき、給与所得は、

となります。給与所得のほかに所得がないので、これが総所得金額となります。

③次に課税所得を計算する(配偶者控除込み)

総所得金額は計算できたので(216万円)、次に課税所得を算出します。課税所得は、

となります。所得控除を166万円(

※配偶者控除の控除額38万円については下記で説明しています。

となります。

④次に所得税を計算

課税所得がわかったので、次に所得税を計算します。所得税は、

となります。課税所得195万円以下は税率が5%なので、所得税は、

となります。

配偶者控除を適用しないと?

配偶者控除を申請しなければ、そのぶん課税所得が38万円増えるので、

となり、控除を申請したときと比べて税金の負担が重くなってしまいます。配偶者控除が利用できる場合は忘れずに申請しましょう。

では次に、103万~201万の配偶者の年収の壁について下記で説明していきます。これからパートで働こうとしている方などはチェックしておきましょう。

配偶者の1年間の収入によって税金が安くなる効果が変わってきます。

かんたんに説明すると、配偶者の合計所得が95万円(給料のみなら160万円)以下なら通常通り税金が安くなります。

※2024年までは150万以下で合計所得が95万円でした。

※以下の表に「配偶者の年収の壁(ボーダーライン)」をまとめています。

※上記は収入が給与収入だけの場合です。

上記の表の解説

たとえばパートをしている主婦が1年間に稼いだ金額が123万円を超えても、160万円以下なら夫の税金は通常どおり安くなります。しかし、それを超えて稼いでしまうと夫の税金が安くなる効果が徐々に無くなっていきます。そして、給与収入のみで年収が約201万円を超えると控除の対象外となります。

※年収123万円を超えたら配偶者特別控除の対象になります(2024年までは103万円がボーダーラインでした)。くわしくは下記の記事で説明しています。

では次に、配偶者控除の条件について下記で説明していきます。配偶者の所得がいくらまでなら配偶者控除を受けられるかチェックしておきましょう。

配偶者控除を利用するためには、配偶者の1年間の合計所得が58万円以下(つまり、収入が給料だけなら年収123万以下)でなければいけません。

※2024年までは103万円がボーダーラインでした。

「合計所得58万ってなんのこと?」という方のために、下記でわかりやすく説明しているのでチェックしておきましょう。

※「配偶者の合計所得金額がわからない」という方は下記の計算例をチェックしておきましょう。

たとえば妻の収入が給与収入のみであり、1年間(1月~12月末まで)の給料が123万円だとすると、妻の給与所得は58万円となります。給与所得のほかに所得がないので合計所得金額は58万円となります。

したがって、この場合の妻は配偶者控除の対象となります。

給与所得控除についてはこちらを参照。

合計所得金額とは:各種所得の合計金額のこと。

給与所得については給与所得シミュレーションで計算できます。

※2025年(1月~12月末まで)の収入については給与所得控除の最低保証額が10万円引き上げされます。

ですが、所得58万円(給与収入123万)を超えても控除を利用できる制度があります。それは配偶者特別控除です。

「配偶者特別控除ってなに?」という方のために次の項目でわかりやすく説明していきます。

給与収入が123万円を少し超えても税金の負担が急に重くならないための制度が「配偶者特別控除」です。

※2024年までは103万円がボーダーラインでした。

配偶者特別控除は所得133万円以下(給料なら約201万まで)なら夫の税金を安くしてくれます。

ただし、妻の給料が160万円を超えると税金が安くなる効果がだんだん弱くなっていくのが特徴です。

※妻の給与収入が160万円(2024年までは150万円)までは配偶者控除と同じですが、それを超えると安くなる金額が数千円ずつ減っていきます。

配偶者控除との条件の違い、税金が安くなる効果が弱くなる等についてくわしくは下記の記事で説明しています。

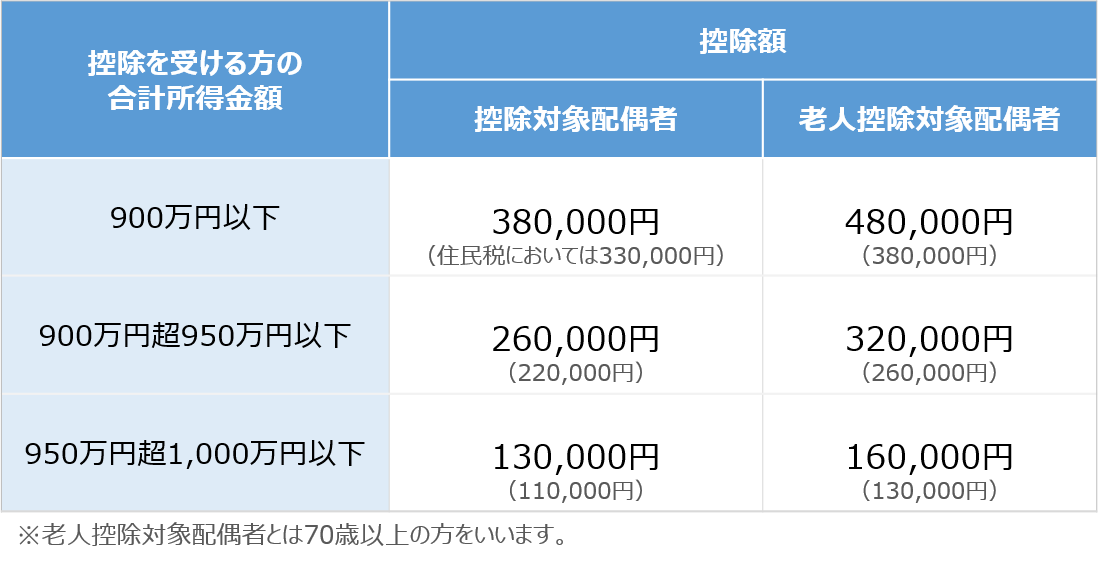

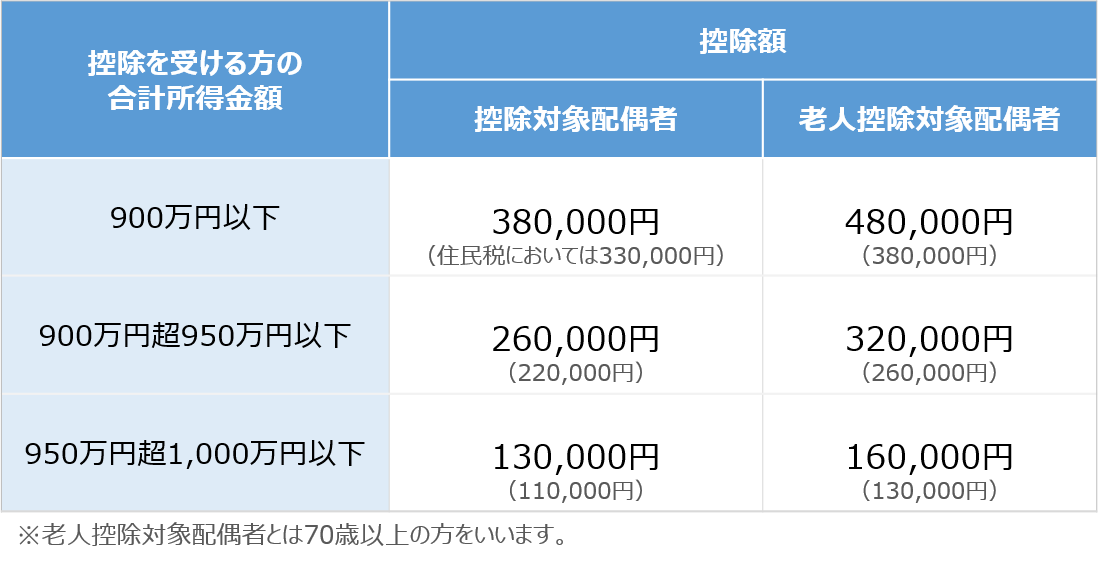

では次に、配偶者控除の金額について下記で説明していきます。配偶者の年齢によって変わったりします。

下記表のとおり、配偶者控除の控除額は38万円(70歳以上の老人控除対象配偶者は48万)です。

※控除額38万円で税金が38万円安くなるわけではありません。38万円が控除されることで、課税所得が38万円減るので、かけられる税金も減るというしくみです。

※税金がどれくらい安くなるかは上記で説明しています。

ただし、収入の多いサラリーマンなどは控除額が減るので税金が安くなる効果も減ってしまいます。

合計所得が900万円(つまり、給与収入なら1,095万円)を超えると控除額が減っていくのがポイントです。たとえば、合計所得が930万のひとは控除額が26万円になってしまいます。

※控除額が減れば税金が安くなる効果も減ることになります。

※参照:国税庁配偶者控除

※控除対象配偶者についてはこちら←。

配偶者控除を利用すると税金が安くなりますが、1年間(1月~12月まで)の合計所得金額が1,000万円を超えるひとは配偶者控除を受けられなくなります。受けられないと税金は安くなりません。

※合計所得金額1,000万円とは、給与収入のみで1,195万円であり、高収入のサラリーマンなどは配偶者控除を利用することができないことを覚えておきましょう。

以上、パート主婦などで年収123万円を超えたとしても配偶者特別控除の対象になることをしっかり覚えておきましょう。

また、配偶者のパート収入が160万円を超えてしまうと、税金が安くなる効果が徐々に弱まっていくことに注意してください。くわしくは配偶者特別控除ページで説明しています。

しらべたい内容を探す

しらべたい内容を探す