医療費控除とは?税金が安くなる?わかりやすく解説

医療費控除とは、病院代などの医療費を支払った場合に税金の負担を軽くしてくれるという制度です。

※医療費控除は所得控除のうちのひとつです。

本人が支払った医療費だけでなく、生計を一にする配偶者・そのほかの親族のために支払った医療費も含まれます。

医療費とは、医師による診療費や治療に必要な医薬品の購入費などのことをいいます。

※明細書等が必要になります(マイナ保険証を利用していればe-Taxで確定申告をするときに、医療費が一括で入力されて提出できます(マイナポータル連携が必要))。

また、家族のために支払った医療費なども含みます。

美容整形の費用など対象にならないものもあるので注意しましょう。

- 医師または歯科医師による診療または治療

※ICLの費用など。 - 治療または療養に必要な医薬品の購入

- 病院、診療所または助産所へ収容されるための人的役務の提供

- あん摩・マッサージ・指圧師、はり師、きゅう師等または柔道整復師による施術

- 保健師、看護師または准看護師による療養上の世話

- 助産師による分娩の介助

- 介護福祉士による喀痰吸引等および認定特定行為業務従事者による特定行為に係わる費用

※健康増進や疾病予防などのための医薬品(ビタミン剤等)の購入費は、医療費とはなりません(ビタミン剤等はセルフメディケーション税制の対象になる場合があります)。

※セルフメディケーション税制(医療費控除の特例)を受ける場合は、通常の医療費控除は利用できません。

※治療のための整形外科手術の費用は認められますが、美容整形の費用は認められません。

※健康診断のための費用(人間ドック)は医療費となりますが、その健康診断により重大な疾病が発見され、かつ、引き続きその疾病の治療をした場合には、その健康診断の費用も医療費に該当します。

※入院中等に栄養食品などとして購入する果物、牛乳などの費用は、医療費とはなりません。

※参照:国税庁医療費控除の対象となる医療費

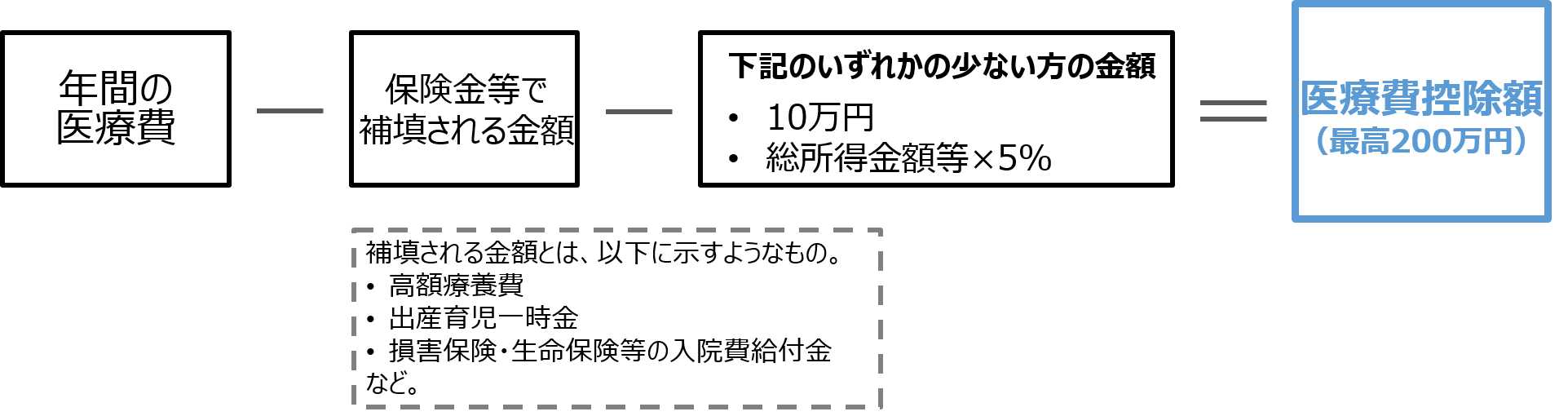

医療費控除の金額は以下のように計算されます。

1年間(1月~12月末まで)にたくさん医療費を支払っている方はチェックしておきましょう。

※医療費控除は所得控除のうちのひとつです。

たとえば1年間(1月~12月末まで)の医療費が30万円、

※医療費には本人と生計を一にする配偶者や親族のために支払ったものも含みます。

※10万円または総所得金額等×5%で少ないほうの金額。

※計算式を見てわかるように、1年間に支払った医療費が少額だと、医療費控除は0円になるので利用できません。

では次に、医療費控除を利用したときの所得税の計算過程について下記で説明していきます。

では、会社員(サラリーマンなど)が医療費控除を利用したときの税金がどれくらいになるかシミュレーションしてみましょう。条件は以下のとおりです。

この条件で所得税はいくらになる?

たとえば1年間の収入が給与収入のみで380万円、所得控除が183万円(

①まずは給与所得の計算

上記の条件のとき、給与所得は、

となります。給与所得のほかに所得がないので、これが総所得金額となります。

②次に課税所得を計算

総所得金額は計算できたので(268万円)、次に課税所得を計算します。課税所得は、

となります。

最初に決めた条件から、所得控除は183万円(

※2025年(1月~12月まで)の収入については2025年の税制が適用されます(基礎控除が48万円から最大95万円に引き上げ)。

③所得税を計算

課税所得がわかったので所得税を計算します。所得税は

となります。課税所得が195万円以下は税率が5%なので、所得税は、

となります。

もし医療費控除を利用しなければ?

医療費控除(40万円)を申請しなければ、そのぶん課税所得は増えるので、

となり、控除を申請したときと比べて税金の負担が重くなってしまいます。

このように、控除してくれるおかげで税金が安くなっていることがわかります。高額な医療費(ICLの費用など)を支払っている場合には税金の負担がさらに軽くなります。

税金?保険?何もわからない!知っておかなきゃいけないポイントを解説

しらべたい内容を探す

しらべたい内容を探す