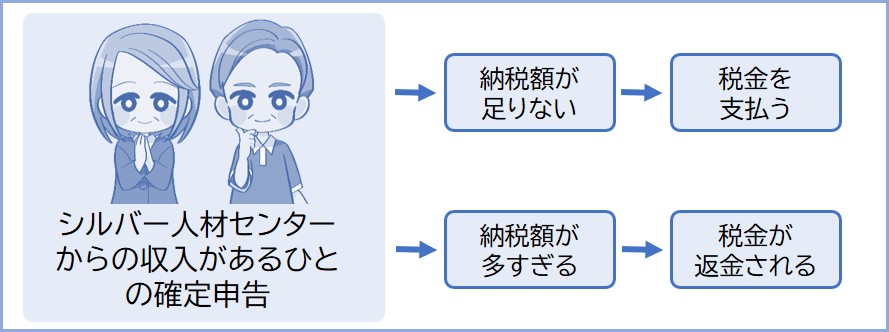

シルバー人材センターの収入があれば基本的には確定申告が必要になります。

※くわしくはこちらの記事を参照。

シルバー人材センターの収入のほかに、アルバイトなどもして給料をもらっている方は一緒に申告をしましょう。

※シルバー人材センターの収入についてはシルバー人材センターからの収入には税金がかかる?を参照。

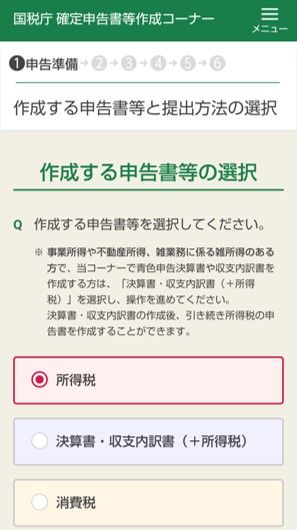

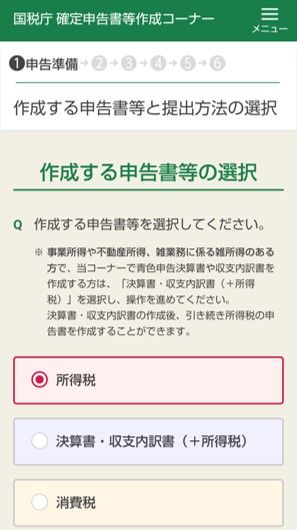

確定申告書への記入はネットで簡単にできます。以下のようにナビに従って入力するだけです。申告書を作成したら印刷して郵送しましょう。

作成した申告書を郵送すれば確定申告は完了です(納税する場合は税金を支払うのを忘れないようにしましょう)。

※マイナンバーカードをもっているひとはe-Taxが簡単でおすすめです。

作成した確定申告書を印刷して書面で提出するひとは「いいえ」を選択。

※e-Tax(ネットで完結する方式)で申告する場合は「スマートフォンを使用してe-Tax」を選択してください。e-Taxならネットで完結するので、書類を印刷して郵送する必要がなくなります。

※マイナンバーカードとICカードを読み込めるスマホを持っていない場合は書面提出をしましょう。

シルバー人材センターの収入と給与収入があるひとは下記で説明する「必要経費の計算書」も提出するので、「いいえ」を選択して書面提出にしてください。

※また、申告書に直接記入しなきゃいけない項目もあるので書面に印刷して提出することになります。

書類を印刷して申告する場合は下記の「書面提出で申告する」をクリックしてください。書面用の手順が下記に表示されます。

表示非表示

表示非表示

e-Tax❶「はい」を選択。

※e-Taxならネットで完結するので、書類を印刷して郵送する必要がなくなります。

ただし、マイナンバーカードとICカードを読み込めるスマホを持っていない場合は書面提出をしましょう。

マイナンバーカードをもっており、e-taxに対応しているスマホ(ICカードを読み込めるスマホ)をお持ちのかたはマイナンバーカード方式で確定申告ができます(印刷不要)。マイナンバーカードを用意できない場合は書面を印刷して郵送したほうが手っ取り早く確定申告できます。

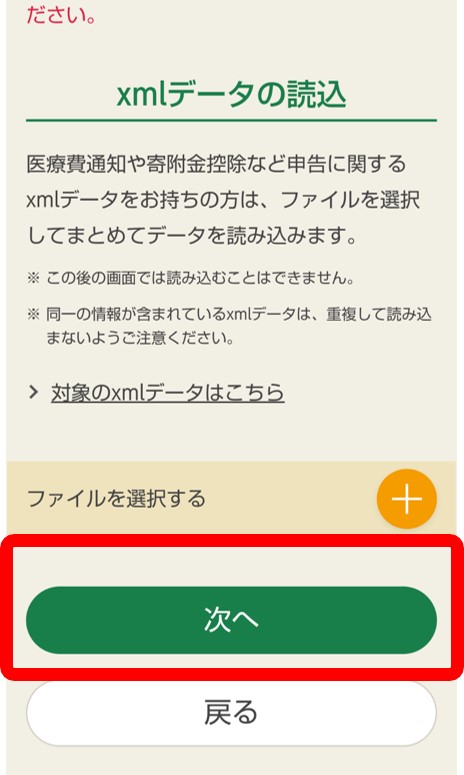

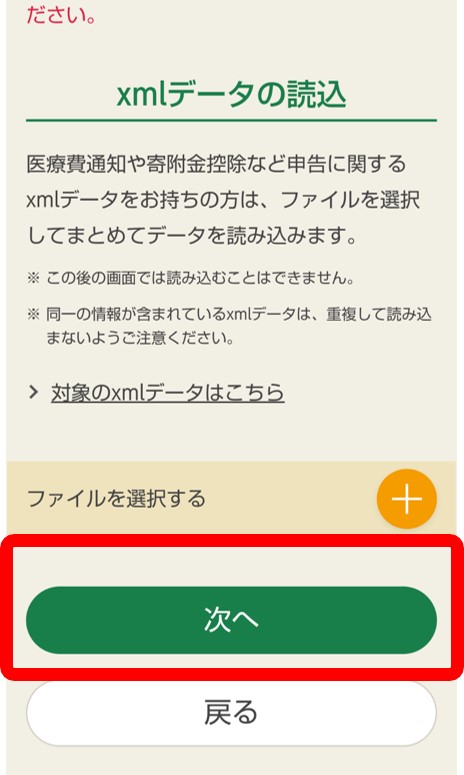

e-Tax②マイナポータルと連携しない場合は赤枠を選択後、次へ進んでください(ここでは連携しない場合で説明していきます)。

※連携する場合は青枠を選択しましょう。

※マイナポータルと連携すると、マイナポータルで事前に設定した医療費控除やふるさと納税、寄付金控除、生命保険料控除証明などの金額が自動で入力されます。

証明書等のデータがあればマイナポータルと連携すれば自動で入力されます。マイナポータルと連携しなくても、このあと自分で入力して申告することもできるので安心してください。

書面❶「いいえ」「書面」を選択して次へすすむ

※証明書はデータで一括取得できます(寄付した町が複数あるなら簡単でおすすめ)。利用したふるさと納税のサイトから取得しましょう。

※ほかにもiDeCoの掛金や地震保険料の掛金、医療費控除の対象になる医療費などデータがあれば自動入力されます。

※データがなくてもこのあと入力する項目があります。そこでお持ちの証明書を見ながら直接入力して申告することもできるので安心してください。

※「給与」、「老齢年金などの公的年金等」などがある方は、該当する項目(一番上にあるチェックボックス)も選択してください(このあと金額を入力することになります)。

▶種目は「その他」、「配分金」と入力する。

配分金とはシルバー人材センターの収入のこと。

▶「業務」を選択。次に、収入金額の欄にシルバー人材センターからの収入(配分金)を入力する。

※現金主義による所得計算の特例の届出を提出している方は「はい」を選択。

※国税庁:確定申告の手引きpdf。

▶必要経費には650,000円と入力する※下記は大事なポイント

シルバー人材センターからの収入には、家内労働者等の必要経費の特例(65万円の控除)が受けられるため。

※シルバー人材センターの収入が65万円未満の場合は、収入と同額を入力する。たとえばシルバー人材センターの収入が40万円なら必要経費にも40万円と入力してください。

※シルバー人材センターからの収入のほかにアルバイト等の給与収入がある方は、必要経費の金額を別で計算しなければいけません。また、計算書の添付が必要になります。計算書の記入の仕方はこちらのページで説明しています。

▶所得の生ずる場所の欄には収入をもらっているシルバー人材センターの住所を入力する

▶報酬などの支払者の氏名欄には収入をもらっているシルバー人材センターの名称を入力する

※「支払者の氏名又は名称欄の末尾」に(措法27)と入力してください。

※必要経費の特例を受けるひとは(措法27)の記入を忘れないようにしましょう。

※国税庁:家内労働者等の必要経費の特例の適用を受けるための入力方法。

※給料をもらっている方はこちらの手順を参考に給与所得を入力してください。

※公的年金等をもらっている方はこちらの手順を参考に年金収入を入力してください。

※ギャンブル等で所得がある方はこちらの手順を参考に一時所得を入力してください。

※適用する項目がすでに入力されている場合は次へ進みましょう。

※各控除の入力手順は↓で説明しています。

所得控除の入力をする方は以下のリンクを参照。

社会保険料控除の入力の手順はこちら。

寄付金控除の入力の手順はこちら。

小規模企業共済等掛金控除の入力の手順はこちら。

地震保険料控除の入力の手順はこちら。

社会保険料控除とは:社会保険料を支払っていると税金が安くなる

寄付金控除とは:ふるさと納税などで寄付したひとは税金が安くなる

小規模企業共済等掛金控除とは:iDeCoなどを支払っていると税金が安くなる

生命保険料控除とは:生命保険料を支払っていると税金が安くなる

地震保険料控除とは:地震保険料を支払っていると税金が安くなる

確定申告をするひとは、ワンストップ特例で申請したものは無効になってしまいます。

※確定申告で入力した内容が反映されるため、確定申告でふるさと納税(寄付金控除)の項目を空欄にしてしまうと、ふるさと納税の効果が得られなくなってしまいます。

ふるさと納税をワンストップ特例で寄付をしたものは、確定申告で申請しなおさないと減税効果が得られないので注意しましょう(ワンストップ特例で申請した町を寄付金控除の項目で入力しましょう)。寄付金控除の入力の手順はこちら。

※参照:総務省ふるさと納税のながれ

※適用する項目がすでに入力されている場合は次へ進みましょう。

※各控除の入力手順は↓で説明しています。

※住宅ローン控除を利用するひとで項目が空欄の場合はこちらを参照。入力手順を説明しています。

配偶者控除の入力の手順はこちら。

扶養控除の入力の手順はこちら。

障害者控除の入力の手順はこちら。

勤労学生控除の入力の手順はこちら。

寡婦・ひとり親控除の入力の手順はこちら。

配偶者控除とは:条件にあてはまる妻または夫がいると税金が安くなる

扶養控除とは:条件にあてはまる親族がいると税金が安くなる

障害者控除とは:本人または親族が障害をもっている場合税金が安くなる

寡婦控除とは:条件にあてはまる寡婦は税金が安くなる

還付される金額が表示された方は「還付される金額が表示された場合」をクリックして下記に進んでください。

⓲納付する金額を確認したら次へをクリック

※書面提出の場合は「通知方法の選択」は表示されません。

16歳未満の子供がいる等、住民税に関する事項で入力する項目がなければ次へをクリック

※書面で印刷する方でマイナンバーがわからない方は空欄で次へすすむ。

e-Tax2.1作成した申告書を確認しましょう。

「書面で提出する」ひとは申告書を保存・印刷して決められた税務署に提出しましょう(e-Taxで申告した方は印刷する必要はありません)。払い過ぎた所得税の還付を受ける方は提出後に指定した口座にお金が振り込まれます。

※書面で提出するひとで必要な場合は控除の証明書などの添付を忘れないようにしましょう。

※書面で提出するひとでプリンターが無い方は下記を参照。ネットプリントサービスを利用しましょう。

※所得税の払い戻しを受ける方は提出後に指定した口座にお金が振り込まれます。

※所得税が払い戻される方は申告後、2週間~1か月程度で指定した口座にお金が振り込まれます。

申告書を提出後(またはe-Taxで送信後)、所得税を納付する方は確定申告の期限である2026年3月16日までに所得税の納付をしましょう。納付方法については下記を参照。

※簡単なのはクレジットカード納付です。納税額が30万以下ならスマホアプリ納付やコンビニQR納付も簡単でおすすめです(手数料がかかりません)。

これで申告書の作成は終わりです。上記で作成した申告書を自分が住んでいる町の管轄の税務署に提出しましょう。

※プリンターが無くて印刷できない方は下記を参考にしてコンビニで印刷しましょう。

書面提出をするひとで必要経費の計算書を作成した方は確定申告書と一緒に税務署に提出しましょう。

※提出する際に必要な方は源泉徴収票や社会保険料控除の証明書などの添付を忘れないようにしましょう。

印刷した確定申告書の第二表の「特例適用条文等」の欄に措法27と記入してください。これで第二表への記入は終わりです。これで確定申告書は完成です。税務署に提出しましょう。

今年1月1日~12月31日までの稼ぎについての確定申告の期間は翌年2月16日~3月15日までの間です。

※たとえば2025年1月~12月までの稼ぎを申告する場合は2026年の2月16日からになります(※2026年は2月16日〜3月16日)。

※1月から提出することも可能です。

※シルバー人材センターの収入がある場合、e-Taxで申告すると家内労働者の必要経費の特例を受けるための手続きができないので、印刷して提出することになります。

払い過ぎた税金を返してもらう場合の確定申告については特に期間はなく、翌年1月からいつでも申告することができます。

※たとえば、2025年1月~12月までの収入における税金を返金してもらう場合は2026年の1月以降に確定申告をすればOKです(5年以内までなら返金を受け付けてくれます)。

- 銀行口座(税金の払い戻しがある場合)

- マイナンバーカード(マイナンバーカードがない方はマイナンバー通知カードや身分証明書)

- 源泉徴収票

※源泉徴収票と照らし合わせて入力するため。 - (副業をしていて必要な方は)経費の領収書や報酬支払調書

- 年金の源泉徴収票

※源泉徴収票と照らし合わせて入力するため。 - (副業をしていて必要な方は)経費の領収書や報酬支払調書

マイナンバーカードが無くてe-Taxで申告できなくても、上記で作成した確定申告書を印刷して税務署に郵送すれば、確定申告は完了です。

コンビニ印刷の方法は下記のページを参考にすればカンタンに出来るので安心してください。

●セブンイレブンが近くにある方はネットプリント®のページ

※スマホの場合はこちら

●ほかのコンビニが近くにある方(セブンイレブンが近くに無い場合)はこちらのページ

上記の指示通りに進めていきましょう。印刷したら決められた税務署に申告書を提出しましょう。

所得税の納付をする方は確定申告書を提出後に確定申告の期限である3月15日までに以下の方法で支払う必要があります(3月15日が土日の場合は翌月曜日)。

郵送して提出する方もe-Taxで提出する方もクレジットカードで支払うのが簡単でオススメです。納税額が30万以下ならスマホアプリ納付やコンビニQR納付も簡単でオススメです。

e-Taxで確定申告をした方ができる納税方法です。e-taxでそのまま納税することができます。納税する約1ヵ月前までに「国税ダイレクト方式電子納税依頼書兼国税ダイレクト方式電子納税届出書」を決められた税務署に提出する必要があります。

国税ダイレクト方式電子納税依頼書兼国税ダイレクト方式電子納税届出書pdf

記載例(個人用)pdf

ゆうちょ銀行を使う方の注意pdf

30万円以内の納税額の場合はQRコードを用いてコンビニで支払いできます。確定申告書の作成時に納税方法をQRコードにすればQRコード用紙が印刷されます。

※QRコードによる納税を選択し忘れた方は国税庁のページコンビニ納付(QRコード)(別ページに移動します)からQRコードだけ作成することもできます。

PayPay、楽天ペイ、d払い、auPAY、LINE Pay、メルペイ、Amazonペイに対応。

一度の納付での利用上限金額は30万円です。

手数料は無料です。

※「書面で提出する」場合はアプリ納付は対象外です(QRコードが出力されません)。

※書面で印刷した場合の納付方法はこちら(国税庁pdf)

※e-Tax(Web)の受診通知からアクセスした場合の納付方法はこちら(国税庁pdf)

※e-Tax(スマホ)の受診通知からアクセスした場合の納付方法はこちら(国税庁pdf)

※国税庁スマホアプリ納付の手続(別ページに移動します)

年末調整を受けていない等で税金を返してもらいたい方は確定申告をしてください。確定申告書を作成・提出したい方は上記で説明しているのでぜひ参考にしてみてください。

確定申告書を提出したあとにすることは特にないので安心してください。お金が振り込まれるまで待つだけです。

還付金は約2週間~1か月後に振り込まれるようになっています。確定申告後、還付金が口座に振り込まれるまで待ちましょう。

しらべたい内容を探す

しらべたい内容を探す