子どもがYouTubeでお金を稼いでいる…扶養控除はどうなる?

▶YouTubeの収入がいくらで扶養を外れる?

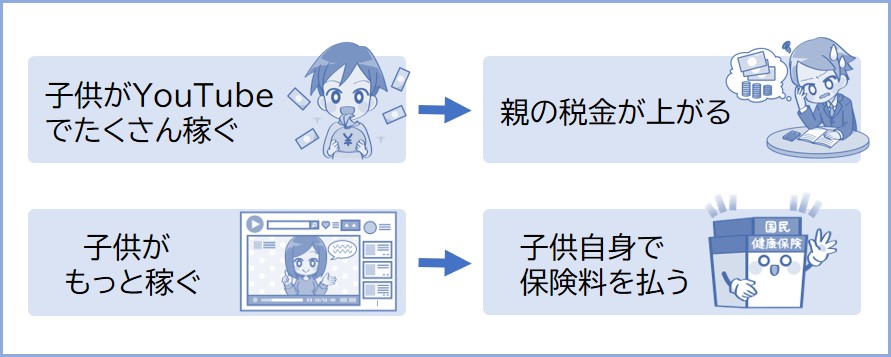

子供の収入がYouTubeだけの場合、利益が58万円を超えると扶養から外れる(103万の壁ではないので注意)。子供が扶養から外れると親の税金は約5万円~17万円税金が増える。

※くわしくは下記で説明しています。

※子供がアルバイトもしている場合は下記で説明しています。子供がYouTuberの場合はチェックしておきましょう。

▶社会保険の扶養はどうなるの?

子供の収入が130万円以上になると社会保険の扶養からも外れる。

※くわしくは下記で説明しています。

▶確定申告はしないとダメなの?

YouTubeで利益があり、所得税がかかるなら基本的に確定申告が必要。しかし、アルバイトなどをしている場合は確定申告をしなくていいときもある。

※くわしくは下記で説明しています。

子供がYouTubeでお金を稼いでいる場合に気になるのが扶養についてです。

子供だとしても、YouTubeからの利益がたくさんあれば扶養控除の対象から外れることになります。さらに収入が多くなれば社会保険の扶養からも外れる場合があります。

※子供が扶養親族じゃなくなり、扶養控除の対象から外れると親の税金が上がってしまいます。

※子供が稼いだお金は子供自身の収入になります。親の収入には含まれません。

どれくらいお金を稼いでいると扶養控除が利用できなくなるのか、また、確定申告の必要についてなどチェックしておくことをオススメします。

▶YouTubeと確定申告

YouTubeの利益(雑所得)があれば基本的には確定申告が必要になる。

※くわしくは下記で説明しています。

▶扶養控除(親の扶養)について

合計所得が多ければ扶養親族の対象外になってしまい、親は扶養控除を利用できなくなる。合計所得48万がボーダーライン。

※くわしくは下記で説明しています。

▶親の税金について

子供の年齢によって、親の税金が増える金額が変わる。

※くわしくは下記で説明しています。

では次に、YouTubeの確定申告について下記で説明していきます。確定申告をしなくてもいいときがあるのでチェックしておきましょう。

※基本的には確定申告が必要になります。ただし、確定申告書はネットでかんたんに作成できるので安心してください。

YouTubeでお金を稼いでいるときは基本的に確定申告をして所得の申告をすることになります。

※ただし、合計所得が95万円以下なら申告しても所得税は0円になります。

ですが、アルバイトなどで給料をもらいながらYouTubeで稼いでいる場合、YouTubeの収益が1年間(1月~12月まで)で20万円以下なら確定申告をしなくてもいい決まりになっています。

※収入が給料とYouTubeだけの場合。くわしくは下記で説明しています。

収入がYouTubeだけの方は雑所得(YouTubeの収益)が1年間(1月~12月まで)で95万円以下なら所得税が0円となります。95万円を超えて所得税がかかる場合には確定申告をしなくてはいけません。

※YouTube収入が50万円でも経費が40万円なら、雑所得は10万円になります。

※ただし、所得が0円でも確定申告をすることをオススメします。本人の所得が0円であることを役所で確認できれば保険料などが減額されるので、確定申告をして自分の所得を申告しておきましょう。

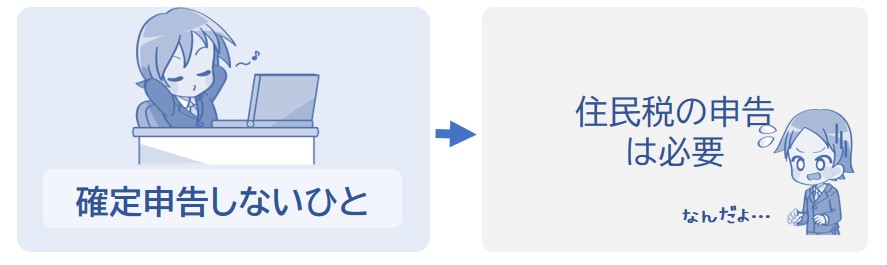

※95万円以下で所得税が0円でも、利益があるのに確定申告をしない場合は住民税の申告が必要になります(確定申告をする場合は住民税の申告は必要ありません)。

※出典:国税庁確定申告が必要な方

アルバイトや会社員などの勤務先から給料をもらっている方の場合、雑所得(YouTubeの収益)が1年間(1月~12月まで)で20万円以下ならば確定申告をしなくてもいい決まりになっています。

※給与所得と雑所得のほかに所得が無い場合。

※経費を0円とした場合。雑所得については雑所得とは?を参照。

確定申告をしない場合、雑所得が20万円以下でも住民税の申告が必要になります(確定申告をした場合、住民税の申告は必要ありません)。確定申告はネットで簡単に作成できるので、確定申告をすることをオススメします。

※確定申告をする場合は、20万円以下だとしても雑所得の申告をしなければいけません。

※出典:国税庁確定申告を要しない場合の意義

※参照:国税庁給与所得者で確定申告が必要な人

では次に、確定申告のやりかたについて下記で説明していきます。申告書はネットで簡単に作成できます。

YouTubeの収入が多くあり、確定申告が必要なときは下記を参考に確定申告書をつくってみましょう。

今はネットでかんたんに確定申告書が作成できます。作成した申告書を税務署に提出すると申告完了となります。

YouTubeからの収益(雑所得)があるひとは確定申告をすることになります。

確定申告をする期間は決まっており、今年1年間(1月~12月まで)の収入について確定申告をする場合は翌年の2月16日~3月15日までに申告をしましょう。

※2025年は2月17日~3月17日(1月から提出も可能です)。

※遅れても申告はできますが税金が加算される場合があります。

確定申告のながれ

STEP➊マイナンバーカードなど必要なものを用意する

↓

STEP➋確定申告書を作成する

↓

STEP➌確定申告書を提出する(提出後、税金を支払うまたは払い戻される)

くわしくは下記の記事で説明しています

もし、確定申告をするのが不安な方は試しにテキトーに金額を入力して申告書のつくりかたを練習してみてもいいかもしれません。

※作成した申告書を税務署に提出しなければ問題ないので、上記のページを参考に申告書をためしに練習で作成してみましょう(マイナンバーカードで電子申請の練習をする場合は、申告書をデータ送信する前まで作成したら、データ送信せずに中断しましょう)。

子供の合計所得が58万を超えると扶養親族の対象から外れるので、親は扶養控除が利用できなくなります。

※扶養控除とは:扶養親族(子供など)がいる場合に税金が安くなる制度です。

扶養控除を利用するには、あなたの子供の1年間(1月~12月まで)の合計所得が58万円以下である必要があります。

※2024年までは48万がボーダーラインでした(くわしくは2025年の税制を参照)。

※出典:国税庁扶養控除

「合計所得58万円ってどういうこと?」という方のために以下でわかりやすく説明していきます。

たとえばあなたの子供が1年間(1月~12月まで)にYouTubeで稼いだ金額が58万円とすると、

となります。YouTube以外に収入が無いとすると、あなたの子供の合計所得金額は

となります。この場合、1年間(1月~12月まで)の合計所得金額が58万円以下なのであなたの子供は扶養控除の対象になります。

つまり、ほかに収入がなければ58万円までならYouTubeでお金を稼いでも扶養控除の対象になるということです。

※58万を超えて扶養から外れたとき、親の税金は増えてしまいます。

※2025年の年間収入(1月~12月まで)については2025年の税制が適用されます(扶養親族の所得要件が48万円から58万円に引き上げられました)。

しかし、YouTubeのほかにもアルバイト収入もある場合も多いでしょう。では、給料ももらっている場合について下記で説明していきます。

子供がアルバイトもしており、合計所得が58万を超えると扶養親族の対象から外れるので、親は扶養控除が利用できなくなります。

※扶養控除とは:扶養親族(子供など)がいる場合に税金が安くなる制度です。

扶養控除を利用するには、あなたの子供の1年間(1月~12月まで)の合計所得が58万円以下である必要があります。

※2024年までは48万がボーダーラインでした(くわしくは2025年の税制を参照)。

※出典:国税庁扶養控除

「合計所得58万円ってどういうこと?」という方のために以下でわかりやすく説明していきます。

たとえば子供が高校生で、YouTubeのほかにアルバイトもしており、1年間(1月~12月まで)の給料が90万円、YouTubeでの稼ぎが35万円(雑所得)の場合は扶養控除の対象になるのか見ていきましょう。

まず、給与所得は、

※給与所得控除については給与所得控除とは?を参照。

※給与所得シミュレーションで給与所得の計算ができます。

※2025年(1月~12月末まで)の収入については給与所得控除の最低保証額が10万円引き上げされました。

となります。

つづいて、雑所得は、

となります。

したがって、あなたの子供の合計所得金額は、

となります。この場合、1年間(1月~12月まで)の合計所得金額が58万円を超えてしまっているので、あなたの子供は扶養控除の対象から外れてしまいます。

※58万を超えて扶養から外れたとき、親の税金は増えてしまいます。

※2025年の年間収入(1月~12月まで)については2025年の税制が適用されます(扶養親族の所得要件が48万円から58万円に引き上げられました)。

では次に、子供が扶養から外れたら親の税金はどれくらい増えるのかについて下記で説明していきます。

※子供の年齢によって増える税金額が変わります。とくに、19歳~22歳の子供がいる場合は金額が高くなるのがポイントです。

あなたの子供がYouTubeでお金を稼ぎ、扶養控除の対象から外れてしまった場合、あなたの税金の負担は年間約5~17万円増えてしまうことになります。

※親の年収が250~850万円、子供が高校生~大学生としてシミュレーションした場合。

※子供の収入がいくらになると扶養から外れるかについては上記で説明しています。

子供の年齢によってどれくらい税金の負担が増えてしまうかについては以下にシミュレーションしてまとめました。

※子供の年齢によって増える税金額が変わります。とくに、19歳~22歳の子供がいる場合は注意しましょう。

※下記の表は親族(40歳以下・社会保険加入のサラリーマン)が扶養控除を利用できなくなった場合のシミュレーション。

16歳~18歳の学生が扶養から外れた場合

| 親族の年収 | 親族が支払う税金 |

|---|---|

| 年収250~400万円のとき | 親族が支払う税金は約52,000円高くなります。 ※所得税は19,000円、住民税は33,000円 ※所得税と住民税はこちらで計算 |

| 年収500~600万円のとき | 親族が支払う税金は約71,000円高くなります。 ※所得税は38,000円、住民税は33,000円 ※所得税と住民税はこちらで計算 |

年収700~850万円のとき | 親族が支払う税金は約110,000円高くなります。 ※所得税は76,000円、住民税は33,000円 ※所得税と住民税はこちらで計算 |

※家族が1人扶養控除の対象外になった場合(年間額)。

19歳以上22歳以下の学生が扶養から外れた場合

※19歳~22歳の場合は少し特殊で、合計所得58万円を超えると扶養親族ではなくなりますが、合計所得85万以下までは控除額が同じになっています(くわしくは扶養親族と19歳~22歳の扶養控除の条件が変わった?を参照)。

※合計所得58万超えからは特定親族。

| 扶養親族の合計所得 | あなたの年収300~400万円のとき | あなたの年収570~640万円のとき | あなたの年収760~850万円のとき |

|---|---|---|---|

| 58万円以下 | 税金は0円高くなります。 所得税0円 住民税0円 |

税金は0円高くなります。 所得税0円 住民税0円 |

税金は0円高くなります。 所得税0円 住民税0円 |

※合計所得58万以下は扶養親族の対象。58万超からは特定親族特別控除の対象。表を見てわかるように、合計所得85万以下であれば親の税金は増えません。

| 85万円以下 | 税金は0円高くなります。 所得税0円 住民税0円 |

税金は0円高くなります。 所得税0円 住民税0円 |

税金は0円高くなります。 所得税0円 住民税0円 |

|---|---|---|---|

| 90万円以下 | 税金は約5,000円高くなります。 所得税1,000円 住民税4,000円 |

税金は約7,000円高くなります。 所得税3,000円 住民税4,000円 |

税金は約8,000円高くなります。 所得税4,000円 住民税4,000円 |

| 95万円以下 | 税金は約9,000円高くなります。 所得税5,000円 住民税4,000円 |

税金は約16,000円高くなります。 所得税12,000円 住民税4,000円 |

税金は約28,000円高くなります。 所得税24,000円 住民税4,000円 |

| 100万円以下 | 税金は約14,000円高くなります。 所得税10,000円 住民税4,000円 |

税金は約26,000円高くなります。 所得税22,000円 住民税4,000円 |

税金は約48,000円高くなります。 所得税44,000円 住民税4,000円 |

|---|---|---|---|

| 105万円以下 | 税金は約29,000円高くなります。 所得税15,000円 住民税14,000円 |

税金は約46,000円高くなります。 所得税32,000円 住民税14,000円 |

税金は約77,000円高くなります。 所得税63,000円 住民税14,000円 |

| 110万円以下 | 税金は約44,000円高くなります。 所得税20,000円 住民税24,000円 |

税金は約64,000円高くなります。 所得税42,000円 住民税24,000円 |

税金は約86,000円高くなります。 所得税84,000円 住民税24,000円 |

| 115万円以下 | 税金は約59,000円高くなります。 所得税25,000円 住民税34,000円 |

税金は約86,000円高くなります。 所得税52,000円 住民税34,000円 |

税金は約137,000円高くなります。 所得税104,000円 住民税34,000円 |

| 120万円以下 | 税金は約68,000円高くなります。 所得税29,000円 住民税39,000円 |

税金は約96,000円高くなります。 所得税57,000円 住民税39,000円 |

税金は約153,000円高くなります。 所得税114,000円 住民税39,000円 |

| 123万円以下 | 税金は約73,000円高くなります。 所得税31,000円 住民税42,000円 |

税金は約102,000円高くなります。 所得税60,000円 住民税42,000円 |

税金は約162,000円高くなります。 所得税120,000円 住民税42,000円 |

| 123万円超え | 税金は約77,000円高くなります。 所得税32,000円 住民税45,000円 |

税金は約108,000円高くなります。 所得税63,000円 住民税45,000円 |

税金は約171,000円高くなります。 所得税126,000円 住民税45,000円 |

※家族が1人扶養控除の対象外になった場合(年間額)。

※税金は税金保険料シミュレーションで計算。

※個人事業主は個人事業主の税金シミュレーションで計算できます。上記の年収と結果が変わるので気をつけましょう。

※会社によっては、子供がいると年間6万円くらい手当がもらえます。

では次に、社会保険の扶養からも外れた場合について下記で説明していきます。収入が130万以上になる方はチェックしておきましょう。

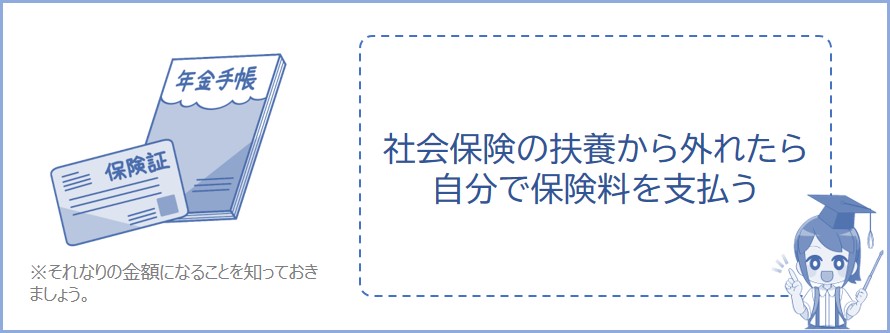

あなたの子供の収入が1年間で130万円以上※になると社会保険の扶養から外れてしまいます。

※社会保険の扶養に入っている場合に限ります。

※ただし、加入している保険組合によっては雑所得になる収入(YouTubeなどの収入)を含まない場合があります(一時的な収入など)。

※参照:日本年金機構「従業員が家族を被扶養者にするとき、被扶養者に異動があったときの手続き」

社会保険の扶養から外れると、本人自身が国民健康保険に加入して保険料を支払うことになります。

YouTube収入が130万円の場合

たとえばYouTubeで収入があり、その利益(雑所得)が1年間で130万円でそれ以外に収入がない場合、国民健康保険料は年間で約16.5万円になります。

※経費は0円としています。

※国民健康保険については国民健康保険とは?を参照。

※保険料はこちらのページでシミュレーションを行いました。

※おまかせ、年齢39歳以下、加入者1人としてシミュレーションしています。

YouTube収入が200万円の場合

▶YouTubeの収入がいくらまでなら扶養から外れない?

YouTubeで稼いだお金が58万円以下なら扶養控除の対象から外れない

※くわしくは上記で説明しています。

▶アルバイトもしているときはどうなる?

YouTubeのほかにアルバイトもしている場合は合計で58万円以下なら扶養控除の対象から外れない

※くわしくは上記で説明しています。

▶社会保険の扶養はどうなる?

収入が130万円以上になると社会保険の扶養からも外れる

※くわしくは上記で説明しています。

▶YouTubeで稼ぐと確定申告が必要なの?

YouTubeの稼ぎは基本的に確定申告が必要。ただし、確定申告をしなくてもいい場合もある。ただし、確定申告をしない場合は住民税の申告が必要になる。

※くわしくは上記で説明しています。

子供がYouTubeでたくさんお金を稼げるなら気にせずにガンガン稼いでもらいましょう。

※扶養控除が利用できなくてもせいぜい10~30万円の負担増になるだけです。

※おすすめ記事:YouTubeの収益の税金はいくらかかる?収入10~1,000万円

しらべたい内容を探す

しらべたい内容を探す