YouTubeの収益はいくらから税金かかる?103万円?学生でも?

▶YouTubeの収入がいくらまで税金0円?

合計所得が45万円を超えると住民税がかかり始める。95万円を超えると所得税がかかる。

※市区町村によっては42万などの場合があります。くわしくは下記で説明しています。

▶YouTubeの収入があったら扶養は外れる?

親などに扶養されており、YouTubeの収入があるひとは収入103万円ではなくて合計所得58万円に注意しなければならない。103万以下なら扶養から外れないわけではない。

※103万の壁じゃないので注意。くわしくは下記で説明しています。

▶YouTubeで確定申告は必要?

YouTubeの収入だけであり、所得税がかかるなら確定申告が必要。給料をもらっている場合、雑所得が20万円以下なら確定申告をしなくてもいい。ただし、確定申告をしないなら住民税の申告が必要。

※くわしくは下記で説明しています。

会社員やアルバイトをして給料をもらっている人はYouTubeで収益が発生したら税金がかかる場合がほとんどです。

しかし、勤務先からもらった給料とYouTubeの収益の合計があまり多くない場合は、税金がかからない場合もあります。

※1年間の金額がおこづかい程度なら税金は0円になります。

以下に会社員・個人事業主・学生・無職(収入がYouTubeだけのひと)の場合についてそれぞれ説明しています。

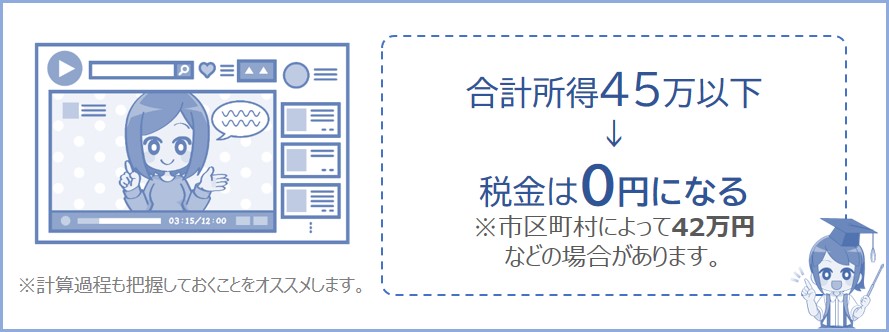

現在無職であり、収入がYouTubeからの収益のみである場合はYouTubeからの収益が1年間(1月~12月まで)で45万円以下なら税金はかかりません。

※45万円を超えると住民税がかかります(住んでいる地域によっては42万円や38万円の場合があります。くわしくは市区町村によって0円になる条件が違う?を参照)。

※95万円を超えると所得税がかかり始めます(2024年は48万円でした)。

※未成年の場合は95万円以下なら税金がかかりません。雑所得については雑所得を参照。

※経費は0円としています(収入が50万円でも経費が100万円かかったなら利益はマイナス50万円で赤字なので税金は0円になります)。

※住民税がかかると住民税非課税世帯でなくなり、家庭によっては介護費用などが高くなる場合があるので注意しましょう(参照:住民税非課税世帯じゃなくなったときのデメリット)。

では次に、学生や会社員などの場合について下記で説明していきます。税金がかからない計算例も説明しています。

個人事業主はYouTubeからの収益が発生すれば税金がかかります。ただし、事業所得と雑所得(YouTubeからの収益)の合計が1年間(1月~12月まで)で45万円以下なら税金はかかりません。

※YouTubeの活動を事業としている場合はYouTubeからの収益は事業所得となります。雑所得については雑所得を参照。

※45万円を超えると住民税がかかります(住んでいる地域によっては42万円や38万円の場合があります。くわしくは市区町村によって0円になる条件が違う?を参照)。

※95万円を超えると所得税がかかり始めます(2024年は48万円でした)。

※住民税がかかると住民税非課税世帯でなくなり、家庭によっては介護費用などが高くなる場合があるので注意しましょう(参照:住民税非課税世帯じゃなくなったときのデメリット)。

学生の場合はYouTubeからの収益(雑所得)が1年間1月~12月までで45万円※を超えると税金がかかります。

※45万円を超えると住民税がかかります(住んでいる地域によっては42万円や38万円の場合があります。くわしくは市区町村によって0円になる条件が違う?を参照)。

※95万円を超えると所得税がかかり始めます(2024年は48万円でした)。

※未成年の場合は135万円まで住民税が0円となります。

※経費が0円の場合。

また、アルバイトをしている学生の場合は給与所得と雑所得(YouTubeの利益)の合計が1年間で45万円以下※なら税金はかかりません。

※くわしくは以下の計算例で説明しています。

※45万円を超えると住民税がかかります(住んでいる地域によっては42万円や38万円の場合があります。くわしくは市区町村によって0円になる条件が違う?を参照)。

※95万円を超えると所得税がかかり始めます(2024年は48万円でした)。

※未成年の場合は135万円まで住民税が0円となります。

雑所得については雑所得とは?を参照。

※住民税がかかると住民税非課税世帯でなくなり、家庭によっては介護費用などが高くなる場合があるので注意しましょう。

会社員やアルバイトはYouTubeからの収益が発生すれば税金がかかります。ただし、給与所得と雑所得(YouTubeからの収益)の合計が1年間(1月~12月まで)で45万円以下なら税金はかかりません。

※くわしくは以下の計算例で説明しています。

※45万円を超えると住民税がかかります(住んでいる地域によっては42万円や38万円の場合があります。くわしくは市区町村によって0円になる条件が違う?を参照)。

※95万円を超えると所得税がかかり始めます(2024年は48万円でした)。

※未成年の場合は95万円以下なら税金がかかりません。雑所得については雑所得を参照。

※経費は0円としています(収入が50万円でも経費が100万円かかったなら利益はマイナス50万円で赤字なので税金は0円になります)。

給料が90万、YouTube収入が20万でシミュレーション↓

たとえば1年間(1月~12月まで)の給料が90万円、YouTubeでの収入が20万円(雑所得になる収入)の場合。

まず、給与所得は、

※給与所得控除については給与所得控除とは?を参照。

※給与所得シミュレーションで給与所得の計算ができます。

※2025年(1月~12月末まで)の収入については給与所得控除の最低保証額が10万円引き上げされました。

となります。

つづいて、雑所得は、

となります。

したがって、あなたの合計所得金額は、

となります。所得の合計が45万円以下なので所得税も住民税もかかりません。このように、稼いだ金額があまり多くなければ税金は0円になります。

※市区町村によっては42万や38万を超えると住民税がかかる場合があります。

※税金がかからない理由はそれぞれ下記の記事で解説しています。

住民税がかからない?住民税が0円になるとき。

なぜ所得が95万円以下だと所得税は0円になる?

では次に、YouTubeと103万の壁について下記で説明していきます。扶養されながらYouTubeをしている方は注意しましょう。

103万の壁とは「親族の税金の負担が増すボーダーライン」のことをいいます。

そして、2025年から103万の壁は123万の壁に改正されました。

収入が123万を超えると扶養親族の対象から外れてしまうので、親族の税金が高くなってしまいます。

※たとえばあなたのことを扶養していた親は扶養控除が利用できなくなり、親の税金が約5~17万円高くなってしまうことになります。

※あなたが扶養されている場合に限ります。くわしくは扶養控除とは?を参照。

ただし、この123万円の壁とは「アルバイト等の給与収入のみ」で考えた場合のボーダーラインです。ここにYouTubeの収入が入ってくると123万円の壁ではなくなり、話が変わってきます。

※かんたんに説明すると、YouTube収入が123万以下でも扶養から外れる場合があるということ。

くわしく説明するために、まず合計所得の説明をしていきます(以下の計算例)。

合計所得58万円の計算例

たとえばあなたがバイトをしており、1年間(1月~12月まで)の給料が123万円のとき、給与所得は以下のようになります。

給与所得や給与所得控除については給与所得控除とは?を参照。

給与所得については給与所得シミュレーションで計算できます。

※2025年(1月~12月末まで)の収入については給与所得控除の最低保証額が10万円引き上げされました。

所得が他になければあなたの合計所得金額は58万円となります。

この合計所得58万という金額が上記で説明した「親の税金が増えるボーダーライン」です。

したがって、あなたの1年間の合計所得が58万を超えてしまうと親族の税金が高くなってしまうことになります。

※58万以下ならあなたは扶養親族でいられるので親族の税金は増えません。

つまり、上記で説明した「123万円の壁」とは、くわしく言い換えると「合計所得58万の壁」ということになるわけです。

では、あなたがアルバイトとYouTubeを掛け持ちしている場合でシミュレーションしてみましょう。

たとえば、アルバイトで1年間(1月~12月まで)の給与収入が60万円、1年間のYouTubeの収入が63万円とすると、合計の収入は123万円になりますが、合計所得は以下のように63万円となります。

※給与所得控除については給与所得控除とは?を参照。

❷次に雑所得を計算

※計算をわかりやすくするために経費は0円としています。

※雑所得については雑所得とは?を参照。

❸次に給与所得と雑所得を合計

※雑所得については雑所得とは?を参照。

上記の場合、「合計所得58万の壁」を超えてしまっているので、あなたは扶養親族から外れてしまい、親族の税金の負担が約5万~17万増すことになります。

※収入がYouTubeの利益(雑所得)だけの場合、利益が58万円を超えると、合計所得金額が58万円を超えるため扶養から外れる。

したがって、現在あなたが学生などで親の扶養親族になっている場合には「合計所得58万の壁」に注意しながらYouTube活動やアルバイトをしていきましょう。

親に扶養されている子供がYouTubeでお金を稼いでいるときに気をつけないといけないのは「扶養から外れると親の税金の負担が増してしまう」ことです。

YouTubeで稼いだ金額がそれほど多くなければ問題ないのですが、合計所得金額が58万円を超えると扶養から外れてしまいます。

扶養から外れれば親の税金は約5万円~17万円増えてしまいます。

くわしくは下記の記事で説明しているので、YouTubeでお金を稼いでいる大学生の子供などがいる場合はチェックしておきましょう。

※年齢が19歳未満であり、親の年収が400万円の場合、扶養を外れると約5万円税金が高くなります。また、年収130万円以上になると社会保険の扶養からも外れるので注意しましょう。

※学生であっても学生じゃなくても関係ありません。また、YouTubeだけなら扶養を外れないわけではありません。

※YouTubeの利益(雑所得)が58万円を超えると、合計所得金額が58万円を超えるため扶養から外れます。

では次に、確定申告をする必要はあるのかについて下記で説明していきます。しなくていい場合もあります。

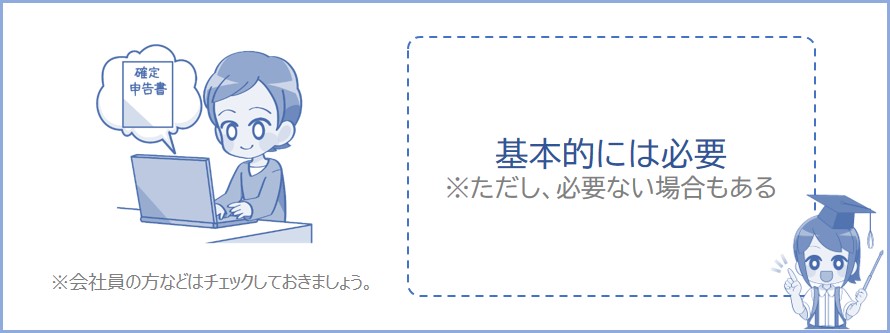

YouTubeからの収益があったときは基本的には確定申告をする必要があります。

※所得が95万円以下なら申告しても所得税は0円になります。くわしくは下記で説明しています。

以下に会社員やアルバイトの場合、個人事業主の場合、無職(収入がYouTubeだけ)の場合、学生の場合などの確定申告についても説明しています。

※所得税を納税をする必要があるのに確定申告をしないと罰則(税金の加算など)が与えらえるので注意しましょう。

給料のほかにYouTubeからの収入が加われば税金が増えることになります。

ですが、アルバイトやサラリーマンなどの勤務先から給料をもらっている方の場合、雑所得(YouTubeでの利益)が1年間(1月~12月まで)で20万円以下ならば確定申告をしなくてもいい決まりになっています。

※給与所得と雑所得のほかに所得が無い場合。

※雑所得については雑所得とは?を参照。

確定申告をしない場合、雑所得が20万円以下でも住民税の申告が必要になります。

※確定申告をした場合、住民税の申告は必要ありません。

確定申告はネットで簡単に作成できるので、確定申告をすることをオススメします。もし確定申告をしないでいるのが不安ならサッと確定申告を終わらせましょう。副業の利益が10万円~数十万円程度なら上乗せされる税金もそれほど高額ではないので申告しておくことをオススメします。確定申告のやり方は下記で説明しています。

※確定申告をする場合は、20万円以下だとしても雑所得の申告をしなければいけません。

※出典:国税庁確定申告を要しない場合の意義

※参照:国税庁給与所得者で確定申告が必要な人

では次に、学生や無職の場合は確定申告をする必要はあるのかについて下記で説明していきます。

無職の方は雑所得(YouTubeでの利益)が1年間(1月~12月まで)で95万円以下なら所得税が0円となります。

※基礎控除で所得税が0円になるため。理由はこちらの計算過程を参照。

YouTubeの利益によって所得税がかかる場合には確定申告をしなくてはいけません。

※出典:国税庁確定申告が必要な方

※ただし、無職の方は所得が0円でも確定申告をすることをオススメします。本人の所得が0円であることを役所で確認できれば保険料などが減額されるので、確定申告をして自分の所得を申告しておきましょう。確定申告のやり方は下記で説明しています。

※利益が少なく、確定申告をしない場合でも住民税の申告が必要になります(確定申告をする場合は住民税の申告をする必要はありません)。

※年収ごとの税金がいくらになるかは下記をチェック

YouTubeの税金はいくらかかる?収入10~1,000万円でどれくらい?

▼アルバイトをしていない学生は?

学生(大学生など)の方は雑所得(YouTubeでの利益)が1年間(1月~12月まで)で95万円以下なら所得税が0円となります。

※基礎控除で所得税が0円になるため。理由はこちらの計算過程を参照。

YouTubeの利益によって所得税がかかる場合には確定申告をしなくてはいけません。

※ただし、無職の方は所得が0円でも確定申告をすることをオススメします。本人の所得が0円であることを役所で確認できれば保険料などが減額されるので、確定申告をして自分の所得を申告しておきましょう。確定申告のやり方は下記で説明しています。

※利益が少なく、確定申告をしない場合でも住民税の申告が必要になります(確定申告をする場合は住民税の申告をする必要はありません)。

※出典:国税庁確定申告が必要な方

▼アルバイトをしている学生は?

アルバイトをしている学生については雑所得(YouTubeでの利益)が1年間(1月~12月まで)で20万円以下の場合は確定申告をする必要はありません。

※給与所得と雑所得のほかに所得が無い場合。

※雑所得については雑所得とは?を参照。

確定申告をしない場合、雑所得が20万円以下でも住民税の申告が必要になります。

※確定申告をした場合、住民税の申告は必要ありません。

確定申告はネットで簡単に作成できるので、確定申告をすることをオススメします。もし確定申告をしないでいるのが不安ならサッと確定申告を終わらせましょう。副業の利益が10万円~数十万円程度なら上乗せされる税金もそれほど高額ではないので申告しておくことをオススメします。確定申告のやり方は下記で説明しています。

※確定申告をする場合は、20万円以下だとしても雑所得の申告をしなければいけません。

※出典:国税庁確定申告を要しない場合の意義

※参照:国税庁給与所得者で確定申告が必要な人

では次に、YouTube収入があるときの確定申告のやり方について下記で説明していきます。

YouTubeからの収益(雑所得)があるひとは確定申告をすることになります。

今はネットでかんたんに確定申告書が作成できます。作成した申告書を税務署に提出すると申告完了となります。

確定申告をする期間は決まっており、今年1年間(1月~12月まで)の収入について確定申告をする場合は翌年の2月16日~3月15日までに申告をしましょう。

※2025年は2月17日~3月17日(1月から提出も可能)。

※遅れても申告はできますが税金が加算される場合があります。

確定申告のながれ

STEP➊マイナンバーカードなど必要なものを用意する

※給与収入もあれば源泉徴収票も用意しましょう。

↓

STEP➋確定申告書を作成する

↓

STEP➌確定申告書を提出する(提出後、税金を支払うまたは払い戻される)

※確定申告のやり方や手順は下記の記事でくわしく説明しています。

※YouTubeで稼いで申告が必要になったときは確定申告をしましょう。無申告がバレるのが不安になるくらいなら、上記の記事を参考にしてネットで確定申告をサッと終わらせましょう。税務調査されなければバレないと考えている方も、発覚したときのデメリット(税金の加算)が大きいので申告することをオススメします。

こんなページもみられています

副業は会社にバレる?確定申告でバレないようにする手続き

確定申告をするのが不安な方は試しにテキトーに金額を入力して申告書のつくりかたを練習してみてもいいかもしれません。

※作成した申告書を税務署に提出しなければ問題ないので、上記のページを参考に申告書をためしに練習で作成してみましょう(マイナンバーカードで電子申請の練習をする場合は、申告書をデータ送信する前まで作成したら、データ送信せずに中断しましょう)。

会社員やアルバイトの方でYouTube収入がある場合は稼いだ金額に応じて税金が上乗せされます。

また、会社員やアルバイトなどの方は勤務先がやってくれる源泉徴収や年末調整によって税金(所得税)を納めることになりますが、副業としてYouTubeの収入がある場合は、確定申告をして副業で稼いだぶんの税金を納めなければなりません。

※1年間の副業収入が20万円以下なら確定申告をしなくてもいい決まりになっています。

副業(YouTube)で税金がいくら増えるのか気になる方は下記をチェックしておきましょう。

※会社の契約によっては副業がバレると解雇されたりするので気をつけましょう。

たとえば、年収400万の会社員が副業で40万稼いだときに上乗せされる税金は年間約6.7万円です。

年収500万の会社員が副業で40万稼いだときに上乗せされる税金は年間約8万円です。

副業で稼いだ金額によってどれくらい税金が上乗せされるのかについて気になる方は下記の記事をチェックしておきましょう。

くわしくは下記の記事で説明しています

副業すると税金はいくら増える?年収別シミュレーション

給料のほかにYouTubeからの利益が加われば税金が増えることになります。

ですが、アルバイトやサラリーマンなどの勤務先から給料をもらっている方の場合、雑所得(YouTubeの利益)が1年間(1月~12月まで)で20万円以下ならば確定申告をしなくてもいい決まりになっています。

ただし、雑所得が20万円以下でも、確定申告をしない場合は住民税の申告が必要になるときがあります(確定申告をした場合は住民税の申告をする必要はありません)。

※所得が給与所得と雑所得のほかに無い場合。

※厳密には、給与を1ヶ所から受けており、そのほかの各種所得金額(給与所得、退職所得を除く)の合計額が20万円以下の場合。

※出典:国税庁給与所得者で確定申告が必要な人

ここまで説明したように、YouTubeでお金を稼げば税金がかかりますが、その金額がたいして多くなければ税金がかかりません。

こんなページも見られています↓

YouTubeの税金はいくらかかる?収入10~1,000万円でどれくらい?

しらべたい内容を探す

しらべたい内容を探す