子どもがUber Eatsでお金を稼いでいる…扶養控除はどうなる?

▶子供がウーバーの収入があっても扶養に入れる?

ウーバーで稼いでいても、合計所得58万円の条件を満たしていれば扶養親族でいられる。

※2024年は合計所得48万円がボーダーラインでした。くわしくは下記で説明しています。

▶子供がウーバーでいくら稼ぐと扶養から外れる?

合計所得が58万円を超えると扶養から外れて親の税金が上がる。103万の壁じゃないので注意。

※2024年は合計所得48万円がボーダーラインでした。くわしくは下記で説明しています。

▶ウーバーのほかにバイトもしてるけど扶養を外れる?

合計所得が58万円以下なら扶養親族の対象でいられる。103万の壁じゃないので注意。

※2024年は合計所得48万円がボーダーラインでした。くわしくは下記で説明しています。

▶確定申告をしないとどうなる?

ウーバーイーツでお金を稼いでいる場合は基本的に確定申告が必要になる。

※確定申告が必要ない場合もあります。くわしくは下記で説明しています。

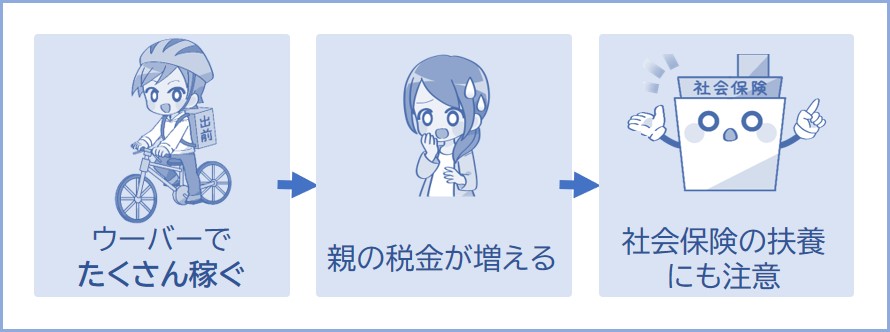

親に扶養されている子供がフードデリバリー(Uber Eatsや出前館など)でお金を稼いでいる場合に気になるのが「扶養控除」です。

子供でもウーバーイーツの稼ぎがたくさんあれば扶養控除の対象から外れて親の税金が上がります。

※扶養控除とは、16歳以上の扶養親族(子供など)がいる場合に税金が安くなる制度です。

また、さらにお金を稼げば「社会保険の扶養」からも外れてしまうおそれがあります。

※親が社会保険に入っている場合に限ります。

▶稼ぐと親の扶養から外れる?

ウーバーイーツの収入が多くなれば扶養親族の対象から外れてしまう。そうなれば親の税金が増えてしまう。

※くわしくは下記で説明しています。

▶ウーバーイーツと社会保険の扶養

年収130万円が社会保険の扶養のボーダーラインになる。

※くわしくは下記で説明しています。

▶ウーバーイーツと確定申告

ウーバーで利益があれば基本的には確定申告(または住民税の申告)が必要。確定申告はネットでもかんたんにできる。

※確定申告が必要ない場合もあります。くわしくは下記で説明しています。

あなたの子供の合計所得が1年間で58万円を超えてしまうと扶養親族の対象から外れてしまうので扶養控除が利用できなくなります。

※つまり、収入がウーバーイーツのみなら1年間の収入が58万円(経費は0円とする)を超えてしまうと扶養から外れるということです。

扶養控除を利用するには、あなたの子供の合計所得が1年間で58万以下である必要があります。

※扶養控除とは:扶養親族(子供など)がいる場合に税金が安くなる制度。

※2024年までは合計所得48万円がボーダーラインでした。

※出典:国税庁扶養控除

※税制改正により、2025年(1月~12月末まで)の合計所得が58万以下まで扶養親族の対象になります(くわしくはこちらのお知らせを参照)。

「合計所得58万円ってどういう意味?」という方のために以下でわかりやすく説明していきます。

たとえば大学生の子供が1年間(1月~12月まで)にウーバーイーツで稼いだ金額が58万円とすると、

※計算をわかりやすくするために経費は0円としています。

※Uber Eatsからの収益は雑所得になります。ただし、Uber Eatsを事業としている場合は事業所得となります。

となります。ウーバーイーツ以外に収入が無いとすると、あなたの子供の合計所得金額は

となります。この場合、1年間(1月~12月まで)の合計所得が58万以下なのであなたの子供は扶養控除の対象になります。つまり、ほかに収入がなければ58万円までならウーバーイーツでお金を稼いでも扶養控除の対象になるということです。

※税制改正により、2025年(1月~12月末まで)の合計所得が58万以下まで扶養親族の対象になります(くわしくはこちらのお知らせを参照)。

しかし、ウーバーのほかにもアルバイトの収入もある場合も多いでしょう。では、給料ももらっている場合について下記で説明していきます。

たとえばウーバーイーツのほかに子供がアルバイトも掛け持ちしており、1年間(1月~12月まで)の給料が100万円、ウーバーイーツでの稼ぎが25万円(雑所得)の場合は扶養控除の対象になるのか見ていきましょう。

まず給与所得を計算

こどもの1年間の給料が100万なので、給与所得は以下のようになります。

次に雑所得を計算

つづいて、こどものウーバーイーツでの稼ぎが25万円なので雑所得は以下のようになります。

次に合計所得を計算

給与所得と雑所得がわかったので、あなたの子供の合計所得金額は以下のようになります。

この場合、1年間(1月~12月まで)の合計所得が58万を超えてしまっているので、あなたの子供は扶養控除の対象から外れてしまいます。

※税制改正により、2025年(1月~12月末まで)の合計所得が58万以下まで扶養親族の対象になります。

※子供が19歳~22歳の場合、合計所得が58万を超えても特定親族特別控除の対象になります。

▶税金がいくらからかかる等については下記の記事を参照。

Uber Eatsの収入はいくらから税金かかる?103万円?学生でも?

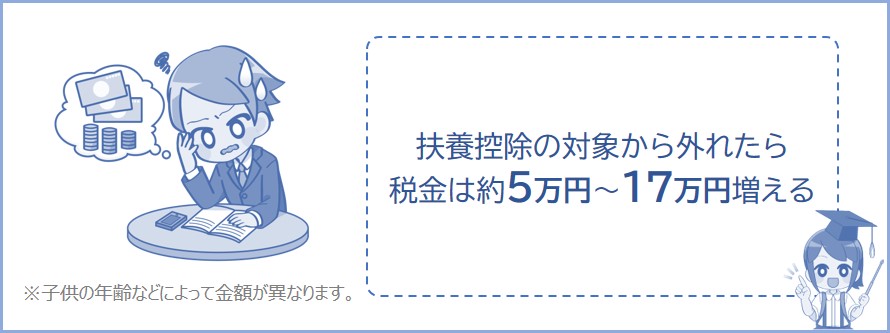

では、扶養から外れたら親の税金がいくら増えるのか下記で説明していきます。

あなたの子供がウーバーイーツでお金を稼ぎ、扶養控除の対象から外れてしまった場合、あなたの税金の負担は年間約5~17万円増えてしまうことになります。

※親の年収が250~850万円としてシミュレーションした場合。

子供の年齢によってどれくらい税金の負担が増えてしまうかについて以下にシミュレーションしてまとめました。

とくに19歳以上22歳以下の場合は金額が増えるので注意しましょう。

16歳以上の子供が扶養から外れた場合

| 親族の年収 | 親族が支払う税金 |

|---|---|

| 年収250~400万円のとき | 親族が支払う税金は約52,000円高くなります。 ※所得税は19,000円、住民税は33,000円 ※所得税と住民税はこちらで計算 |

| 年収500~600万円のとき | 親族が支払う税金は約71,000円高くなります。 ※所得税は38,000円、住民税は33,000円 ※所得税と住民税はこちらで計算 |

年収700~850万円のとき | 親族が支払う税金は約110,000円高くなります。 ※所得税は76,000円、住民税は33,000円 ※所得税と住民税はこちらで計算 |

※扶養控除の対象となる家族1人あたりの年間額。

※上記の表は親族(40歳以下・社会保険加入のサラリーマン)が扶養控除を利用できなくなった場合のシミュレーション。

19歳以上22歳以下の子供が扶養から外れた場合

※合計所得58万超えからは特定親族。

| 扶養親族の合計所得 | あなたの年収300~400万円のとき | あなたの年収570~640万円のとき | あなたの年収760~850万円のとき |

|---|---|---|---|

| 58万円以下 ※給料なら年収123万円以下 |

税金は0円高くなります。 所得税0円 住民税0円 |

税金は0円高くなります。 所得税0円 住民税0円 |

税金は0円高くなります。 所得税0円 住民税0円 |

※合計所得58万以下は扶養親族の対象。58万超からは特定親族特別控除の対象。表を見てわかるように、合計所得85万以下(給与のみで年収150万以下)であれば親の税金は増えません。

| 85万円以下 ※給料なら年収150万円以下 |

税金は0円高くなります。 所得税0円 住民税0円 |

税金は0円高くなります。 所得税0円 住民税0円 |

税金は0円高くなります。 所得税0円 住民税0円 |

|---|---|---|---|

| 90万円以下 ※給料なら年収155万円以下 |

税金は約5,000円高くなります。 所得税1,000円 住民税4,000円 |

税金は約7,000円高くなります。 所得税3,000円 住民税4,000円 |

税金は約8,000円高くなります。 所得税4,000円 住民税4,000円 |

| 95万円以下 ※給料なら年収160万円以下 |

税金は約9,000円高くなります。 所得税5,000円 住民税4,000円 |

税金は約16,000円高くなります。 所得税12,000円 住民税4,000円 |

税金は約28,000円高くなります。 所得税24,000円 住民税4,000円 |

| 100万円以下 ※給料なら年収165万円以下 |

税金は約14,000円高くなります。 所得税10,000円 住民税4,000円 |

税金は約26,000円高くなります。 所得税22,000円 住民税4,000円 |

税金は約48,000円高くなります。 所得税44,000円 住民税4,000円 |

|---|---|---|---|

| 105万円以下 ※給料なら年収170万円以下 |

税金は約29,000円高くなります。 所得税15,000円 住民税14,000円 |

税金は約46,000円高くなります。 所得税32,000円 住民税14,000円 |

税金は約77,000円高くなります。 所得税63,000円 住民税14,000円 |

| 110万円以下 ※給料なら年収175万円以下 |

税金は約44,000円高くなります。 所得税20,000円 住民税24,000円 |

税金は約64,000円高くなります。 所得税42,000円 住民税24,000円 |

税金は約86,000円高くなります。 所得税84,000円 住民税24,000円 |

| 115万円以下 ※給料なら年収180万円以下 |

税金は約59,000円高くなります。 所得税25,000円 住民税34,000円 |

税金は約86,000円高くなります。 所得税52,000円 住民税34,000円 |

税金は約137,000円高くなります。 所得税104,000円 住民税34,000円 |

| 120万円以下 ※給料なら年収約185万円以下 |

税金は約68,000円高くなります。 所得税29,000円 住民税39,000円 |

税金は約96,000円高くなります。 所得税57,000円 住民税39,000円 |

税金は約153,000円高くなります。 所得税114,000円 住民税39,000円 |

| 123万円以下 ※給料なら年収188万円以下 |

税金は約73,000円高くなります。 所得税31,000円 住民税42,000円 |

税金は約102,000円高くなります。 所得税60,000円 住民税42,000円 |

税金は約162,000円高くなります。 所得税120,000円 住民税42,000円 |

| 123万円超え ※給料なら年収188万円超え |

税金は約77,000円高くなります。 所得税32,000円 住民税45,000円 |

税金は約108,000円高くなります。 所得税63,000円 住民税45,000円 |

税金は約171,000円高くなります。 所得税126,000円 住民税45,000円 |

※上記は1年間の金額です。子供1人が扶養を外れたときの年間額。

※税金は税金保険料シミュレーションで計算。

※個人事業主は個人事業主の税金シミュレーションで計算できます。上記の年収と結果が変わるので気をつけましょう。

あなたの子供の収入が1年間で130万円以上※になると社会保険の扶養から外れてしまいます。

※社会保険の扶養に入っている場合に限ります。

社会保険の扶養から外れると、本人自身が国民健康保険に加入して保険料を支払うことになります。

保険料は安い金額ではないので、子供が支払うことになる場合は覚悟しましょう。以下で保険料のシミュレーションをしています。

ウーバーイーツで130万円稼いだとき

たとえばウーバーイーツの利益(雑所得)が1年間で130万円でそれ以外に収入がない場合、国民健康保険料は年間で約15.7万円になります。

現在、社会保険の扶養になっており、国民健康保険の保険料を支払いたくない場合は1年間の収入を130万円未満にしておくことをオススメします。

※経費は0円としています。

※国民健康保険については国民健康保険とは?を参照。

※保険料は国民健康保険料シミュレーションで計算。

※東京都世田谷区、年齢39歳以下、加入者1人としてシミュレーションしています。

ウーバーイーツで200万円稼いだとき

※103万や130万を超えたら手当がもらえなくなる場合があります。

※親が手当をもらっていない場合は関係ありません(手当が支給されない会社も多くあります)。

では次に、ウーバーイーツで収入があるとき確定申告は必要なのかについて下記で説明していきます。

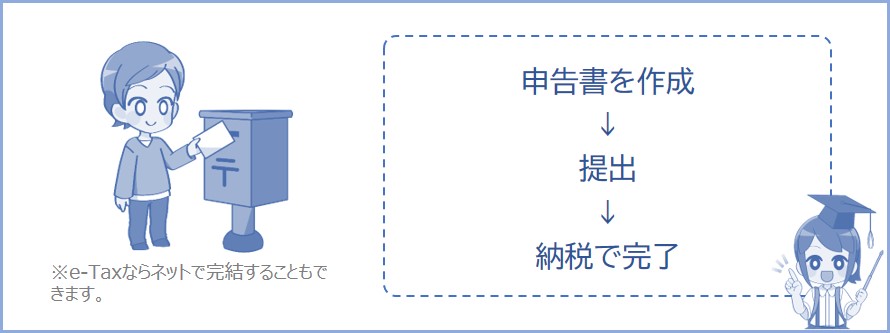

子供がウーバーイーツで収入があったときは、基本的には子供自身で確定申告をして所得の申告をすることになります。

※ウーバーの収入を隠して確定申告をしないでいるとペナルティ(税金の加算)を与えられる場合があるので注意。

※ただし、所得の合計が95万円以下なら申告しても所得税は0円になります。理由はこちらの計算過程を参照。

ただし、子供がウーバーイーツのほかにアルバイトなどをして給料をもらっている場合はUberEatsからの収入が1年間で20万円以下なら確定申告をする必要がありません。

※確定申告をしない場合、住民税の申告が必要になります。

以下に子供が❶アルバイトの場合、❷個人事業主の場合、❸無職の場合(ウーバーイーツだけ)、❹学生の場合についてもまとめています。

給料のほかにUberEatsからの収入が加われば税金が増えることになります。

ですが、アルバイトなどの勤務先から給料をもらっている方の場合、雑所得(UberEatsの利益)が1年間(1月~12月まで)で20万円以下ならば確定申告をしなくてもいい決まりになっています。

※給与所得と雑所得のほかに所得が無い場合。

※経費は0円としています。雑所得の計算式などは雑所得とは?を参照。

確定申告をしない場合、雑所得(ウーバーイーツの利益)が20万円以下でも住民税の申告が必要になります。確定申告をした場合は住民税の申告は必要ありません。確定申告はネットで簡単に作成できるので、確定申告をすることをオススメします。申告しなくてバレないか不安になるよりも、サッと申告を終わらせてしましょう。確定申告のやり方は下記で説明しています。

※確定申告をする場合は、20万円以下だとしても雑所得の申告をしなければいけません。

※出典:国税庁確定申告を要しない場合の意義

※出典:国税庁確定申告が必要な方

個人事業主の場合は雑所得(UberEatsの利益)が発生すれば申告をする必要があります。

※雑所得の計算式などは雑所得とは?を参照。

※ウーバーの活動を事業としている場合はウーバーからの収入は事業所得となります。

子供が無職の場合は雑所得(ウーバーイーツの利益)が1年間で95万円以下なら所得税が0円となります。

※基礎控除によって所得税が0円になるため。

所得税がかかる場合には子供自身で確定申告をしなくてはいけません。

※ただし、無職の方は所得が0円でも確定申告をすることをオススメします。本人の所得が0円であることを役所で確認できれば保険料などが減額されるので、確定申告をして自分の所得を申告しておきましょう。

確定申告をしない場合、雑所得が48万円以下でも住民税の申告が必要になります。確定申告をした場合は住民税の申告は必要ありません。確定申告はネットで簡単に作成できるので、確定申告をすることをオススメします。確定申告のやり方は下記で説明しています。

※出典:国税庁確定申告が必要な方

子供がアルバイトをしている学生の場合、雑所得(ウーバーイーツの利益)が1年間(1月~12月まで)で20万円以下なら確定申告をする必要はありません。

※給与所得と雑所得のほかに所得が無い場合。

※経費は0円としています。雑所得の計算式などは雑所得とは?を参照。

確定申告をしない場合、雑所得が20万円以下でも住民税の申告が必要になります。確定申告をした場合は住民税の申告は必要ありません。確定申告はネットで簡単に作成できるので、確定申告をすることをオススメします。申告しなくてバレないか不安になるよりも、サッと申告を終わらせてしましょう。確定申告のやり方は下記で説明しています。

※確定申告をする場合は、20万円以下だとしても雑所得の申告をしなければいけません。

※出典:国税庁確定申告を要しない場合の意義

※出典:国税庁確定申告が必要な方

子供が学生の場合は雑所得(ウーバーイーツの利益)が1年間(1月~12月まで)で95万円以下なら所得税が0円となります。

※基礎控除によって所得税が0円になるため。

所得税がかかる場合には子供自身で確定申告をしなくてはいけません。

※58万円を超えると扶養控除の対象から外れるので注意。

確定申告をしない場合、雑所得が95万円以下でも住民税の申告が必要になります。確定申告をした場合は住民税の申告は必要ありません。確定申告はネットで簡単に作成できるので、確定申告をすることをオススメします。確定申告のやり方は下記で説明しています。

※出典:国税庁確定申告が必要な方

今はネットでかんたんに確定申告書が作成できるので安心してください。

作成した申告書を税務署に提出することで確定申告が完了します。

※子供がウーバーイーツで収入があったときは、子供自身で確定申告をすることになります。

確定申告をする期間は決まっており、今年1年間(1月~12月まで)の収入について確定申告をする場合は翌年の2月16日~3月15日までに申告をしましょう。

※2025年は2月17日~3月17日(1月から提出も可能)。

※期限に遅れても申告できますが、税金が加算されるなどの罰則が与えられる場合があるのでなるべく期間内に申告することを心がけましょう。

▶確定申告のながれ

STEP➊マイナンバーカードなど必要なものを用意する

↓

STEP➋確定申告書を作成する

※ウーバーの収入のほかにもアルバイトをしており、給与収入があれば、収入の入力を忘れないように。

↓

STEP➌確定申告書を提出する(提出後、税金を支払うまたは払い戻される)

申告書が作成できるか不安な方は、まずはテキトーに金額を入力して確定申告書をためしに作成してみてもいいかもしれません。

※税務署に提出する申告書に正しい金額を入力すれば問題ないので、ためしに申告書を何枚も作ってみましょう。

子供の稼ぎがおこづかい程度ならば、扶養から外れないように子供に伝えておくことをオススメします。

【Uber Eatsの収入】税金はどれくらい?収入10~1,000万円でいくら?

しらべたい内容を探す

しらべたい内容を探す