寡婦控除とは?わかりやすく解説。500万以下ならOK?

▶寡婦控除のメリットは?

寡婦控除が使えるようになると税金が安くなるメリットを受けられる。

※くわしくは下記で説明しています。

▶寡婦とは誰のこと?

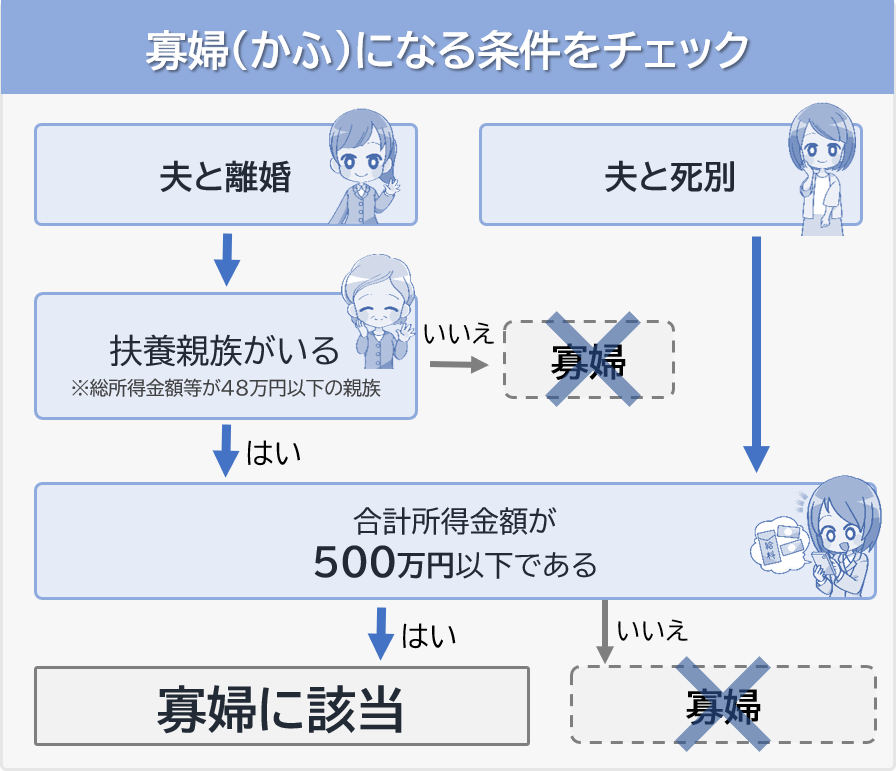

夫と離婚した妻の場合は「扶養親族がいる」かつ「1年間(1月~12月まで)の合計所得が500万円以下である」ときに寡婦にあてはまる。寡婦に当てはまれば寡婦控除の対象になる。

※夫と死別した妻の場合は 扶養親族が無しでも可。くわしくは下記で説明しています。

▶寡婦控除で安くなる金額はいくら?

寡婦控除の控除額は所得税においては27万円、住民税においては26万円になる。安くなる税金額は1年間で約4万~7万円。

※たとえば年末調整でこれから初めて寡婦控除を受けるひとは約4~7万円の税金が戻ることになります。

※くわしくは下記で説明しています。

※税金額は下記で説明しています。

▶寡婦は年収いくらまで住民税非課税?

寡婦だからといって住民税が免除されるわけではないが、あなたが寡婦の場合、合計所得135万まで住民税が0円になる。たとえばあなたが寡婦で収入が給与収入のみとすると、年収約204万以下であれば住民税は0円になる。

※くわしくは下記で説明しています。

※夫とは民法上の婚姻関係にある者をいいます。参照:国税庁寡婦控除。

※事実上婚姻関係と同様の事情にある人がいる場合は寡婦控除の対象となりません。

寡婦控除を利用するにはあなた自身が「寡婦」でなければいけません。

※合計所得が500万以下など。くわしい条件は下記で解説。

シングルマザーなどの「ひとり親」についてはひとり親控除が適用されます。

※寡婦控除とひとり親控除を併用することはできません。

では次に、寡婦にあてはまる条件について下記で説明していきます。寡婦控除が適用するには「寡婦」にあてはまる必要があります。

寡婦とは、以下にあてはまる方をいいます。

あなたが「寡婦」にあてはまるなら寡婦控除を利用することができます。寡婦控除を利用しようとしている方はチェックしておきましょう。

条件を見てわかるように、合計所得500万円以下までが寡婦の対象です。

夫と死別した妻の場合は「1年間(1月~12月まで)の合計所得金額が500万円以下である」ときに寡婦控除を利用することができます(上記図の条件をチェック)。この場合、「扶養親族なし」でも寡婦になります。

※あなたの収入が給料のみだとすると、年収約670万円以下なら合計所得が500万円以下になります。

出典:国税庁寡婦控除

たとえば夫と離婚した妻の場合は?

では次に、ひとり親と寡婦との違いは何かについて下記で説明していきます。寡夫や特別寡婦についても説明しています。

今まで寡婦(寡夫)控除には「ひとり親」も含まれていましたが、2020年の税制から「ひとり親控除」が新設されました。

ひとり親控除とは、配偶者と離婚または死別しており、子供を扶養している方の税金を安くしてくれる制度です。

これまで「寡夫」や「特別の寡婦」は寡婦控除の対象でしたが、これらはまとめて「ひとり親」として分類されました。

※2024年現在も「ひとり親」に分類されます。

ひとり親と寡婦の違いはそれぞれ以下のとおりです。ごちゃごちゃにしないように気をつけましょう。

寡婦とはどういう人のこと?

寡婦とは、夫と離婚または死別し、扶養親族がおり、合計所得500万円以下の方。

※死別の場合は、扶養親族がいなくてもよい。

※くわしい条件は上記で説明しています。

特別の寡婦とは

※2020年から「特別の寡婦」はひとり親として分類されました。

寡夫とは

※2020年から「寡夫」はひとり親として分類されました。

シングルマザーなどの母子家庭や父子家庭の方は寡婦控除ではなく、ひとり親控除を利用してください。ちなみに、子供の年齢については制限はありません。

※ただし、子供が扶養を外れるくらい稼いでいる場合は「ひとり親」に該当しません。

ひとり親控除は控除される金額が違ったりするので、ひとり親にあてはまる方は条件や税金がいくら戻るのか等について下記の記事をチェックしておきましょう。

では次に、寡婦控除を利用するとどれくらい税金が安くなるのかについて下記で説明していきます。寡婦の方はチェックしておきましょう。

年収にもよりますが、寡婦控除を利用すると税金の負担は年間約4~7万円ほど軽くなる方が多いと思います。

※これから初めて控除を受ける会社員などは約4~7万円の税金が安くなることになります。

※所得税や住民税がいくら安くなるのかチェックしておきましょう。

寡婦控除を利用する方は税金がいくら戻るのか下記のシミュレーションをチェックしておきましょう。

※ちなみに、合計所得135万円以下(給料のみで年収約204万円以下)の場合は住民税が非課税(0円)になります。くわしくは下記の項目を参照。

たとえば40歳以下・社会保険加入という条件の方が寡婦控除を利用したとき。

| 寡婦控除を利用するひとの年収 | 減額される税金 |

|---|---|

| 年収250~400万円のとき | ●所得税は13,500円安くなります。 ●住民税は26,000円(固定)安くなります。 |

| 年収500~600万円のとき | ●所得税は27,000円安くなります。 ●住民税は26,000円(固定)安くなります。 |

年収670万円のとき | ●所得税は約45,000円安くなります。 ●住民税は26,000円(固定)安くなります。 ※金額は税金保険料シミュレーションで計算しています。 |

※ひとり親についてはひとり親控除が2020年から新設されました。

合計所得500万円を超えると対象外?

合計所得500万円を超えると、寡婦になる条件を満たさなくなるため、寡婦控除を利用することができません。たくさんお金を稼ぐ方は上記のことを把握しておきましょう。

※合計所得500万円とは、給与収入だけの場合なら年収約670万円となります。

こんなページもみられています

離婚して扶養を外れると妻と夫の税金はどうなる?

では次に、寡婦の住民税が非課税になる場合について下記で説明していきます。住民税が0円になる条件が通常よりも緩くなっています。

あなたが寡婦なら、前年(1月~12月まで)の合計所得が135万円以下まで住民税が非課税(0円)になります。

合計所得135万円とは、給料のみで年収約204万円になります。

※ほかに所得がある場合は、それぞれの所得を合計した金額が合計所得になります。

※くわしくは合計所得金額とはを参照。

ただし、合計所得が135万円を超える場合には通常と同じように住民税が課税されます。

※たとえば、給料のみで年収250万円や300万円以上稼いでいる場合は、住民税が非課税にならないことを覚えておきましょう。

※40歳未満・年収250万円・寡婦の場合、住民税は約68,000円になります(下記のツールで計算)。

税金・保険料・手取り計算シミュレーション

たとえば、あなたが寡婦である場合。

収入が勤務先の給料のみであり、去年1年間(1月~12月まで)の収入が204万円の場合、給与所得は134.8万円となります。

給与所得のほかに所得がないので合計所得金額は134.8万円となります。

合計所得が135万円以下なので住民税は0円になります。

※合計所得金額とは:給与所得や事業所得など各種所得の合計金額のこと。

※扶養親族が2人以上いる場合は135万円を超えても住民税が0円になるときがあります。くわしい条件はこちらの記事を参照。

したがって、あなたが寡婦である場合、前年1年間の給料を204万円以下にしておけば住民税が非課税(0円)になるんです。

※寡婦控除でいくら安くなるかは上記の表を参照。

こんなページもみられています

住民税非課税世帯ってなに?どんな世帯が住民税0円になる?

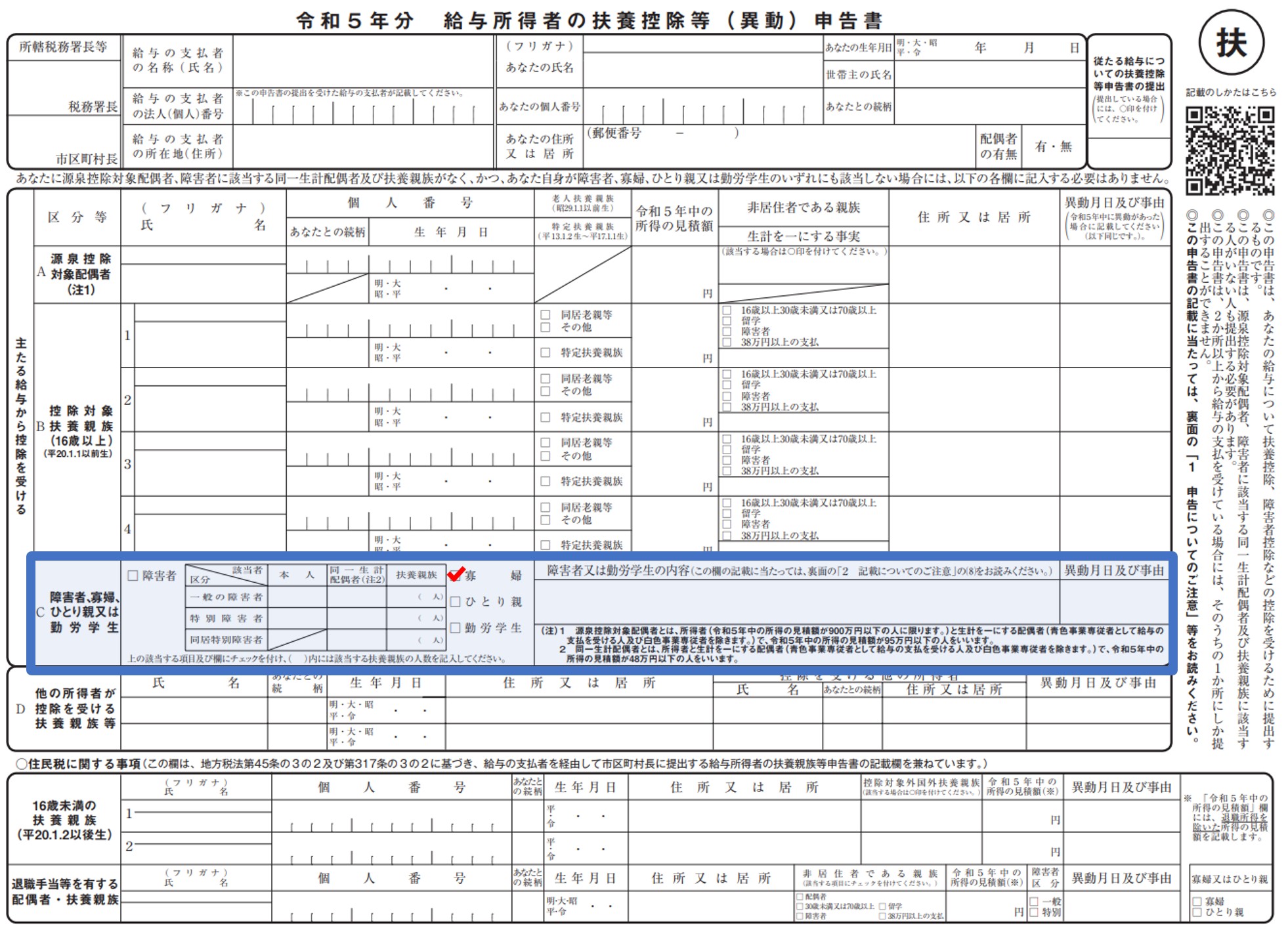

では次に、寡婦控除の申請方法について下記で説明していきます。手続きは難しくないので安心してください。

年末調整または確定申告をする方で寡婦控除を利用できる場合は寡婦控除の申告をしましょう。

※寡婦控除を受けると、税金が安くなるメリットを受けられます。配偶者と離婚または死別した方は必ず受けましょう。

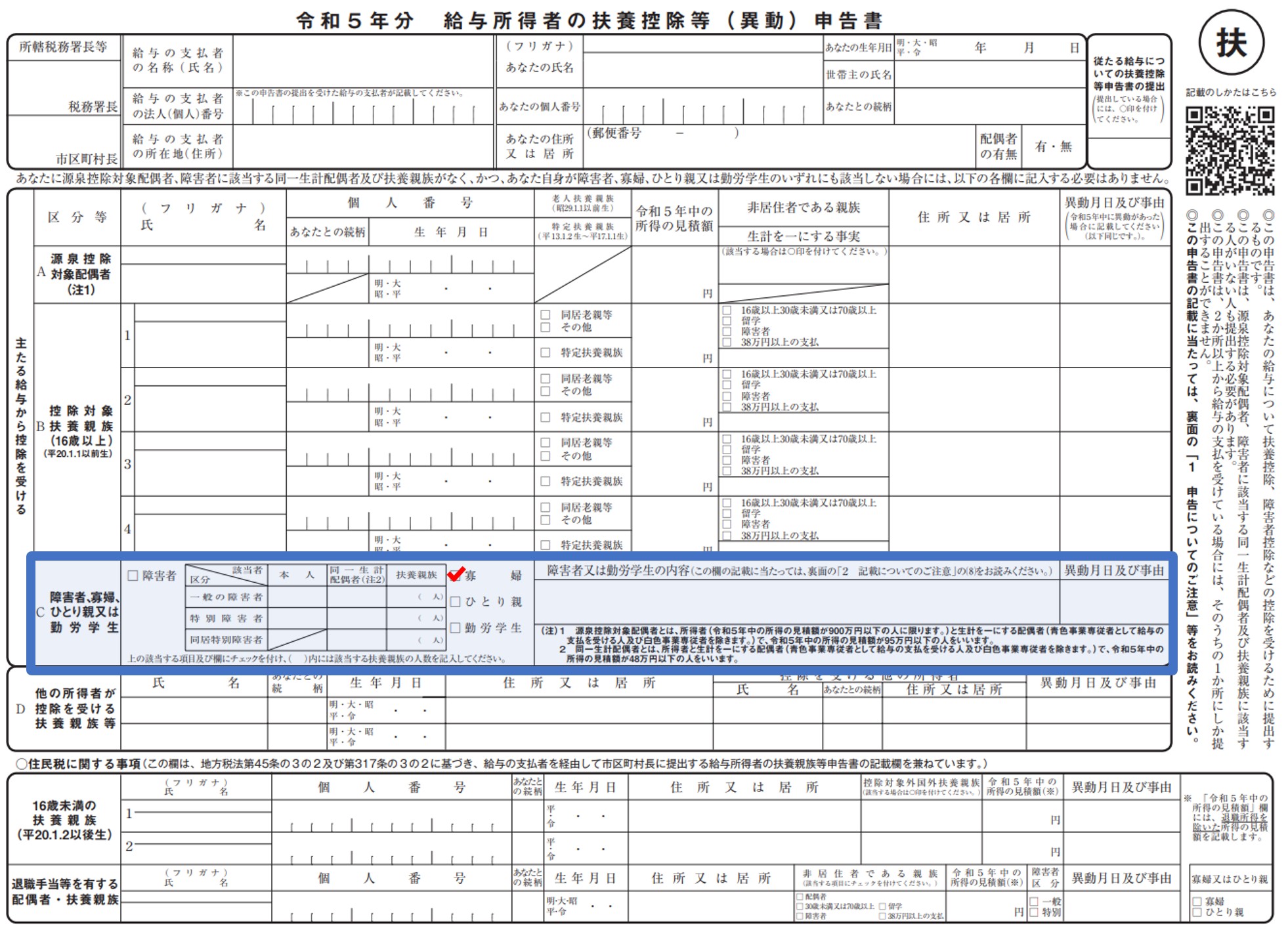

勤務先から年末調整の用紙を渡されたら、下記のページを参考にして寡婦控除の申請をしましょう。記入する内容は難しくないので安心してください。

寡婦控除の申請方法については寡婦控除の申請(年末調整の記入例)を参照。

年末調整の書き方については2024年末調整の書き方見本・記入例を参照。

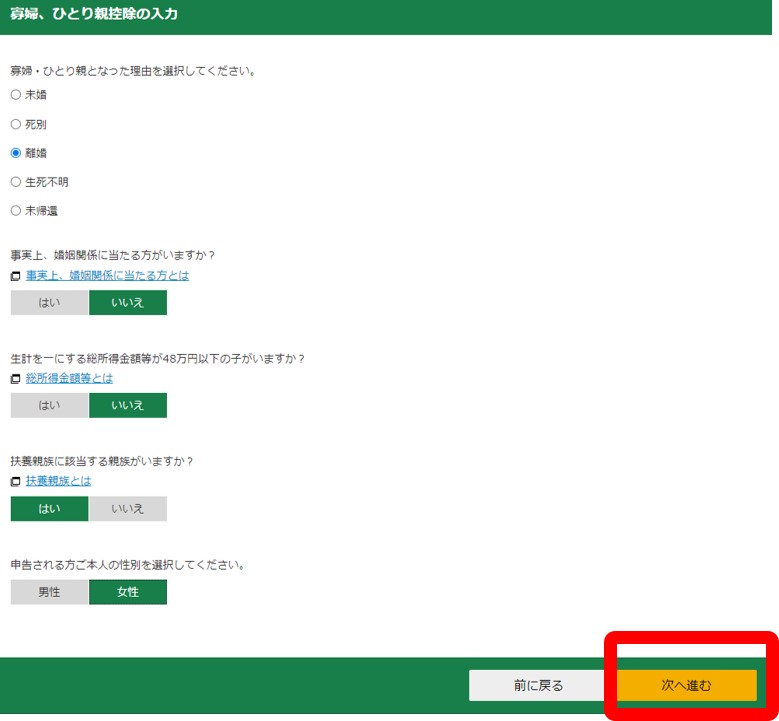

確定申告の場合は以下のとおりです。今はネットで確定申告書を作成できます。手順にしたがって進めていけば簡単に作成できます。

記入例は下記のとおりです。

確定申告のやりかたは?

確定申告書の作成については下記の記事でパターン別(会社員の場合など)にまとめています。申告書を作るのが不安な方は手順を見ながらサッと作ってみましょう。

確定申告のやり方まとめ(給料や雑所得などのパターン別)

では、会社から給料をもらっている方が寡婦控除を利用したときの税金がどれくらいになるかシミュレーションしてみましょう。条件は以下のとおりです。

※寡婦控除の控除額は27万円です。

この条件で所得税はいくらになる?

たとえば1年間の収入が給与収入のみで300万円、所得控除が106万円(

①まずは給与所得の計算

上記の条件のとき、給与所得は、

となります。給与所得のほかに所得がないので、これが総所得金額となります。

②次に課税所得を計算

総所得金額は計算できたので(202万円)、次に課税所得を算出します。課税所得は、

となります。

最初に決めた条件から、所得控除は106万円(

となります。

③所得税を計算

課税所得がわかったので所得税を計算します。所得税は

となります。課税所得195万円以下は税率が5%なので、所得税は、

となります。

もし寡婦控除を利用しなければ?

寡婦控除を申請しなければ、そのぶん課税所得が27万円増えるので、

となり、控除を申請したときと比べて税金の負担が重くなってしまいます。このように、控除してくれるおかげで税金が安くなっていることがわかります。

※寡婦控除を適用した税金額はこちらのシミュレーションで計算できます。

寡婦控除が適用できるひとは控除の申請を忘れないようにしましょう。記入する内容は難しくないので安心してください。

ひとり親控除とは?わかりやすく解説。

離婚して扶養を外れると妻と夫の税金はどうなる?

しらべたい内容を探す

しらべたい内容を探す