雑所得とは?計算方法などわかりやすく解説。年金や広告収入も?

▶雑所得にはどんな収入があてはまるの?

雑所得に区分される収入には老齢年金や副業収入などがあてはまる。

※くわしくは下記で説明しています。

▶雑所得があっても税金がかからない金額はいくら?

雑所得があっても合計所得が45万以下なら税金は0円になる(市区町村によっては42万や38万を超えると住民税がかかります)。

※くわしくは下記で説明しています。

▶給与所得のほかに副業で雑所得があると税金は増える?

会社員やアルバイトをしている方で給与のほかに雑所得がある場合、それぞれの所得を合算して計算するので、税金が上乗せされる。

※くわしい計算方法は下記で説明しています。

※上乗せされる税金については下記で説明しています。

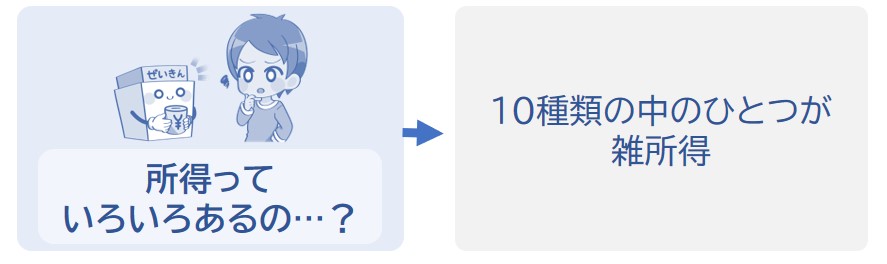

雑所得とは、ほかの9種類の所得(給与所得や事業所得など)にあてはまらない所得のことをいいます。

※参照:国税庁雑所得。

たとえば主婦やサラリーマンなどが副業をして稼いだ収入は雑所得に含まれます。

※副業収入から必要経費を引いた金額が雑所得になります。

雑所得に給料などの賃金は含まれません。雑所得と給与所得をごちゃごちゃにしないように気をつけましょう。給与所得※とは、会社員やアルバイトなどが勤務先から支給される「給料やボーナスなど」についての所得のことをいいます。

※給料(給与収入)から給与所得控除を差し引いた金額が給与所得になります。

所得は以下のように10種類に分けられています。雑所得は9種類の所得のどれにもあてはまらない所得です。雑所得がほかの所得とどう違うか知りたい方はチェックしておきましょう。

| 所得の種類 | 内容 |

|---|---|

| 利子所得 | 国債、預貯金などの利子所得 |

| 配当所得 | 株式、出資の配当などの所得 |

| 不動産所得 | 土地、建物などの不動産を貸している場合の所得 |

| 事業所得 | 商工業、農業など事業をしている場合の所得 |

| 給与所得 | 給料、賃金、賞与などの所得 |

| 退職所得 | 退職手当、一時恩給などの所得 |

| 山林所得 | 山林の立木などを売った場合の所得 |

| 譲渡所得 | 土地、建物、絵画、ゴルフ会員権などを売った場合の所得 |

| 一時所得 | クイズの賞金、競馬の払戻金、生命保険契約の一時金などの一時的な所得 |

| 雑所得 | 上記9つの所得に当てはまらない所得 ※老後の年金や仮想通貨、副業などの収入は「雑所得になる収入」になります。くわしくは下記で説明しています。 ※ただし、その収入が事業による収入なら事業所得として申告することが出来ます。 |

※参照:国税庁所得の区分のあらまし

では次に、どんな収入が雑所得になるのかについて下記で説明していきます。なんでも雑所得になるわけではありません。

ほかの9種類の所得に分類されない収入から経費等を引いた金額が雑所得にあてはまります。

※ほかの9種類の所得については上記表の10種類の所得を参照。

雑所得に分類される収入の一例は下記のとおりです。

※くわしい計算式は下記で説明しています。

| 公的年金等の収入 | 老後にもらう年金 (公的年金等) ※公的年金控除が適用されない個人年金などは除く。 |

|---|---|

| 副業収入 ※業務に係るもの |

UberEats(ウーバーイーツ) ※シェアリングエコノミーに係る所得など。 YouTubeの広告収入 アフィリエイト収入 ブログの広告収入(アドセンス等) イラスト収入 ハンドメイド収入 DIY作品の販売収入 シルバー人材センターの配分金 など ※参照:国税庁確定申告の手引きpdf |

| 上記以外の収入 | 私的年金※ ※公的年金控除が適用されない個人年金など。 仮想通貨の利益 ※事業である場合を除く。 など |

※ただし、上記が事業として認められる場合は事業所得になります。

※雑所得の計算方法は下記で説明していきます。

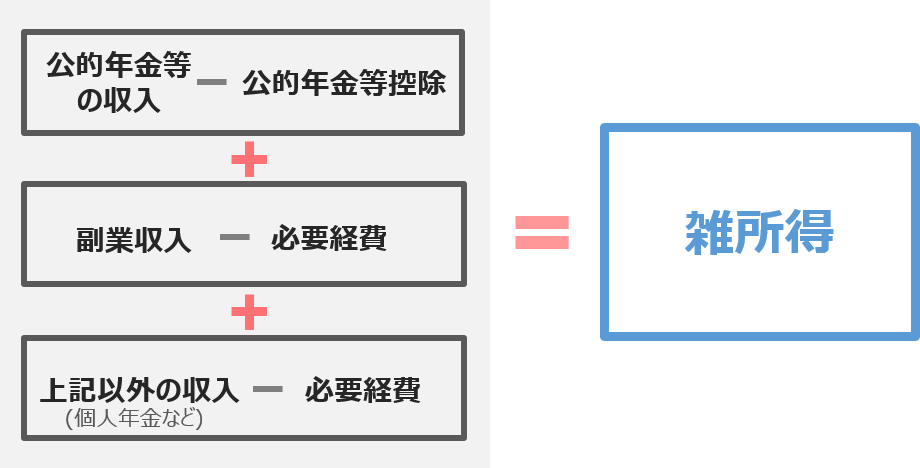

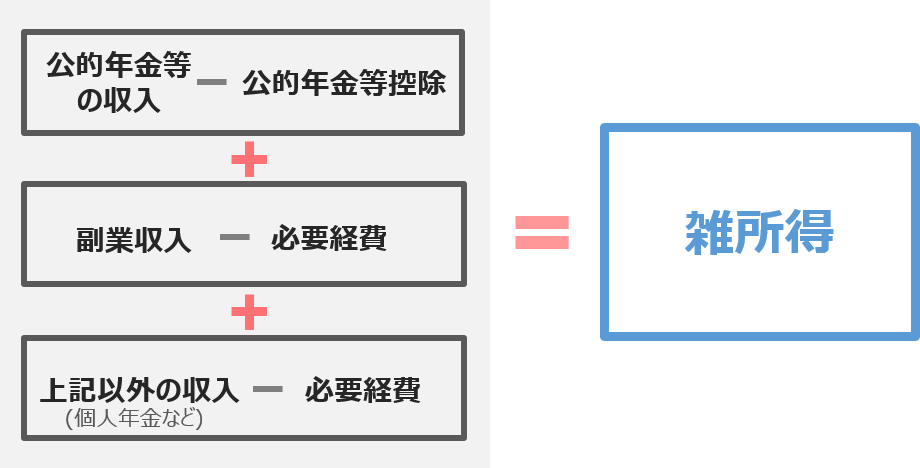

ほかの9種類の所得に分類されない収入から経費を引いた金額が雑所得になります。

※ほかの9種類の所得については上記表の10種類の所得を参照。

たとえば、あなたに副業収入がある場合、その収入から経費を引いた金額が雑所得になります。

※老齢年金(公的年金等)の収入がある場合は、収入から公的年金等控除を差し引いた金額が雑所得に加わります。

※雑所得になる収入については上記で説明しています。

※公的年金等控除とは年金所得者のための控除。

※公的年金等とは国民年金や厚生年金などのことをいいます(iDeCo等も含みます)。

※厳密には下記の①~③の合計額が雑所得になります。

①公的年金等-公的年金等控除、②業務に係るもの-必要経費、③1,2以外の金額-必要経費

※業務に係るものとは、副業に係る収入のうち営利を目的とした継続的なもの。

※参照:国税庁雑所得

必要経費とは?

必要経費とは、収入を得るために必要な費用のこと。つまり、雑所得を稼ぐために使ったお金のことです。たとえば、ウーバーイーツで稼ぐために配達用のバッグを購入したとき、バッグの費用は経費になります。

※雑所得で生じた損失は他の所得の金額と合算して損益通算することはできません。

たとえば仮想通貨の取引で得た収入が200万円であり、雑所得になる収入がそれ以外に無い場合。

上記の条件のとき、雑所得は

※計算をわかりやすくするため必要経費は0円とします。

となります。

※税金の計算方法は下記で説明しています。

年金収入がある場合は、年金収入から公的年金等控除を差し引いた金額が雑所得に加わります。年金についての雑所得の計算は公的年金等控除とは?で説明しています。

雑所得だからといって税金がかからないわけではありません。

ただし、下記のように所得が少なければ税金は0円になります。

▶所得税の場合

雑所得を含む合計所得が1年間で95万円以下なら所得税は0円になります。

※基礎控除で課税所得が0円になるため。くわしくは下記の記事を参照。

なぜ所得が95万円以下だと所得税は0円になる?

※2024年までは所得48万以下まで所得税が0円でした。

※2025年の収入については基礎控除額が最大95万円に引き上げされるので、2025年は雑所得95万以下であれば所得税が0円になります。

▶住民税の場合

雑所得を含む合計所得が1年間で45万円以下なら住民税は0円になります。

※住んでいる地域によっては42万円または38万円を超えると住民税がかかります。くわしくは下記の記事を参照。

住民税がかからない?住民税が0円になるとき

1年間の雑所得がたくさんある場合、年収ごとに税額や手取りがどれくらいになるかザッと把握しておくことをおすすめします。たくさん稼いだときに、まとまったお金を準備しておかないと税金や保険料が支払えなくなるので注意しましょう。

※雑所得の税率については雑所得の税率を参照

ちなみに、雑所得100万~400万のとき約63万~285万が手取りになります。

※金額は個人事業主シミュレーション(雑所得のみ)で計算

くわしくは下記の記事を参照。

雑所得10~1,000万円で税金はいくら?【収入別シミュレーション】

親や配偶者などに扶養されている場合、雑所得がたくさんあれば扶養の対象から外れてしまいます。

たとえば親に扶養されている方は、雑所得が58万円を超えると扶養親族の対象から外れます。そうなれば親の税金が約5万円~17万円上がってしまいます。

※2025年の収入については2025年の税制が適用されます(扶養親族の所得要件が48万円から58万円に引き上げられました)。

また、さらに収入が130万円以上になれば社会保険の扶養からも外れる場合があります。

くわしくは下記の記事で説明しているので、専業主婦の方や親に扶養されている方はチェックしておきましょう。

では次に、副業で雑所得があるときの税金を計算して説明していきます。会社員が副業をしている場合としてシミュレーションしています。

会社員(サラリーマンなど)が副業で利益があったとき、税金がいくらになるかシミュレーションしてみましょう。条件は以下のとおりです。

この条件で所得税はいくらになる?

たとえば給与収入が400万円、副業収入が500万円のとき。

※雑所得を含めた税金がどれくらいになるかは税金保険料シミュレーションで計算できます。

①まず給与所得の計算

まず、給与所得を算出します。

なので、給与所得は、

となります。

②雑所得の計算

次に、雑所得を算出します。副業をしているので、

となります。したがって、雑所得は、

計算をわかりやすくするため必要経費は0円とします。

となります。

③2つの所得を合計

次にここまでの所得を合計します。総所得金額は、

となります。

④課税所得を算出

総所得金額がわかったので(776万円)、次に課税所得を算出します。

なので、所得控除を118万円とすると、

となります。

⑤所得税を算出

課税所得がわかったので、次に所得税を計算します。所得税は

となります。課税所得695万円以下は税率が20%(控除額427,500円)なので、所得税は、

※控除額427,500円は所得税率にともなって引かれる金額です。

※厳密には復興特別所得税として、基準所得税額×2.1%の金額が上乗せされます。

※所得税率については所得税の税率を参照。

となります。

⑥住民税を算出

さらに、ここに住民税が加算されます。住民税は、

となります。

※厳密には住民税は前年の所得について計算されるので、その年に得た所得については翌年の住民税に反映されます。

※また、住民税では所得控除額が少なくなるため課税所得金額が若干変わります。

⑦最後に税金を合計

所得税と住民税がわかったので、税金を合計すると以下のようになります。

※上記は大まかな金額です。

※雑所得を含めた税金がどれくらいになるかは税金保険料シミュレーションで計算できます。

※雑所得だけの場合は個人事業主シミュレーション(雑所得のみ)で計算できます。

したがって、1年間の給料が400万円のサラリーマンが副業で500万円稼いだときにかかる税金は約156万円となります。

副業で雑所得があれば「給与所得と合算」して計算するので、税金が上乗せされます。YouTubeやウーバーイーツなどで50万円や100万円を稼いでいる場合でも税金が上乗せされます。

※ちなみに、副業で雑所得が20万以上あるときは税金が約3万~6万円くらい上乗せされることが多いです。

税金がいくら上乗せされるのかくわしくは下記の記事で説明しているので、気になる方はチェックしておきましょう。

※勤務先の社会保険料については給料の多さで決定するため、保険料が増額することはないので安心してください。

副業すると税金はいくら増える?年収別シミュレーション

雑所得があるひとは確定申告が必要なの?

雑所得の税率は?雑所得だからといって50%になるわけじゃない?

しらべたい内容を探す

しらべたい内容を探す