ひとり親控除とは?わかりやすく解説。ひとり親の3つの条件は?

▶ひとり親控除で税金はいくら戻ってくる?

ひとり親控除を利用すると約5万円~8万円安くなる場合が多い。ひとり親控除の控除額は35万円だが、税金が35万安くなるわけではない。

※くわしくは下記で説明しています。年収ごとにシミュレーションしています。

▶ひとり親控除は年収いくらまで適用される?

ひとり親控除は合計所得が500万以下(給与だけなら年収約670万円以下)で、所得58万以下の子供がいるひとに適用される。ひとり親にあてはまればひとり親控除が利用できる。

※所得58万以下とは子供の収入で123万以下のこと。

※高所得者や事実婚をしている人はひとり親の対象から外れます。子供が何歳まで対象になるか等くわしくは下記で説明しています。

▶ひとり親控除は子供の収入があると使えない?

子供にアルバイト収入などがあってもいいが、子供の給料が123万を超えるとひとり親じゃなくなる場合がある。ひとり親じゃなくなればひとり親控除は利用できない。

※2024年は103万がボーダーラインでした。くわしくは下記で説明しています。

ひとり親控除とは、条件にあてはまったひとり親の家庭の税金の負担を軽くしてくれる制度です。

※今まで寡婦控除にはひとり親も含まれていましたが、2020年の税制から「ひとり親控除」として別に新設されました。くわしくはこちらのお知らせを参照。

ひとり親とは、妻または夫と離婚または死別し、ひとり親となった方をいいます。

※事実婚は対象外になります。離婚して子供がいたとしても、事実上婚姻関係と同様の事情にある人がいる場合はひとり親控除の対象外となります。

※参照:国税庁ひとり親控除

ひとり親控除の控除額は35万円※です(住民税については30万)。ひとり親控除を受けたときに安くなる税金額は下記にまとめています。

※税金が35万円安くなるわけではありません。所得から35万円が控除されて課税所得が35万円減るので、課税所得が減ったぶん税金が安くなるというしくみです。

※たとえば課税所得100万 × 税率10%だと→税金は10万になりますが、ひとり親控除で所得から35万が控除されれば→(課税所得100万 – 35万)× 税率10%→税金は6.5万になるので安くなるというしくみです。

年収にもよりますが、ひとり親控除を利用すると税金の負担は約5~8万円ほど軽くなる方が多いと思います。

※これからひとり親控除を適用する方は約5~8万円の税金が安くなることになります。

下記でひとり親控除を利用したときの金額を年収別にシミュレーションしています。

ひとり親控除を利用する方はいくら戻るのかチェックしておきましょう。

※住民税は翌年の金額に反映されます(住民税は前年の所得で決定するため)。

たとえば、40歳以下主婦・社会保険加入・子ども1人という条件の方がひとり親控除を利用したとき。

※ひとり親だからといって勤務先の社会保険料が安くなることはありません。

| ひとり親控除を利用するひとの年収 | 減額される税金 |

|---|---|

| 年収250~400万円のとき | ●所得税は17,500円安くなります。 ●住民税は30,000円(固定)安くなります。 |

| 年収500~600万円のとき | ●所得税は35,000円安くなります。 ●住民税は30,000円(固定)安くなります。 |

年収670万円のとき | ●所得税は約53,000円安くなります。 ●住民税は30,000円(固定)安くなります。 |

税金等は下記で計算しています。ひとり親控除を利用したときの手取りや社会保険料も計算したい方はシミュレーションしてみましょう。

年収約670万円超えでひとり親控除の対象外?

ひとり親控除を利用するには合計所得が500万円以下でなければいけません。年収約670万円(つまり、収入が給与だけの場合、給与所得500万円)を超えてしまうと、ひとり親控除を利用できなくなります。

※くわしい条件は下記で説明しています。

では次に、ひとり親に該当する3つの条件について下記で説明していきます。条件を満たさないとひとり親控除は利用できません。

ひとり親とは、以下のすべての要件にあてはまる方をいいます。「寡婦」と違いますので気をつけましょう。

※「寡夫」や「特別の寡婦」はまとめて「ひとり親」として分類されました。

シングルマザーなどの母子家庭や父子家庭の方はひとり親に該当するための条件は下記のとおりです。

「ひとり親」にあてはまる方はひとり親控除を利用することができます。

※子供がアルバイトをしている場合は下記の所得に気をつけましょう。

下記の条件❶~❸にあてはまる方は「ひとり親」になります。

※出典:国税庁ひとり親控除

※生計を一にするについては生計を一にするとは?を参照。

※2025年の税制からは総所得金額等58万円以下まで対象になりました(2024年は48万)。

ひとり親となる条件に子供の年齢は関係ありません。「何歳まで」という指定はありません。

未成年じゃないとひとり親控除が適用されない等のことはないので安心してください。

※子供が就職してお金をたくさん稼ぐようになれば、子供の収入が増えることで総所得金額等が58万円を超えるので、ひとり親控除の対象から外れます。

妻と死別した夫の場合は「総所得金額等が58万円以下の子供がいる」かつ「合計所得金額が500万円以下である」ときにひとり親控除を利用することができます。

ちなみに、生計を一にする子供の年齢に制限はありません。

※あなたの子供の収入がアルバイトの給料のみだとすると、年収123万円以下なら総所得金額等が58万円以下になります。

※あなたの収入が給料のみだとすると、年収約670万円以下なら合計所得が500万円以下になります。

たとえば夫と離婚した妻の場合は?

夫と離婚した妻の場合は「総所得金額等が58万円以下の子供がいる」かつ「合計所得金額が500万円以下である」ときにひとり親控除を利用することができます。

ちなみに、生計を一にする子供の年齢に制限はありません。

※あなたの子供の収入がアルバイトの給料のみだとすると、年収123万円以下なら総所得金額等が58万円以下になります。

※あなたの収入が給料のみだとすると、年収約670万円以下なら合計所得が500万円以下になります。

では次に、こどもの収入によってひとり親控除は使えなくなるのかについて下記で説明していきます。子供がアルバイトなどをしている場合は気をつけましょう。

あなたがシングルマザーなどであり、あなたに子供がいればひとり親控除を利用することができます。

ただし、子供がアルバイトなどで収入がたくさんある場合、ひとり親控除が使えなくなってしまいます。

例えば、あなたの子供の収入がアルバイトの給与収入のみであり、1年間(1月~12月まで)の収入が123万円のとき、給与所得は58万円となります。

それ以外に所得がないので総所得金額等は58万円となります。

※給与所得控除については給与所得控除とはを参照。

※総所得金額等とは:各種所得の合計額のこと。

※2025年の収入については給与所得控除の最低保証額が10万円引き上げされました。

※2024年は給与収入103万のとき給与所得が48万円でした。

以上のように、58万以下ならひとり親控除の対象になります。ただし、総所得金額等が58万を超えてしまうと対象外になってしまいます。

※2025年の税制からは総所得金額等58万円以下まで対象になりました(2024年は48万以下が対象でした)。

たとえば子供が2人いて、総所得金額等58万円を超えたのが1人だけなら、あなたはひとり親控除を利用することができます。ただし、子供2人ともが総所得金額等58万円を超えてしまうとひとり親になる条件②を満たさないので、あなたはひとり親控除の対象外になります。

子供がバイトをして123万を超えたとき、親の税金は増えてしまいます。

※扶養控除の対象外になるため(2024年は103万がボーダーラインでした)。

さらに、子供が1人なら子供の収入が123万を超えてしまうと「ひとり親」の対象でもなくなります。

※子供が2人以上いる場合は全員が扶養を抜けたとき、「ひとり親」じゃなくなります。

ひとり親控除と扶養控除の両方が使えなくなると、あなたの税金は約10万~20万円増えることが多いでしょう。くわしくは下記の記事で説明しています。

※親の年収250万~670万として計算。

※子供が19歳~22歳であれば子供の収入が123万を超えても特定親族特別控除が利用できます(参照:大学生は150万まで稼いでも扶養を外れない?)。

あなたがひとり親の場合、前年(1月~12月まで)の合計所得が135万円以下の場合、住民税が非課税(0円)になります。

合計所得135万円とは、給料のみで年収約204万円になります。

※ほかに所得がある場合は、それぞれの所得を合計した金額が「合計所得」になります。くわしくは合計所得金額とはを参照。

ただし、合計所得が135万円を超える場合には通常と同じように住民税が課税されます。

※たとえば、給料のみで年収250万円や300万円以上稼いでいる場合は、住民税が非課税にならないことを覚えておきましょう。ただし、子供が複数人いる場合は住民税が非課税になることがあります。

では次に、ひとり親控除を利用したときの所得税の計算過程について下記でシミュレーションして説明していきます。

ひとり親控除の金額は35万円です。ひとり親控除を利用すると、1年間に稼いだ所得から所得控除として35万円差し引いて所得を減らしてくれるので税金が安くなるという仕組みです。

では、会社から給料をもらっている方がひとり親控除を利用したときの税金がどれくらいになるかシミュレーションしてみましょう。条件は以下のとおりです。

この条件で所得税はいくらになる?

たとえば1年間の収入が給与収入のみで300万円、所得控除が154万円の場合。

①まずは給与所得の計算

上記の条件のとき、給与所得は、

となります。給与所得のほかに所得がないので、これが総所得金額となります。

②次に課税所得を計算

総所得金額は計算できたので(202万円)、次に課税所得を算出します。課税所得は、

となります。

最初に決めた条件から、所得控除は154万円(

となります。

③次に所得税を計算

課税所得がわかったので所得税を計算します。所得税は

となります。課税所得195万円以下は税率が5%なので、所得税は、

となります。

もしひとり親控除を利用しなければ?

ひとり親控除を申請しなければ、そのぶん課税所得が35万円増えるので、

となり、控除を申請したときと比べて税金の負担が重くなってしまいます。

このように、控除してくれるおかげで税金が安くなっていることがわかります。ひとり親控除の適用対象となる場合は控除の申請を忘れないようにしましょう。

※ひとり親に該当する条件をしっかり把握しておきましょう。

※申請方法は下記で説明しています。

ひとり親控除を受ける方は扶養控除も利用することが可能です(子供が16歳以上の場合)。

※参照:国税庁ひとり親控除

条件に当てはまっていれば扶養控除とひとり親控除は併用(両方利用)できるので安心してください。

ただし、子供が16歳未満なら扶養控除は利用できないので注意しましょう。

※ひとり親控除は子供の年齢が16歳未満でも利用可。

また、あなたの合計所得金額が500万円を超えていれば、ひとり親控除の対象外となるので注意しましょう。

※ちなみにあなたの年収にもよりますが、扶養控除を利用すると約5万円~17万円安くなります。

では次に、ひとり親控除の申請方法について下記で説明していきます。難しい手続きは何もないので安心してください。

シングルマザーなどの方はひとり親控除を適用すると税金が安くなるので必ず利用しましょう。

ただし、ひとり親控除を適用するには年末調整でひとり親控除の申請をしなければなりません。

以下のページで年末調整の書き方とひとり親控除の申請方法を説明しています。ひとり親控除を利用する方はぜひ参考にしてみてください。

※年末調整を忘れた方でも、確定申告で申請すればひとり親控除が適用されます。確定申告については下記で説明しています。

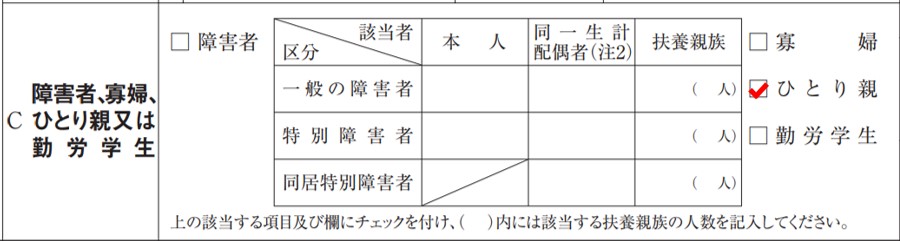

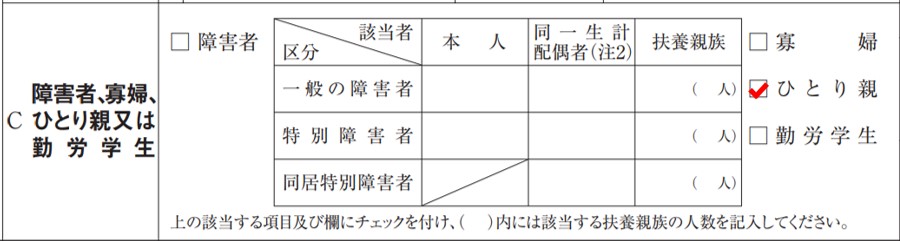

下記は年末調整での記入例です。チェックを入れるだけなので申請は簡単です。

ひとり親控除の申請方法については、ひとり親控除の申請(年末調整の記入例)を参照。

年末調整の書き方については、年末調整の書き方見本・記入例を参照。

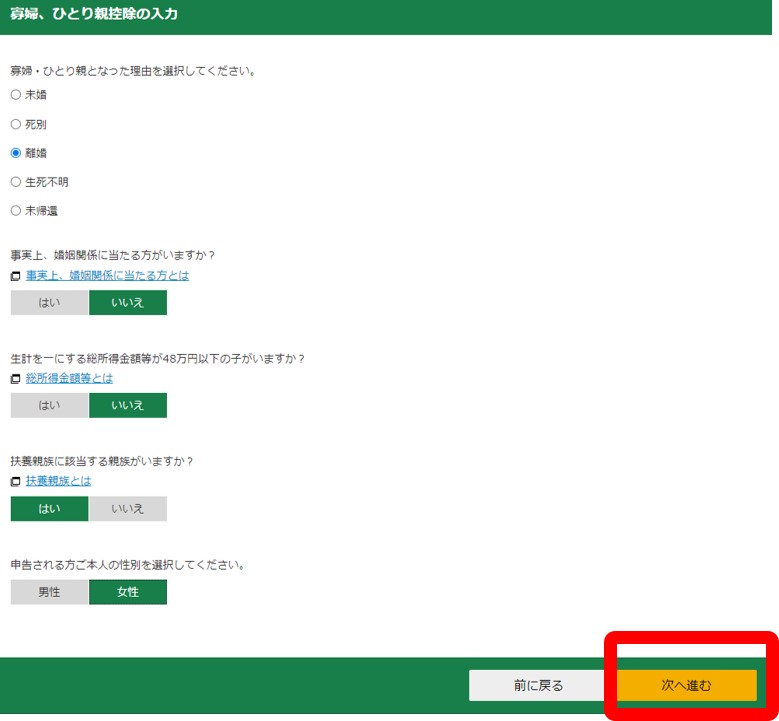

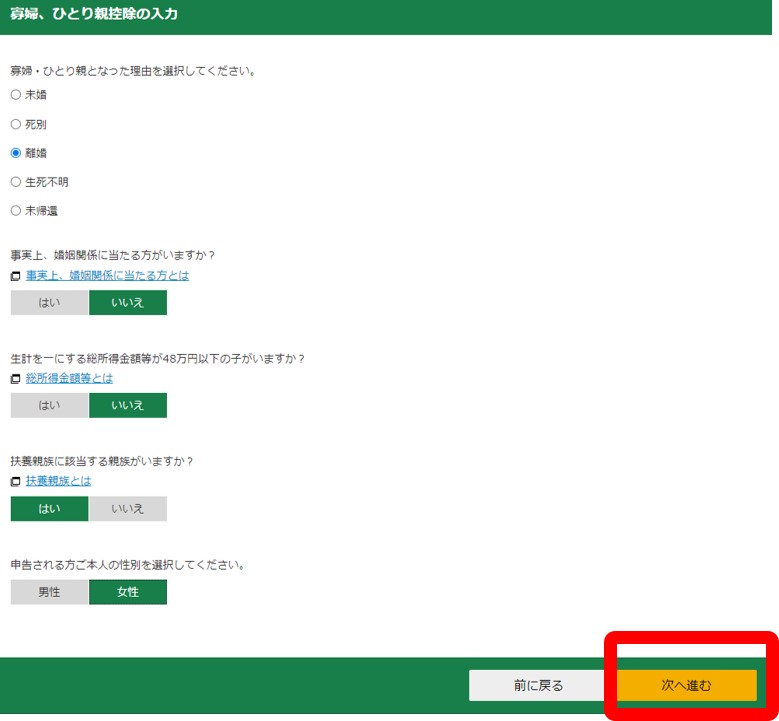

確定申告で申請するときは申告書作成の際に「ひとり親控除の項目」に記入すれば申請することができます。

※下記は確定申告のひとり親控除の入力ページの例です。

※年末調整で申請を忘れたひとも、確定申告で申請すればひとり親控除が適用されます。

確定申告のやりかたは下記の記事で説明しています。今はネットでかんたんに確定申告書を作成することができます。作成した申告書を税務署に提出すると申告完了となります。

確定申告のながれ

STEP➊マイナンバーカードなど必要なものを用意する

↓

STEP➋確定申告書を作成する

※2025年分の確定申告期間は2026年2月16日~3月16日(1月から提出も可能)。

↓

STEP➌確定申告書を提出する(提出後、税金を支払う または還付される)

※税金が0円の場合もあります。

ひとり親控除を利用すると約5万円~8万円安くなる場合が多い。

※くわしくは上記で説明しています。

▶ひとり親になる条件は?

ひとり親にあてはまるには所得などの条件がある。高所得者や事実婚をしている人はひとり親の対象から外れる。

※子供が何歳まで対象になるか等くわしくは上記で説明しています。

▶子供に収入があるとダメ?

子供にアルバイト収入などがあってもいいが、子供の給料が123万を超えるとひとり親じゃなくなる場合がある。

※くわしくは上記で説明しています。

▶ひとり親だと住民税が0円になる?

ひとり親だと住民税が0円になるボーダーラインが広がる。

※くわしくは上記で説明しています。

子供の総所得金額が58万円を超えていたり、事実婚をしている場合はひとり親控除の対象外になってしまうことを覚えておきましょう。

※ひとり親になる条件は上記で説明しています。

ひとり親にあてはまる方は控除の申請を忘れないようにしましょう。ひとり親控除で安くなる税金額については上記で説明しています。

母子家庭の子供はいくらまでバイトOK?扶養を外れると?

離婚して扶養を外れると妻と夫の税金はどうなる?

しらべたい内容を探す

しらべたい内容を探す