老齢年金のほかに雑所得があっても税金は0円になる?増える?

▶雑所得があると税金かかるの?

年金収入のほかに雑所得があっても所得の合計が少なければ税金は0円になる。たとえば所得が95万円以下なら所得税は0円。

※くわしくは下記で説明しています。

▶確定申告をする必要はある?

老齢年金以外の雑所得が20万以下であれば確定申告は必要ない。ただし、住民税の申告が必要になるので注意。

※くわしくは下記で説明しています。

▶年金以外の雑所得があると税金はいくら増える?

雑所得が20万円であれば税金は1年間で約3万円上乗せされる。

※老齢年金収入が180万~300万の場合。くわしくは下記で説明しています。

▶保険料も増える?

たとえば国民健康保険に加入していれば、雑所得が加わることで保険料が増えることがある。

※くわしくは下記で説明しています。

老齢年金のほかに雑所得が加われば所得税や住民税が増えますが、金額によっては税金がかからないことがあります。

かんたんに説明すると、1年間の雑所得が45万円を超えると住民税がかかります。そして、95万円を超えると所得税がかかります。

※所得が雑所得だけの場合。

※お住まいの地域によっては45万円以下でも住民税が課税されるときがあります。

▶所得税はいくらから引かれる?

1年間の雑所得※が95万円を超えると所得税がかかることになります。

※老齢年金の雑所得とそれ以外の雑所得の合計額です。

※なぜ95万円なのかについては下記の計算過程を参照。

▶住民税はいくらから引かれる?

1年間の雑所得※が45万円を超えると住民税がかかることになります。

※老齢年金の雑所得とそれ以外の雑所得の合計額です。

※なぜ45万円なのかについては下記の計算過程を参照。また、扶養する親族がいる場合には住民税が課税される所得金額が異なります。

※住んでいる地域によっては45万円以下でも課税されるときがあります(下記の計算過程で解説)。

たとえばあなたが65歳以上で1年間(1月~12月まで)の老齢年金収入が128万円のとき、老齢年金についての所得は以下のようになります。

※ここで説明する「老齢年金」とは公的年金等のこと。

※公的年金等とは国民年金や厚生年金などのこと。

※控除については公的年金等控除とは?を参照。

※65歳未満の場合、公的年金等控除の金額が変わります。

※公的年金等控除はこちらのシミュレーションで計算できます。

※参照:国税庁公的年金等の課税関係

次に老齢年金以外の雑所得を計算

たとえば雑所得になる収入が1年間(1月~12月まで)で77万のとき、雑所得は以下のようになります。

※計算をわかりやすくするために経費は0円としています。

それぞれの所得を合計(総所得金額を計算)

あなたの所得が上記2つの所得のほかに無いとすると、あなたの総所得金額は95万円となります。

次に所得税を計算

総所得金額がわかったので所得税を計算します。所得税の計算式は以下のようになります。

ここで、所得控除が95万円とすると、所得税は以下のようになります。

このように、所得の合計が95万以下であれば所得税は0円になります。

※社会保険料などを支払っており、所得控除額がもっと多ければ所得が95万円以上でも所得税はかかりません(言い換えると、所得から所得控除を引いた金額が0円なら所得税はかからないということ)。ただし、住民税については所得控除があっても0円になりません。くわしくは次の項目で説明しています。

住民税については、去年の合計所得が45万以下であれば0円になります。

たとえば年金についての所得(雑所得)が25万円で、それ以外の雑所得が20万円のとき、合計所得は以下のようになります。

合計所得が45万円以下なので、住民税は0円になります。

合計所得が45万を超えると課税され始めます。

合計所得金額とは:給与や事業所得など各種所得の合計金額。

※お住まいの地域によっては金額が異なる場合があります。たとえば札幌市なら、41.5万円以下でなければ住民税が0円になりません。合計所得が41.5万を超えると課税されてしまいます。

市区町村によって0円になる条件が違う?

▶寡婦・ひとり親・障害をもつ場合は?

障害者、寡婦またはひとり親は、前年の合計所得が135万円以下であれば住民税が0円になります。

▶家族を扶養していると?

家族を扶養している場合、合計所得が45万を超えても住民税が0円になる場合があります。くわしくは下記の記事で解説しているので気になる方はチェックしておきましょう。

住民税がかからない?いくらからかかる?住民税が0円になるとき

老齢年金のほかに雑所得があるとき、税金の計算がすこしだけ複雑になります。

※といっても計算方法は難しくないので安心してください。

雑所得があるときの税金をどうやって計算するのかチェックしておきましょう。

※年金以外に雑所得が加われば所得税や住民税が増えることになるので、心の準備をしておきましょう。

まず老齢年金についての所得を計算

たとえばあなたが65歳以上で1年間(1月~12月まで)の老齢年金収入が200万円のとき、老齢年金についての所得は以下のようになります。

※ここで説明する「老齢年金」とは公的年金等のこと。

※公的年金等とは国民年金や厚生年金などのこと。

※控除については公的年金等控除とは?を参照。

※65歳未満の場合、公的年金等控除の金額が変わります。

※公的年金等控除はこちらのシミュレーションで計算できます。

※参照:国税庁公的年金等の課税関係

次に老齢年金以外の雑所得を計算

たとえば雑所得になる収入が1年間(1月~12月まで)で30万のとき、雑所得は以下のようになります。

※計算をわかりやすくするために経費は0円としています。

それぞれの所得を合計(総所得金額を計算)

あなたの所得が上記2つの所得のほかに無いとすると、あなたの総所得金額は120万円となります。

次に所得税を計算

総所得金額がわかったので所得税を計算します。所得税の計算式は以下のようになります。

ここで、所得控除が95万円とすると、所得税は以下のようになります。

※厳密には、復興特別所得税として「所得税×2.1%」の金額が加算されます。

※税率については所得税率ってなに?を参照。

※所得税については所得税とは?を参照。

※ここでは所得控除についてはすべてのひとに適用される基礎控除95万円のみとしています。

※2025年の年間収入(1月~12月まで)については2025年の税制が適用されます(基礎控除が48万円から最大95万円に引き上げ)。

次に住民税を計算

住民税の計算式は以下のようになります。

※厳密にはさらに調整控除を引いた金額になります。

※住民税については住民税とは?を参照。

※住民税の税率は10%で固定、均等割は5,000円です。

※ここでは所得控除についてはすべてのひとに適用される基礎控除のみとしています。

※住民税においては基礎控除額が43万円になります。くわしくは所得控除の種類を参照。

※年金についての税金は年金税金シミュレーションで計算できます。

老齢年金のほか雑所得があるとき税金がいくら増えるのか下記でシミュレーションしてまとめました。

老齢年金(公的年金等)に加えて、雑所得があれば税金も上乗せされることを覚えておきましょう。

※ただし、金額が少なければ税金は0円になります(上記を参照)。

※公的年金を年間180万や200万以上もらっている方は下記をチェックしておきましょう。

| 年金収入180万円のとき | あなたにかかる税金は 29,500円です。 ※所得税と住民税の合計。 ※65才未満だと税金は73,300円 |

|---|---|

| 年金収入200万円のとき | あなたにかかる税金は 49,500円です。 ※所得税と住民税の合計。 ※65才未満だと税金は96,000円 |

| 年金収入250万円のとき | あなたにかかる税金は 126,000円です。 ※所得税と住民税の合計。 ※65才未満だと税金は156,200円 |

| 年金収入300万円のとき | あなたにかかる税金は 211,500円です。 ※所得税と住民税の合計。 ※65才未満だと税金は212,800円 |

※金額はおおよそです。

※支払った社会保険料は0円・収入は公的年金等のみとしています。

※参照:国税庁公的年金等の課税関係

※金額はおおよそです。支払った社会保険料は0円としています。

| 雑所得 | 上乗せされる税金 |

|---|---|

| 雑所得5万円のとき | あなたに上乗せされる税金は 年間約8,000円です。 ※所得税約3,000円、住民税が約5,000円。 |

| 雑所得10万円のとき | あなたに上乗せされる税金は 年間約15,000円です。 ※所得税約5,000円、住民税が約10,000円。 |

| 雑所得15万円のとき | あなたに上乗せされる税金は 年間約22,500円です。 ※所得税約7,500円、住民税が約15,000円。 |

| 雑所得20万円のとき | あなたに上乗せされる税金は 年間約30,000円です。 ※所得税約10,000円、住民税が約20,000円。 |

|---|---|

| 雑所得25万円のとき | あなたに上乗せされる税金は 年間約37,500円です。 ※所得税約12,500円、住民税が約25,000円。 |

| 雑所得30万円のとき | あなたに上乗せされる税金は 年間約45,000円です。 ※所得税約15,000円、住民税が約30,000円。 |

| 雑所得40万円のとき | あなたに上乗せされる税金は 年間約60,000円です。 ※所得税約20,000円、住民税が約40,000円。 |

※金額はおおよそです。65歳未満、支払った社会保険料は0円としています。

※上記金額は年金税金シミュレーションで計算。

老齢年金のほか雑所得があるとき国民健康保険料がいくら増えるのか下記でシミュレーションしてまとめました。

老齢年金(公的年金等)に加えて、雑所得があれば保険料も上乗せされることを覚えておきましょう。

| 年金収入180万円のとき | 国民健康保険料は 1年間で約96,500円です。 ※減額された場合、年間約64,000円 ※65才未満は約17.1万円 |

|---|---|

| 年金収入200万円のとき | 国民健康保険料は 1年間で約120,000円です。 ※減額された場合、年間約106,000円 ※65才未満は約19.2万円 |

| 年金収入250万円のとき | 国民健康保険料は 1年間で約177,000円です。 ※65才未満は約24.4万円 |

| 年金収入300万円のとき | 国民健康保険料は 1年間で約234,000円です。 ※65才未満は約29.6万円 |

※市区町村によって保険料は異なります。

※加入者1人で計算。

※収入は公的年金等のみとしています。

※金額は国民健康保険料シミュレーションで計算。

※金額はおおよそです。

| 雑所得 | 上乗せされる国民健康保険料 |

|---|---|

| 雑所得5万円のとき | あなたに上乗せされる保険料は 年間約6,000円です。 ※65才未満は約6,000円 |

| 雑所得10万円のとき | あなたに上乗せされる保険料は 年間約12,000円です。 ※65才未満は約14,000円 |

| 雑所得15万円のとき | あなたに上乗せされる保険料は 年間約17,000円です。 ※65才未満は約21,000円 |

| 雑所得20万円のとき | あなたに上乗せされる保険料は 年間約23,000円です。 ※65才未満は約28,000円 |

|---|---|

| 雑所得25万円のとき | あなたに上乗せされる保険料は 年間約29,000円です。 ※65才未満は約35,000円> |

| 雑所得30万円のとき | あなたに上乗せされる保険料は 年間約35,000円です。 ※65才未満は約42,000円 |

| 雑所得40万円のとき | あなたに上乗せされる保険料は 年間約46,000円です。 ※65才未満は約56,000円 |

※市区町村によって保険料は異なります。

※加入者1人で計算。

※金額は国民健康保険料シミュレーションで計算。

※国民健康保険は前年1月~12月までの所得をもとに計算されます。

上記表の保険料は1人あたりの保険料です。たとえば65歳以上の夫婦で、夫の老齢年金が1年間(前年1月~12月まで)で200万、妻の老齢年金が180万なら、夫婦の今年1年間の保険料は合計約21.6万円になります(老齢年金以外の雑所得を含まない場合)。

※均等割が2割減額だと約19万円。

※国民健康保険料は世帯単位で計算されて、世帯主にまとめて請求されます。支払いを2人に分けて納付書をもらうことはできません。 別々の口座から引き落とすこともできません。

老齢年金のほかに雑所得があるときの国民健康保険料をシミュレーションしてみましょう。

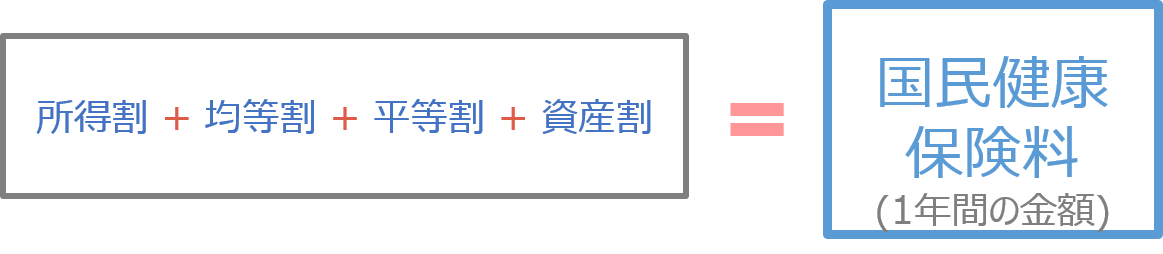

まず、国民健康保険料は以下のように計算されます。

所得割:(前年の所得金額-43万円)×所得割率

均等割:均等割額×加入者数

平等割・資産割についてはこちらを参照。

※1年間の保険料は今年4月から翌年3月までの金額です。したがって、今年1年間(1月~12月まで)に支払った保険料とは異なります(昨年度の保険料の一部も含まれているため)。

たとえばあなたが65歳以上、公的年金収入が1年間(1月~12月まで)で200万、雑所得が1年間(1月~12月まで)で30万だとします。

※所得割率11.49%、均等割額65,600円、加入者数1人、平等割と資産割は0円として計算。

まず公的年金についての所得を計算

たとえばあなたが65歳以上で1年間(1月~12月まで)の公的年金収入が200万円のとき、公的年金についての所得(雑所得)は以下のようになります。

※ここで説明する「公的年金」とは公的年金等のこと。

※公的年金等とは国民年金や厚生年金などのこと。

※控除については公的年金等控除とは?を参照。

※65歳未満の場合、公的年金等控除の金額が変わります。

※公的年金等控除はこちらのシミュレーションで計算できます。

※参照:国税庁公的年金等の課税関係

次に雑所得を計算

たとえば雑所得になる収入が1年間(1月~12月まで)で35万、必要経費が5万のとき、雑所得は以下のようになります。

※計算をわかりやすくするために経費は5万円としています。

それぞれの所得を合計(総所得金額を計算)

あなたの所得が上記2つの所得のほかに無いとすると、あなたの総所得金額は120万円となります。

所得割を計算

総所得金額がわかったので、所得割は以下のようになります。

※43万円は所得割を計算する上で所得から差し引かれる基礎控除の金額。

※所得とは前年(1月~12月まで)の所得のこと。くわしくは所得割を参照。

※所得割率は市区町村によって変わります。

均等割を計算

次に均等割を計算します。加入者数は世帯で一人とすると均等割は以下のようになります。

最後に保険料を計算

次に所得割と均等割を合計して保険料を計算します。1年間の国民健康保険料は以下のようになります。

※東京都23区の場合、平等割・資産割は0円。

※100円未満は切り捨てられる場合があります。

※国民健康保険料のシミュレーションはこちらで行えます。

※1年間の保険料は今年4月から翌年3月までの金額です。したがって、今年1年間(1月~12月まで)に実際に支払った保険料とは異なります(去年の保険料の一部も含まれているため)。

老齢年金をもらっている方は年金が支給されると同時に源泉徴収されるため、基本的には確定申告をする必要がありません。

ただし、老齢年金のほかに所得が20万円を超えるときには確定申告をする必要があります。

- 1年間(1月~12月まで)の公的年金等の収入が400万円を超える方

- 公的年金以外の所得が1年間(1月~12月まで)で20万円を超える方

※たとえば、老齢年金をもらいながら副業で雑所得がある人など。

上記の条件のとおり、公的年金等以外の所得が20万円以下ならば確定申告をしなくてもいい決まりになっています。

つまり、雑所得が1年間(1月~12月まで)で20万円以下なら確定申告は不要になります。

ですが確定申告をしない場合、雑所得が20万円以下でも住民税の申告が必要になります(確定申告をした場合、住民税の申告は必要ありません)。確定申告はネットで簡単に作成できるので、確定申告をすることをオススメします。確定申告のやり方は下記で説明しています。

※確定申告をする場合は、20万円以下だとしても雑所得の申告をしなければいけません。

※出典:国税庁確定申告を要しない場合の意義

※出典:国税庁高齢者と税

以上のように、年金をもらっている方でも確定申告が必要になるときがあります。確定申告が必要なくても、住民税の申告をしなきゃいけなかったりするので覚えておきましょう。

しらべたい内容を探す

しらべたい内容を探す