ビットコインなどの仮想通貨の税金はいくらから?500万だといくら?

▶仮想通貨はいくらまで税金0円になる?

合計所得が45万円を超えると税金がかかり始める。45万以下なら税金は0円になる(市区町村によっては42万などの場合があります)。

※くわしくは下記で説明しています。

▶ビットコインで100万円稼いだら税金はいくら?

ビットコインで100万稼いだら税金(所得税と住民税の合計)は約2.5万かかる(収入が仮想通貨だけの場合)。

※年収300万の会社員が仮想通貨で100万稼いだら税金は約15万かかる。

※収入が仮想通貨だけの場合は下記で説明しています。

※副業の場合は下記で説明しています。

▶仮想通貨の利益が20万円だと税金はいくら?

年収400万の会社員がビットコインで20万円稼いだら税金は約3万円上乗せされる。

※くわしくは下記で説明しています。

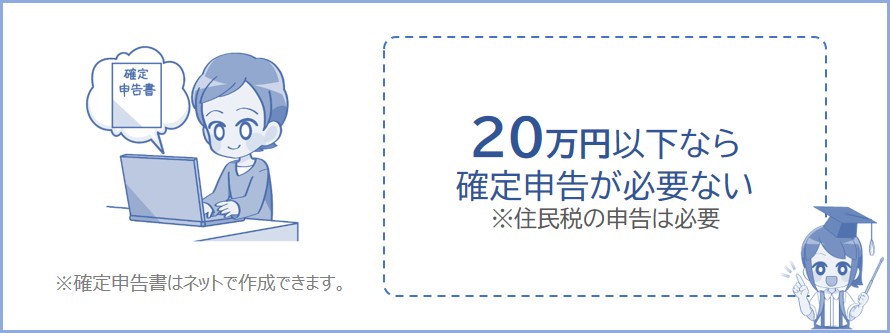

▶仮想通貨の利益が20万以下でも確定申告は必要?

給料をもらっている場合は仮想通貨の利益が20万円以下なら確定申告しなくてもいい。ただし、利益が20万以下でも住民税の申告は必要になる。

※ばれるか不安になるくらいならサッと確定申告をしてしまいましょう。くわしくは下記で説明しています。

▶仮想通貨でいくら儲かったら確定申告が必要?

収入が仮想通貨だけなら、利益が48万を超えたら確定申告が必要。

※ただし、利益が48万以下でも住民税の申告は必要になります。ばれるか不安になるくらいならサッと確定申告をしてしまいましょう。くわしくは下記で説明しています。

では、ビットコインなどの仮想通貨で稼いだときいくらから税金がかかるのかについて下記で説明していきます。少なければ税金は0円になります。

会社員やアルバイトなどのように勤務先から給料をもらっている場合、仮想通貨で利益が発生したら税金がかかることがほとんどです。

しかし、勤務先からもらった給料と仮想通貨の利益の合計があまり多くない場合、税金がかからないこともあります。

以下にサラリーマン・個人事業主・無職の場合(収入が仮想通貨の利益だけ)についてそれぞれ説明しています。

現在無職で収入が仮想通貨のみであり、仮想通貨の利益(雑所得)が1年間(1月~12月まで)で45万円以下なら税金はかかりません。

※仮想通貨を売却した場合で説明しています。

※経費は0円としています。

※45万円を超えると住民税がかかります(住んでいる地域によっては42万円や38万円を超えると住民税がかかる場合があります)。

※95万円を超えると所得税がかかり始めます(2024年は48万円がボーダーラインでした)。

※仮想通貨を売却した場合で説明しています。

※収入が事業収入と仮想通貨だけの場合。

※45万円を超えると住民税がかかります(住んでいる地域によっては42万円や38万円を超えると住民税がかかる場合があります)。

※95万円を超えると所得税がかかり始めます(2024年は48万円がボーダーラインでした)。

会社員やアルバイトは仮想通貨で利益があれば税金がかかります。ただし、給与所得と雑所得(仮想通貨の利益)の合計が1年間(1月~12月まで)で45万円以下なら税金はかかりません。

※税金がかからない計算例は下記で説明しています。

※仮想通貨を売却した場合で説明しています。

※経費は0円としています。

※45万円を超えると住民税がかかります(住んでいる地域によっては42万円や38万円を超えると住民税がかかる場合があります)。

※95万円を超えると所得税がかかり始めます(2024年は48万円がボーダーラインでした)。

では次に、ビットコインなどの仮想通貨で稼いだとき税金がかからない計算例について下記で説明していきます。合計所得が少なければ税金は0円になります。

たとえば1年間(1月~12月まで)の給料が90万円、仮想通貨での稼ぎが20万円(雑所得)の場合。

まず、給与所得は、

※給与所得控除については給与所得控除とは?を参照。

※こちらのシミュレーションで給与所得の計算ができます。

※2025年(1月~12月末まで)の収入については給与所得控除の最低保証額が10万円引き上げされました。

となります。

つづいて、雑所得は、

となります。

したがって、あなたの合計所得金額は、

となります。所得の合計が45万円以下なので所得税も住民税もかかりません。

※住んでいる地域によっては42万円や38万円の場合があります。

税金がかからない理由はそれぞれ下記の記事で解説しています。

市区町村によって住民税が0円になる条件が違う?

なぜ所得が95万円以下だと所得税は0円になる?

では次に、仮想通貨の利益が500万だったときの税金をシミュレーションしてみましょう。

仮想通貨で利益を得たとき、税金がいくらになるかシミュレーションしてみましょう。条件は以下のとおりです。

この条件で所得税はいくらになる?

たとえば仮想通貨で得た利益が500万円でそれ以外に収入がない場合。

①まず雑所得の計算をする

上記の条件のとき、雑所得は、

計算をわかりやすくするため、必要経費は0円としています。

となります。

雑所得以外に所得はないので、500万円が総所得金額となります。

総所得金額とは:各所得の合計。

②次に課税所得の計算

総所得金額がわかったので、次に課税所得を計算します。

所得控除を140万円とすると、課税所得は、

となります。

③次に所得税の計算

以上から、所得税は

となります。課税所得695万円以下は税率が20%(控除額427,500円)なので、所得税は、

※控除額427,500円は所得税率にともなって引かれる金額です。

※厳密には、復興特別所得税として「所得税×2.1%」の金額が加算されます。

※所得税の税率についてはこちらを参照。

※所得税については所得税とはを参照。

となります。

住民税はいくらになる?

さらに、ここに住民税が加算されるので、

となり、所得税と合わせると約69万円が税金として利益から引かれることになります。

※厳密には住民税は前年の所得について計算されるので、その年に得た所得については翌年の住民税に反映されます。

では次に、収入ごとに税金がいくらかかるか下記で説明しています。金額をシミュレーションして早見表にしています。

収入がビットコインなどの仮想通貨による利益だけの場合、税金は以下のようになります。

金額がどれくらいになるかザッと把握しておきましょう。

※会社員などが仮想通貨で稼いだ場合については下記で説明しています。

収入がビットコインなどの仮想通貨による利益だけの場合、税金(所得税と住民税の合計額)は下記のようになります。

| 仮想通貨による収入(雑所得) | あなたにかかる税金 |

|---|---|

| 100万円 | 約2.5万円 |

| 200万円 | 約14.8万円 |

| 300万円 | 約28.1万円 |

| 400万円 | 約46.0万円 |

| 500万円 | 約67.2万円 |

※金額は個人事業主シミュレーションで計算(雑所得のみ、青色申告無し)。

※会社員などが仮想通貨で稼いだ場合については副業verで説明しています。

※手取りや保険料などは下記記事をチェック

仮想通貨の税金はどれくらい?利益10~1,000万円でいくら?

では次に、副業として仮想通貨で稼いだときの税金の計算過程について下記で説明していきます。それぞれの所得を合計しましょう。

たとえばあなたが会社員やアルバイトなどをしており、給与収入が400万円、仮想通貨で得た利益が500万円の場合。

①まず給与所得の計算をする

まず、給与所得を算出します。

なので、給与所得は、

となります。

②次に雑所得の計算

次に、雑所得を算出します。

計算をわかりやすくするため、必要経費は0円とします。

なので、雑所得は、

となります。

③2つの所得を合計(総所得金額を計算)

次にここまでの所得を合計します。総所得金額は、

となります。

④次に課税所得の計算

総所得金額がわかったので、次に課税所得を計算します。課税所得は、

なので、所得控除が110万円とすると、

となります。

⑤次に所得税の計算

以上のことから所得税は、

となります。課税所得695万円以下は税率が20%(控除額427,500円)なので、所得税は、

※控除額427,500円は所得税率にともなって引かれる金額です。

※厳密には、復興特別所得税として「所得税×2.1%」の金額が加算されます。

※所得税の税率については、こちらを参照。

※所得税については、所得税とはを参照。

となります。

⑥住民税の計算

さらに、ここに住民税が加算されるので、

となり、所得税と合わせると約160万円が税金として引かれることになります。

※厳密には住民税は前年の所得について計算されるので、その年に得た所得については翌年の住民税に反映されます。

では次に、副業収入ごとに上乗せされる税金がいくらになるか下記で説明しています。金額をシミュレーションして早見表にしています。

たとえばあなたが会社員やアルバイトなどをしている場合、仮想通貨による利益があれば税金が上乗せされます。

副業で仮想通貨をやろうとしている方は以下のシミュレーション表をチェックしておきましょう。

※収入が仮想通貨だけの場合については上記で説明しています。

※ちなみに、1年間の暗号資産取引の収入金額が300万円を超える場合で、取引を帳簿に保存している場合は原則「事業所得」に区分されます。帳簿が無い場合は「雑所得(業務に関わる雑所得)」になります。

※参照:国税庁暗号資産に関する税務上の取扱い及び計算書について

あなたの給料が年収300万円の場合

あなたが会社員やアルバイトの方で年収が300万円であり、仮想通貨で20万~200万円の利益を得たときに上乗せされる税金は以下のとおりです。

| 仮想通貨による収入(雑所得) | あなたに上乗せされる税金 |

|---|---|

| 20万円 | 約3万円 |

| 50万円 | 約7.5万円 |

| 100万円 | 約16万円 |

| 150万円 | 約26万円 |

| 200万円 | 約36万円 |

※収入が仮想通貨だけの場合については上記で説明しています。

あなたの給料が年収400万円の場合

| 仮想通貨による収入(雑所得) | あなたに上乗せされる税金 |

|---|---|

| 20万円 | 約3万円 |

| 50万円 | 約7.5万円 |

| 100万円 | 約16万円 |

| 150万円 | 約29万円 |

| 200万円 | 約42万円 |

※収入が仮想通貨だけの場合については上記で説明しています。

会社員などが仮想通貨でお金を稼いだときはそれなりの税金が上乗せされるので覚悟しておきましょう。また、確定申告をするのを忘れないようにしましょう。

※くわしくは下記記事をチェック

では次に、ビットコインなどの仮想通貨で稼いだとき確定申告は必要になるのかについて下記で説明していきます。確定申告をしたほうが楽です。

ビットコインなどの仮想通貨の利益があったとき、基本的には確定申告をして所得の申告をすることになります。

※ただし、合計所得が48万円以下なら申告しても所得税は0円になります(2025年は所得95万円以下なら所得税は0円)。

ですが、会社員やアルバイトの場合は1年間(1月~12月まで)の仮想通貨の利益がそれほど多くなければ確定申告をする必要がありません。

以下にサラリーマン、無職、個人事業主の場合について確定申告をしなくてもいい金額をそれぞれ説明しています。

無職の方は雑所得(仮想通貨の利益)が1年間で48万円を超えると所得税がかかり始めるので確定申告をしなくてはいけません。

※2025年は所得95万円以下なら基礎控除によって所得税が0円になります。

※48万円以下でも確定申告をしない場合は住民税の申告が必要になります(確定申告をした場合、住民税の申告は必要ありません)。

※ただし、無職の方は所得が0円でも確定申告をすることをオススメします。本人の所得が0円であることを役所で確認できれば保険料などが減額されるので、確定申告をして自分の所得を申告しておきましょう(確定申告はネットで作成できるので簡単でおすすめです)。確定申告のやり方は下記で説明しています。

では次に、会社員やアルバイトなどの場合は確定申告が必要なのかについて下記で説明していきます。確定申告をするのをおすすめします。

給料のほかに仮想通貨の利益が加われば税金が増えることになります。ただし、アルバイトや会社員などの勤務先から給料をもらっている方の場合、雑所得(仮想通貨の利益)が1年間(1月~12月まで)で20万円以下ならば確定申告をしなくてもいい決まりになっています。

※給与所得と雑所得のほかに所得が無い場合。

※経費は0円としています。雑所得については雑所得とは?を参照。

確定申告をしない場合、雑所得が20万円以下でも住民税の申告が必要になります(確定申告をした場合、住民税の申告は必要ありません)。確定申告はネットで簡単に作成できるので、確定申告をすることをオススメします。確定申告のやり方は下記で説明しています。

※確定申告をする場合は、20万円以下だとしても雑所得の申告をしなければいけません。

※出典:国税庁確定申告を要しない場合の意義

※参照:国税庁給与所得者で確定申告が必要な人

こんなページも見られています。

副業は会社にバレる?確定申告でバレないようにする手続き

では次に、ビットコインなどの仮想通貨で稼いだときの確定申告のやりかたについて下記で説明していきます。今はネットで簡単に申告書を作成できます。

今はネットでかんたんに確定申告書が作成できます。

確定申告をする期間は決まっており、今年1年間(1月~12月まで)の収入について確定申告をする場合は翌年の2月16日~3月15日までに申告をしましょう。

※2025年は2月17日~3月17日(1月から提出も可能です)。

※遅れても申告はできますが延滞金が発生して、少し加算する場合があります。

※ちなみに、1年間の暗号資産取引の収入金額が300万円を超える場合で、取引を帳簿に保存している場合は原則「事業所得」に区分されます。帳簿が無い場合は「雑所得(業務に関わる雑所得)」になります。

※参照:国税庁暗号資産に関する税務上の取扱い及び計算書について

※下記は確定申告の入力ページの一部です

確定申告のながれ

STEP➊マイナンバーカードなど必要なものを用意する

↓

STEP➋確定申告書を作成する

※仮想通貨のほかに給与収入もあるひとは確定申告書のそれぞれの項目に入力しましょう。

↓

STEP➌確定申告書を提出する(提出後、税金を支払う または払い戻される)

※確定申告をするひとは下記の記事を見ながらやってみましょう。

もしも確定申告をするのが不安な場合は、ためしにテキトーに金額を入力して申告書のつくりかたを練習してみてもいいかもしれません。

※作成した申告書を税務署に提出しなければ問題ないので、上記のページを参考に申告書をためしに作成してみましょう(マイナンバーカードで電子申請の練習をする場合は、申告書をデータ送信する前まで作成したら、データ送信せずに中断しましょう)。

扶養されているひとがビットコインなどの仮想通貨でお金を稼いでいるときに気をつけないといけないのは「扶養から外れると親族の税金の負担が増してしまう」ことです。

仮想通貨で稼いだ金額がそれほど多くなければ問題ありません。

しかし、利益が多くなってしまうと扶養から外れてしまいます。扶養から外れれば親族の税金は約5万円~17万円増えてしまいます。

※年収によってさらに増える場合もあります。

くわしくは下記の記事で説明しているので、仮想通貨でお金を稼いでいる子供などがいる場合はチェックしておきましょう。

とくに、親に扶養されている方は1年間の合計所得48万円に注意しましょう。48万円を超えると扶養から外れてしまうので気をつけましょう。

「仮想通貨で稼いだお金には必ず税金が50%かかって半分利益がなくなる」というのは正しくありません。

ほとんどの方は仮想通貨で稼いだ利益が税金で半分持ってかれるようなことはありません。利益が500万円程度なら所得税率は20%になります(住民税は10%)。

※収入が仮想通貨のみで1億円以上稼げば利益の半分が税金で無くなることになりますが、それ以下なら利益が半分無くなるようなことはありません。

▶ビットコインで稼いだら税金はかかるの?

ビットコインなどの仮想通貨でお金を稼いだ場合でも税金がかかるが、金額によっては税金がかからない

※くわしくは上記で説明しています。

▶本業が会社員やアルバイトなら税金はどうなるの?

副業として仮想通貨をやっている場合、税金が上乗せされる

※くわしくは上記で説明しています。

▶親に扶養されてるけどだいじょうぶ?

親などに扶養されている場合は扶養が外れてしまう恐れがあるので注意

※くわしくは上記で説明しています。

確定申告はしなきゃいけないの?

会社員やアルバイトなどは20万円以下なら確定申告はしなくてもいい。ただし、確定申告をしない場合は住民税の申告が必要になる。

※くわしくは上記で説明しています。

仮想通貨の税金はどれくらい?利益10~1,000万円でいくら?

しらべたい内容を探す

しらべたい内容を探す